「不動産投資を始めてみたい」

このように思っていても、初期投資の大きさに不安を感じる方も多いはず。

実は、不動産投資は少額からでも始めることが可能です。特に、実物資産への投資は、安定した収益や節税効果などのメリットがあります。

同時に金融資産にはない独自のリスク、注意点が存在するのも事実です。

本記事では、少額から始める不動産投資のメリットとデメリット、購入前に押さえておきたい注意点を紹介します。

| 本記事を読んでわかること |

|---|

|

目次

- 不動産投資における「実物資産」と「金融資産」の違い

- 不動産投資のリスクとリターンの関係性

- ローリスク・ローリターンの特徴

- ハイリスク・ハイリターンの特徴

- 少額でできる不動産投資の手法4選

- その1. 区分マンション投資

- その2. 不動産クラウドファンディング

- その3. 不動産投資信託(REIT)

- その4. 不動産小口化商品

- 少額不動産投資の金額・利回り目安

- 区分マンション投資の必要資金・利回り目安

- 不動産クラウドファンディングの必要資金・利回り目安

- 不動産投資信託(REIT)の必要資金・利回り目安

- 不動産小口化商品の必要資金・利回り目安

- 【初心者向け】月1万円から始められる投資事例

- 不動産投資(実物資産)を少額から始めるメリット

- 1. 手軽に不動産で資産運用ができる

- 2. 生命保険の代用になる

- 3. 物件管理・運用に手間がかからない

- 4. 節税効果を期待できる

- 5. レバレッジ効果で収益性を高められる

- 不動産投資(実物資産)を少額で始めるデメリット

- 1. 頭金の準備が必要

- 2. 空室や修繕などのリスクがある

- 3. 法律や賃貸管理の知識が必要になる

- 4. 流動性が低い

- 不動産投資(実物資産)を少額で始める際の注意点

- 1. 事前に目的設定をする

- 2. 具体的な出口戦略を描く

- 3. 手元に余剰資金を備える

- 4. 情報収集のために勉強をする

- 5. 信頼できる不動産会社を見つける

- まとめ

不動産投資における「実物資産」と「金融資産」の違い

不動産投資は、大きく分けて「実物資産」と「金融資産」の二つのタイプに分類されます。

| 実物資産 | 実際の不動産そのものを所有することであり、 区分マンションや一戸建てなどの物件が該当 |

|---|---|

| 金融資産 | 不動産に関連する金融商品に投資することであり、 不動産投資信託(REIT)や不動産クラウドファンディングが該当 |

実物資産の最大の魅力は、物理的な資産を所有することで、直接的にその資産を管理・運用できる点です。土地や建物は不動産市場の動向に応じて価値が変動するため、長期的な資産価値の上昇を期待できます。

また、賃貸物件として運用する場合、安定した家賃収入を得ることが可能です。

一方、金融資産は、比較的少額から始められ、物件管理などの手間がかからないという特徴が挙げられます。分散投資が容易で、リスク管理がしやすいことも魅力です。

しかし、実物資産のように自らが管理・運用できるわけではなく、また資産そのものを所有しているわけではないため、現物の資産価値の変動に直接影響を受けることは少ないです。

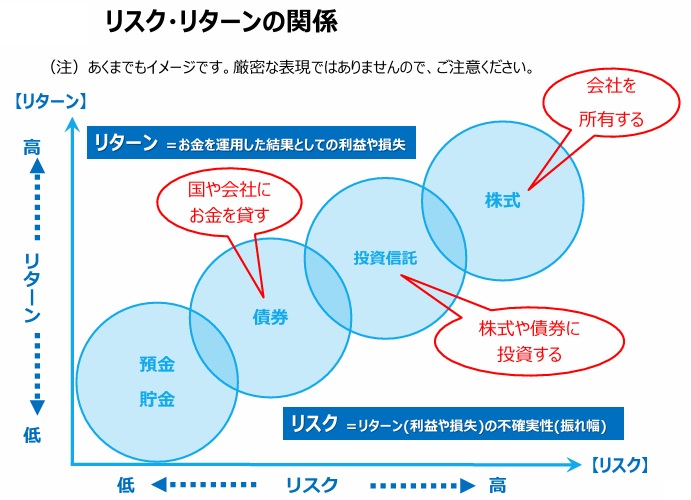

不動産投資のリスクとリターンの関係性

(出典:金融庁「応用編『貯める・増やす』~資産形成」より)

投資は、リスクとリターンが常に比例する関係にあります。リスクを抑えればリターンも控えめになり、大きなリターンを狙うにはそれ相応のリスクを伴います。不動産投資においても同様で、この関係性を理解することが、自分に合った投資スタイルを見つける鍵です。

ローリスク・ローリターンの特徴

ローリスク・ローリターンの投資は、リスクを抑えながら安定した収益を得たい人に向いています。具体的には、以下のようなケースが該当します。

築年数の新しい物件

修繕費用が少なく、空室リスクも比較的低いですが、利回りは控えめです。賃貸需要が安定しているエリアの物件

都心部や大学近くの物件は空室リスクが少ない反面、購入価格が高いため利益率は低めになります。

これらの投資は大きな利益を狙うより、安定した家賃収入を目指すスタイルといえます。

ハイリスク・ハイリターンの特徴

一方で、ハイリスク・ハイリターンの投資は、収益性を重視する人に適しています。ただし、大きなリターンを得るためには、それ相応のリスクを受け入れる覚悟が必要です。

築年数の古い物件

購入価格が低く利回りは高いものの、修繕費や空室リスクが高まります。地方エリアの物件

賃貸需要が不安定なエリアでは、空室が続く可能性があります。しかし、成功すれば都心部より高い利回りを得られることも。

これらの投資は「リスクをとっても高いリターンを狙いたい」という人に向いています。

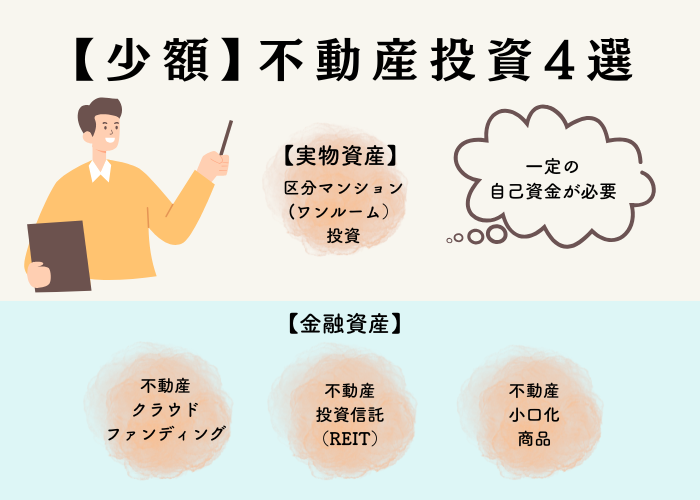

少額でできる不動産投資の手法4選

資産運用で不動産投資をしたいと思っても、「まずは少額から始めたい」と思う人がほとんどでしょう。

実物資産では、「区分マンション投資」が少額で手軽に始められる分野です。

金融資産では、以下の3つが挙げられます。

- 不動産クラウドファンディング

- 不動産投資信託(REIT)

- 不動産小口化商品

本章では、それぞれの概要とメリット・デメリットを解説します。

その1. 区分マンション投資

区分マンション投資は、マンションの一部屋を購入し、その部屋を賃貸に出すことで収益を得る投資方法です。

少額から始められる実物資産投資として、ワンルームマンション投資は会社員からも高い人気があります。

特に都市部にある物件は、賃貸需要が高く、安定した収益が見込めます。また、物件の一部のみを所有するため、管理やメンテナンスも比較的容易です。

長期的に安定した収益を目指す方に適した投資法です。

メリット

- 賃貸需要が高いエリアでは安定した家賃収入が期待できる

- 実物資産を所有するため、節税効果が得られる

- 物件管理を専門業者に委託でき、運用の手間がかからない

デメリット

- 空室が発生した場合、収益が途絶えるリスクがある

- 修繕費用などの維持費がかかる

- 不動産市場の影響を受けやすく、価格変動リスクがある

その2. 不動産クラウドファンディング

不動産クラウドファンディングは、インターネットを通じて多くの投資家から少額の資金を集め、その資金を用いて不動産プロジェクトに投資する仕組みです。

少額から始められ、複数のプロジェクトに投資できるため、リスクを分散する効果があります。さらに、個々のプロジェクトの詳細情報が公開されているため、透明性が高く、投資家にとっての安心感があるのも特徴です。

ただし、投資期間が比較的短いため、長期的な資産形成には向いていない場合があります。手軽に不動産投資を始めたい人に適しています。

メリット

- 少額から始められ、複数のプロジェクトに分散投資できる

- インターネット上で手軽に投資が可能

- 投資プロジェクトの情報が公開され、透明性が高い

デメリット

- 投資期間が短いため、長期的な収益を得るのが難しい

- プロジェクトによっては元本割れのリスクがある

- 利益分配のタイミングがプロジェクトに依存する

その3. 不動産投資信託(REIT)

不動産投資信託(REIT)は、投資家から集めた資金を使って不動産に投資し、その運用益を分配する仕組みです。

投資家は少額から始めることができ、株式のように証券取引所で売買できるため、流動性が高い点が特徴です。

また、プロの運用会社が不動産を管理・運用するため、不動産の知識が豊富でない方でも不動産投資が可能です。

ただし、REITは市場の影響を受けやすく、価格変動リスクが伴います。安定した収益を求めつつ、流動性の高い投資を希望する方に向いています。

メリット

- 少額から始められ、流動性が高い

- プロの運用による安定した収益が期待できる

- 株式と同様に売買が容易で、手間がかからない

デメリット

- 市場の影響を受けやすく、価格が変動しやすい

- 実物資産に比べ、所有感が薄い

- 分配金は課税対象となるため、手取りが減る可能性がある

その4. 不動産小口化商品

不動産小口化商品は、投資家が不動産の一部を小口単位で購入し、その収益を分配する仕組みです。

例えば、ビルやマンションなどの大型不動産を複数の投資家で共有し、得られた賃料や売却益を分配します。大型不動産への投資を少額で始められる点が特徴で、個々の投資家が一棟丸ごと所有するリスクを避けられます。

しかし、物件の管理や運用は業者に任せるため、自分でコントロールできる範囲は限られます。安定した収益を目指しつつ、リスクを抑えたい人に適した投資です。

メリット

- 大型不動産に少額から投資できる

- 複数の投資家でリスクを分散できる

- 専門業者による運用管理が行われ、手間がかからない

デメリット

- 自分で物件を選定・運用する自由度が低い

- 流動性が低く、売却が難しい場合がある

- 手数料が発生するため、実際の収益が減る可能性がある

少額不動産投資の金額・利回り目安

前章で解説した不動産投資の方法について、気になるのは「具体的にいくらの資金が必要なのか?」ということです。

以下で、それぞれの必要資金と利回り相場を紹介します。

区分マンション投資の必要資金・利回り目安

実物資産である区分マンション投資では、金融資産で行う不動産投資よりもたくさんの資金が必要になります。

| 必要資金 | 物件価格の2~3割の頭金 |

|---|---|

| 利回り | 3~7% ※ただし、新築は2~5% |

不動産クラウドファンディングの必要資金・利回り目安

| 必要資金 | 1万円程度から |

|---|---|

| 利回り相場 | 約3~10% |

不動産投資信託(REIT)の必要資金・利回り目安

| 必要資金 | 1万円程度から |

|---|---|

| 利回り相場 | 約2~5% |

不動産小口化商品の必要資金・利回り目安

3つの金融資産の中では、不動産小口化商品が最も多くの投資金が必要になります。

| 必要資金 | 100万円程度から |

|---|---|

| 利回り相場 | 2~7% |

【初心者向け】月1万円から始められる投資事例

初心者が数千万円する商品で不動産投資をスタートさせるのはハイリスクです。

まずは、月1万円程度でできるローリスク・ローリターン投資から始め、不動産市況や流れを掴むことをおすすめします。

具体的には、以下の3つです。

- 不動産クラウドファンディング

- REIT(不動産投資信託)

- 不動産小口化商品

これらの運用は、短期間でありプロに任せられるのが特徴です。投資の規模を調整しやすいため、リスクを抑えた運用ができます。

これらはインターネットを介してオンラインですぐに着手できるため、初心者が不動産投資の勉強をするには最適な手法です。

不動産投資(実物資産)を少額から始めるメリット

「長期的な安定性」と「資産価値の向上」を重視するなら、実物資産への投資が魅力的です。

特に少額での実物資産投資を始めることで、リスクを抑えながら確実な収益を目指せるだけでなく、実際の不動産を所有する優位性を感じられるでしょう。

本章では、実物の不動産投資のメリットをさらに深掘りしていきます。

1. 手軽に不動産で資産運用ができる

少額の物件で運用を始めることで、不動産投資の経験を積みながら、資産運用の一環としてリスクを抑えてスタートできます。

金融資産と比較するとたくさんの費用が必要ですが、1棟目に「地方の中古ワンルームマンション」を選択することで、より少額での投資が可能です。中には不動産投資ローンを利用せず、キャッシュで物件を購入できる人もいるでしょう。

はじめは少額でも、1棟目で成功を収められると2棟目以降の融資付けなど購入までの道のりがスムーズになります。

2. 生命保険の代用になる

不動産投資ローンの契約では、団体信用生命保険への加入を必須とするケースがほとんどで、これにより万が一の際にはローンが完済され、家族に資産を残すことができます。

家族は収益物件を相続することにより毎月継続的に家賃収入を得る、もしくは物件を売却することでまとまった資金を得られます。

複数の物件を所有していれば全てのローンが免除されますので、残された資産で家族の生活を守ることができるはずです。

3. 物件管理・運用に手間がかからない

実物資産は金融資産に比べて手間がかかると思われがちですが、管理を業者に任せることで、物件の運用にかかる手間を大幅に削減できます。

具体的には、

- 賃貸物件の入退去手続き

- 入居者のクレーム対応

- 毎月の家賃回収・督促

- 定期的なメンテナンス・修繕

- 法的手続き

で、上記のすべてを管理会社が代行してくれます。

一般的に家賃の5%程度の管理委託料が必要ですが、これにより仕事やプライベートの時間を確保することが可能です。

4. 節税効果を期待できる

物件の減価償却を活用することで、所得税や住民税の節税が期待できます。特に初期の数年間は、この効果が大きく表れます。

さらに、投資物件は相続税・贈与税の対策としても効果的です。

物件の価値は、市場価格ではなく路線価や固定資産税評価額を基に評価されるため、実際の市場価値よりも低い評価額で計算されることが多くなります。そのため、現金や預貯金を保有するよりも、不動産を所有している方が相続税や贈与税の負担を軽減できる可能性があります。

特に、複数の物件に分散投資することで、資産全体の評価額をさらに抑えることができ、相続時の税負担を大幅に減らすことが可能です。

このように、減価償却による節税効果と併せて、投資物件は長期的な資産管理の観点からも非常に有利な選択肢と言えるでしょう。

5. レバレッジ効果で収益性を高められる

実物資産での不動産投資の大きな魅力に、レバレッジ効果を活用して収益性を高められる点があります。

少額の自己資金にローンを組み合わせることで、個人では手が届かないような高額な物件も購入可能となり、その結果として得られる収益も大きくなるのです。

これは、実物資産への投資ならではのメリットであり、不動産クラウドファンディングやREITでは実現できません。これらの金融商品は基本的に元手のみでの投資となるため、レバレッジをかけた大きな収益を狙うことが難しいのです。

一方で、実物資産では、ローンをうまく活用することで、自分の手持ち資金を超えた投資が可能となり、結果的にリターンを最大化するチャンスが広がります。レバレッジ効果を活用した戦略は実物資産投資ならではで、早期に資産を増やせるメリットがあります。

不動産投資(実物資産)を少額で始めるデメリット

不動産投資は実物資産ならではの安定感と収益性が魅力ですが、その一方で、金融資産にはない特有のデメリットも存在します。

少額から始めることが可能とはいえ、初期費用や管理にかかる手間、さらには空室リスクなど、実物資産ならではの課題に直面する可能性があります。

本章では、このような実物資産特有のデメリットを深掘りしていきましょう。

1. 頭金の準備が必要

少額で始めるとはいえ、頭金や諸費用の準備は必要であり、これが投資を始めるハードルになることがあります。

「フルローンで始められる」などの謳い文句で集客する不動産会社もありますが、一般的に不動産投資で失敗を防ぐためには物件価格に対して20~30%程度の自己資金が必要です。つまり、500万円の中古ワンルームマンションを購入する場合、100~150万円の自己資金が必要になります。

不動産クラウドファンディングやREITが1万円程度ですぐにスタートできるのに対し、自己資金の貯蓄に時間を要するでしょう。

2. 空室や修繕などのリスクがある

物件に空室が発生したり、修繕が必要になった場合、収益が減少したり、予期せぬ出費が発生するリスクがあります。

これは、実物資産で不動産投資をするうえで避けられない現実です。空室が続けば、家賃収入が得られず、ローンの返済や管理費用を自己資金で賄わなければならない状況に陥る可能性があります。

また、物件の老朽化に伴い、修繕やメンテナンスが必要になることも少なくありません。例えば、設備の故障や建物の外壁修繕など、予期せぬ修繕費用が発生することで、収益が圧迫されることがあります。

これらのリスクは、REITや不動産クラウドファンディングでは基本的に投資家の直接的な負担はなく、実物資産投資特有のデメリットと言えます。

3. 法律や賃貸管理の知識が必要になる

不動産投資を成功させるためには、物件選びや資金計画に加え、関連する法律や賃貸管理に関する知識が必要です。

不動産に関する法律は複雑で、賃貸借契約書の作成や更新、入居者とのトラブル対応、さらには税制や相続に関する規定など、多岐にわたります。これらの法律を理解し、適切に対応しなければ、思わぬ法的トラブルに発展し、投資の収益性に悪影響を与えるリスクが高まります。

また、いくら管理会社に一任すると言っても、「不動産経営」を事業として考えるうえで基本的な賃貸管理の知識・スキルは必要です。

実物資産投資ではこれらの学びが成功の鍵となり、金融資産投資のようにファンドマネージャーなどに運用を任せることはできません。

4. 流動性が低い

不動産投資におけるもう一つのデメリットとして、流動性の低さが挙げられます。

金融資産とは異なり、不動産は売却に時間がかかりやすく、すぐに現金化することが難しいという特性があります。

例えば、急な資金需要が発生した場合、物件の売却を決めたとしても、購入希望者を見つけるまでに数ヶ月、場合によってはそれ以上の時間がかかることも珍しくありません。

また、売却時の市場状況によっては、希望する価格で売れない可能性もあり、資金を回収するまでの不確実性が高くなります。

金融資産は比較的簡単に売却でき、流動性が高い点で優れていますが、実物資産はこの流動性の低さを考慮した上で、長期的な視点で運用することが求められます。

不動産投資(実物資産)を少額で始める際の注意点

実物資産で少額の不動産投資を始める際、安易なスタートを切るのは厳禁です。

なぜなら、実物資産への投資は長期的な運用スタイルが前提であるため、計画的な準備と対策が成功の鍵となるからです。

いくつかの重要ポイントを理解したうえで、リスクを最小限に抑えた堅実な資産運用を目指しましょう。

- 事前に目的と出口戦略を明確にする

- 具体的な出口戦略を描く

- 手元に余剰資金を備える

- 情報収集のために勉強をする

- 信頼できる不動産会社を見つける

「成功の秘訣」とも言える上記5つの注意点について、以下で詳しく解説します。

1. 事前に目的設定をする

不動産投資を始める際、まずは「自分の投資目的を明確にすること」がとても重要です。

- 毎月安定した家賃収入を得たい

- 売却時のキャピタルゲインを狙いたい

- 節税対策をしたい

- 複数の物件を所有(資産形成)していきたい

例えば、上記のような目的が挙げられます。設定する目的により、自分が選ぶべき物件や投資手法が異なるため、必ず行いましょう。

設定次第では少額投資が最善な手法ではない可能性もありますし、金融資産で勉強をしてから始めるべきであるかもしれません。

2. 具体的な出口戦略を描く

目的が定まったら、次に考えるべきは「出口戦略」です。

出口戦略とは、投資物件を最終的にどのように売却するかという計画のことです。

- 子供の手が離れたら夫婦の住まいにする

- まとまった老後資金を確保するために、●●年所有したら売却する

- 子供に相続する

一例として、上記のような計画です。将来の具体的なシナリオを描くことで、運用中も的確な投資判断ができるようになります。

3. 手元に余剰資金を備える

不動産投資には、物件購入時の初期費用だけでなく、突発的なコストが発生する可能性があります。

たとえば、設備故障による修理や、退去時の家主負担の修繕、空室が続いた場合のローン返済費用などです。

これらの急な支出に対応できるように、手元に余剰資金を確保しておくことで資金繰りに困ることが少なくなります。

特に少額投資の場合は、ローン返済中は毎月手元に残る利益はわずかなので、資金に余裕がないことが大きなリスクとなり得ます。

購入前に十分な余剰資金を備えて余裕を持つことで、投資に対する安心感が増し、冷静な判断ができるようになります。

4. 情報収集のために勉強をする

不動産投資を成功させるためには、物件選びや市場動向、関連する法律など、幅広い知識が必要です。

たとえば、物件の立地条件や将来の価格動向を正しく見極めるためには、エリアの人口動態や開発計画についての調査が不可欠です。

また、税制度や投資ローンの仕組みについても理解しておかなくてはなりません。書籍やセミナー、不動産関連のウェブサイトなどを活用して効率的に学びましょう。

情報収集に時間をかけることで、投資のリスクを減らし、成功率を高めることができます。

5. 信頼できる不動産会社を見つける

少額の不動産投資では、信頼できる不動産会社とのパートナーシップが成功の鍵となります。

優良な物件を紹介してくれるだけでなく、購入後の管理やトラブル対応などのアフターサポートまで真摯に行ってくれる不動産会社を見つけることが重要です。

また、担当者の知識やスキル、人としての人間力も見極める必要があります。

口コミや評判、実績を参考にして、信頼性の高いパートナーを慎重に選ぶことが、不動産投資を成功に導くための重要なステップです。

まとめ

本記事では、少額の不動産投資をテーマに、実物資産を選択するメリット・デメリット、注意点について解説しました。

不動産投資は、少額でも始められる魅力的な投資法です。

特に実物資産への投資は、安定した収益や節税効果が期待でき、レバレッジ効果の活用により早期の資産形成が可能です。

成功するためには、事前に目的や出口戦略を明確にし、余剰資金を確保することが重要です。また、信頼できる不動産会社の選定や、法律や賃貸管理に関する知識の習得も欠かせません。

弊社では、お客様の所有物件の収益最大化を目指し、賃貸仲介、管理、売買、リフォームまで一貫して対応しております。

不動産投資にご興味がある方、信頼できる不動産会社を探されている方は、ぜひ一度弊社までお問合せ下さいませ。

コメント