“アパート経営での節税” に関して調べている方は、大きく次の2つに分かれます。あなたは、どちらでしょうか。

(1)アパート経営に伴って納税義務が生じる「所得税・住民税」を節税したい。

(2)所有する資産の「相続税」を節税するために、アパート経営を始めたい。

この記事では、まず、上記の概要を説明します。そのうえで、それぞれ具体的に何をすれば節税になるのか、具体的な手法をお伝えしていきます。

税金の知識がない方、あるいは、アパート経営の知識がない方にとっても、わかりやすい内容となっていますのでご安心ください。

現在の税法に合わせて、賢く節税することで、手元に残る資産を最大化していきましょう。

目次

- 1. アパート経営に関わる2つの節税手法のあらまし

- 1-1. アパート経営の所得にかかる税金を節税する

- 1-2. アパート経営を活用して相続税を節税する

- 2. アパート経営の節税(1)所得税・住民税

- 2-1. 必要経費を算入する

- 2-2. 減価償却する

- 2-3. 損益通算する

- 2-4. 各種控除を適用する

- 2-5. 青色申告する

- 2-6. 法人成りする

- 3. アパート経営の節税(2)相続税

- 3-1. 現金をアパートに換える

- 3-2. 借地権割合や借家権割合を増やす

- 3-3. 小規模宅地等の特例を適用する

- 3-4. ローンを組み債務を控除する

- 3-5. 建物を生前贈与する

- 4. アパート経営の節税対策を行ううえでの注意点

- 4-1. 自己判断せず専門家のアドバイスを受ける

- 4-2. 最新の税制を確認する

- 4-3. アパート経営にはリスクが伴うことを理解する

- 5. まとめ

1. アパート経営に関わる2つの節税手法のあらまし

まず、冒頭で触れた2つの節税手法について説明します。

詳細解説は順にしていきますので、まずは全体像を簡単につかむつもりで、以下をご確認ください。

1-1. アパート経営の所得にかかる税金を節税する

まず、アパート経営をすると、以下の税金を納税する必要があります。

- 所得税・住民税:家賃収入などで得た利益(所得)に応じて課税される税金。

所得税の税率は5%〜45%(*1)、住民税の税率は10%です。

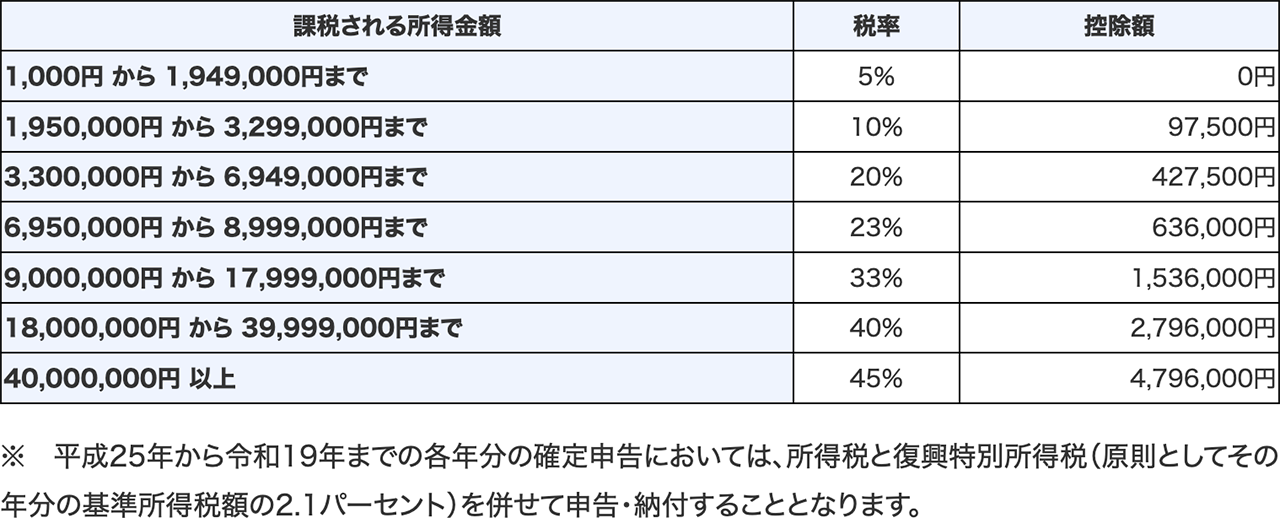

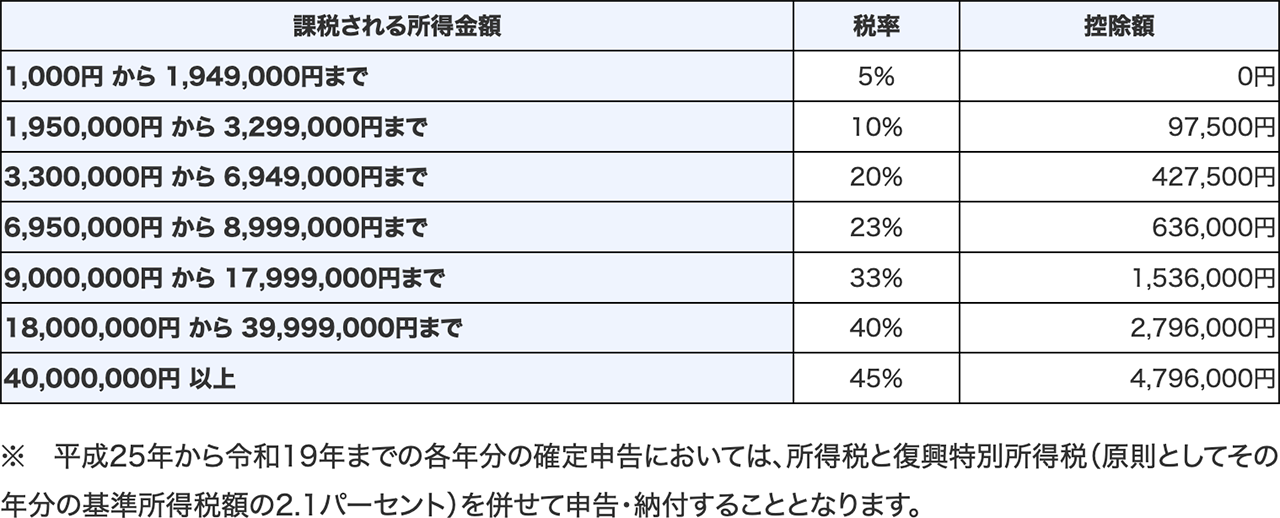

*1:所得税の税率は以下をご覧ください。

【所得税の速算表】

所得税・住民税を節税するための重要ポイントは、「課税される所得金額を減らすこと」です。

1-2. アパート経営を活用して相続税を節税する

次に、将来的に生じる「相続税」に焦点を当てた節税対策として、アパート経営が行われることがあります。

- 相続税:相続税評価額(相続税を計算する際の財産価値の基準)に応じて相続人に課税される税金。

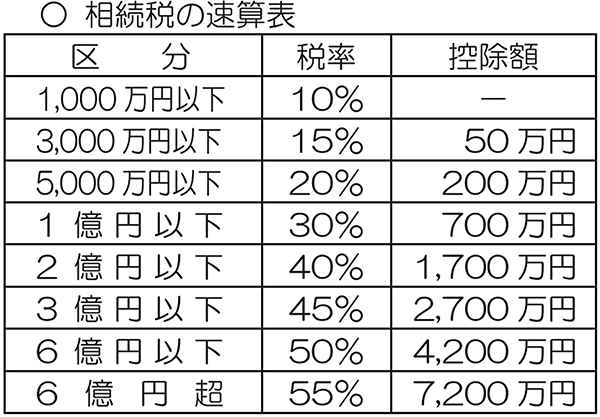

相続税の税率は、以下をご覧ください。

【相続税の速算表】

相続税の節税のポイントは、現金・土地・建物といった資産を所有している場合に、賃貸アパートを建築したり、建物を賃貸活用したりしてから相続したほうが、相続税が安くなるケースがあることです。

現金や不動産を、賃貸アパートの形で所有したほうが、相続税評価額が低くなることが多いためです。

以上が、アパート経営の節税に関わるあらましです。以降のセクションでは、それぞれの具体的な節税手法について、詳しく見ていきましょう。

2. アパート経営の節税(1)所得税・住民税

アパート経営によって納税義務が生じる所得税および住民税は、以下の節税対策によって負担軽減が可能です。

- 必要経費を算入する

- 減価償却する

- 損益通算する

- 各種控除を適用する

- 青色申告する

- 法人成りする

ひとつずつ、見ていきましょう。

2-1. 必要経費を算入する

1つめの節税対策は「必要経費を算入する」です。

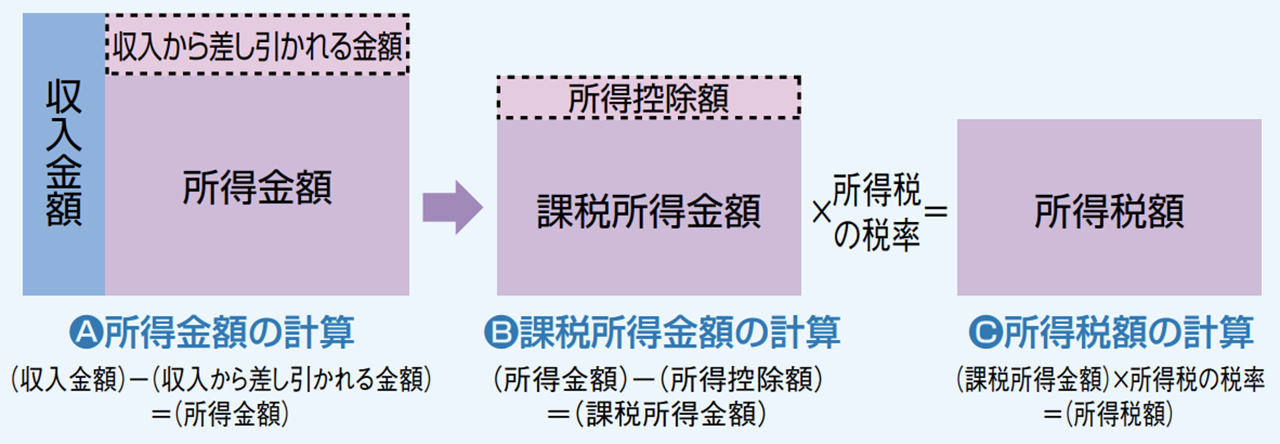

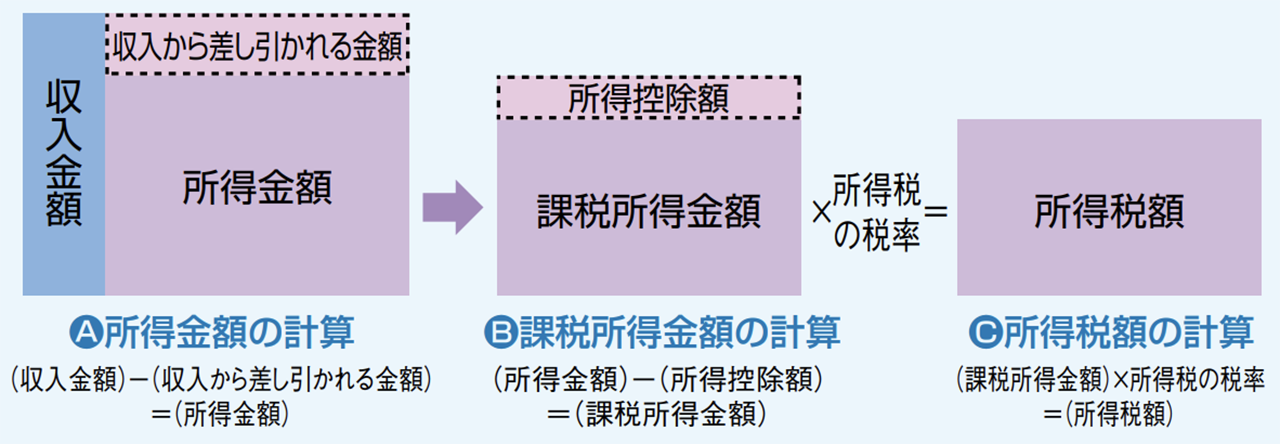

課税所得金額は、収入金額から必要経費や所得控除額(*2)を差し引いた金額となります。

*2:控除については後述します。

よって、まずは必要経費を漏れなく計上することで、課税所得金額を低くできます。

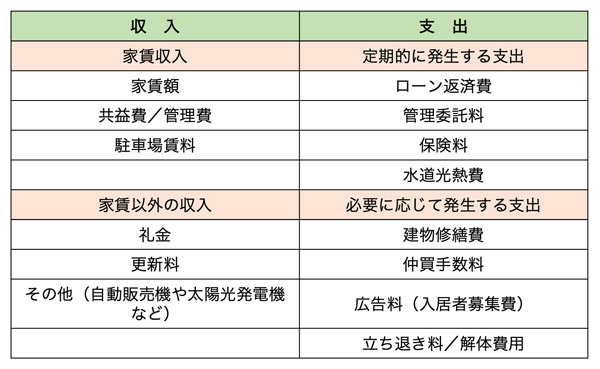

以下はアパート経営の毎月の収入と支出のリストです。

簡単にいえば、

- [収入]-[支出]= 課税所得金額

となりますので、支出の金額が増えるほど、節税効果が高まります。

なお、アパート経営を始める際のアパートの購入代金(建物)や建築費用は、支出した年に、全額を必要経費に算入することはできません。

「減価償却」として、長期にわたって計上することになります。減価償却については、以下に続きます。

2-2. 減価償却する

2つめの節税対策は「減価償却する」です。

減価償却とは、その資産の使用可能期間(*3)の全期間にわたり、分割して必要経費として計上していくことです。建物の建築費用や購入代金は、減価償却の対象となります。

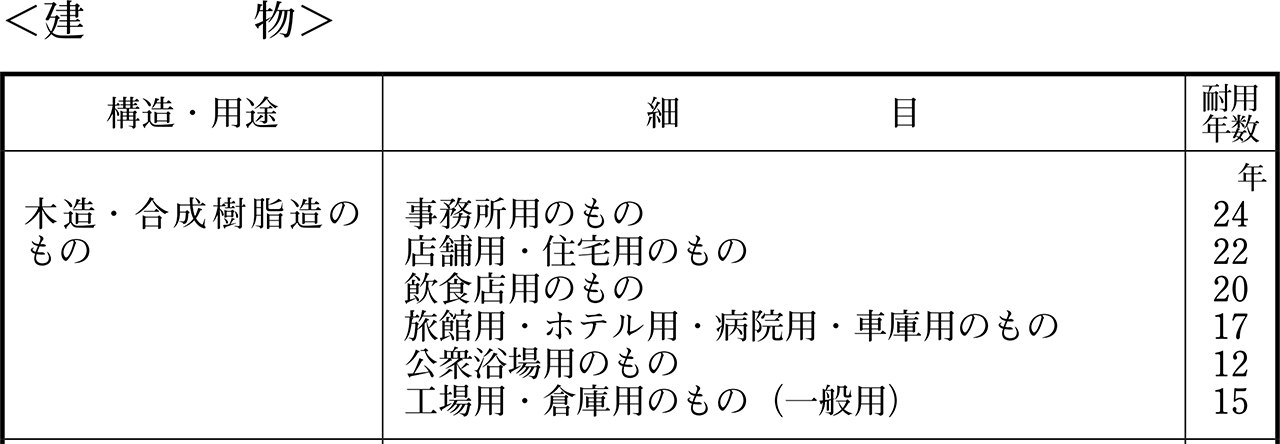

*3:使用可能期間は、財務省令の別表の「法定耐用年数」にて定められています。

正確には、管轄の税務署に問い合わせて確認する必要がありますが、参考までに木造建物の耐用年数は、以下のとおりです。

たとえば、耐用年数22年の建物を建築した場合、その建築費用は22年間かけて、分割して必要経費に計上していくことになります。

【計算例】

- 建築費用:5,500万円

- 耐用年数:22年

- 5,500万円 ÷ 22年=250万円/年

⇒毎年 250万円ずつ計上する

なお、アパート経営のために土地を購入した場合、土地は(減価償却も含めて)必要経費として算入できません。

その理由は、土地は減価しない(価値が減らない)ためです。

そもそも減価償却の「償却」とは、“埋め合わす” という意味です。

減価償却とは、

「毎年生じる資産価値の減少分に見合う金額を、必要経費として算入することで、埋め合わす仕組み」となります。

よって、対象は「経年によって資産価値の減少が生じる資産(例:経年劣化が起きる建物)」です。

土地は、建物と違い、経年による減価がありませんので、減価償却の対象ではありません。

2-3. 損益通算する

3つめの節税対策は「損益通算する」です。

損益通算に関する解説は、J-Net21のテキストがわかりやすいので引用します。

不動産を貸したときに発生する不動産所得は総合課税方式がとられているため、マイナスの所得をプラスの所得に合算して全体の所得を小さくする損益通算が可能だ。つまり、不動産所得に損失(赤字)が出た場合、その所得を他の給与所得等*があればそれに合算し、所得が小さくなることで所得税額も小さくなるのである。

*給与所得のほかに利子所得、配当所得、不動産所得、事業所得、譲渡所得、一時所得(源泉分離課税とされるものを除く)、雑所得(株式等の譲渡による雑所得、源泉分離課税とされるものを除く)が含まれる。

たとえば、大家業で1,000万円の不動産所得(課税所得)があり、自営業で500万円の損失(赤字)が出た場合を考えてみましょう。

それらを損益通算して、課税所得を500万円に圧縮できる、ということです。

あるいは、大家業で損失(赤字)が出た場合も、大家業の赤字と、給与所得など黒字の所得金額と損益通算して、所得税の負担を軽減できます。

参考:国税庁「No.1391 不動産所得が赤字のときの他の所得との通算」

2-4. 各種控除を適用する

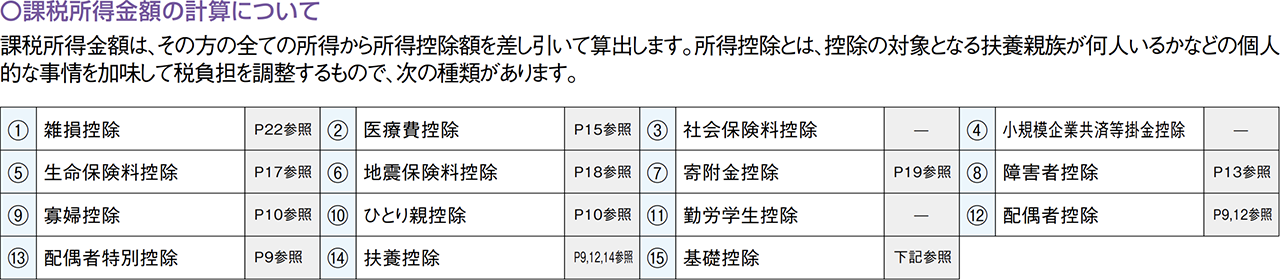

4つめの節税対策は「各種控除を適用する」です。

前出の図を再掲します。

中央(B)の「所得控除額」の部分ですが、控除にはさまざまな種類があります。

可能なすべての控除を活用することで、課税所得金額を少なくしましょう。

上記の控除について詳しくは、国税庁「令和5年度版 暮らしの税情報」の各ページにて解説されていますので、あわせてご参照ください。

2-5. 青色申告する

5つめの節税対策は「青色申告する」です。

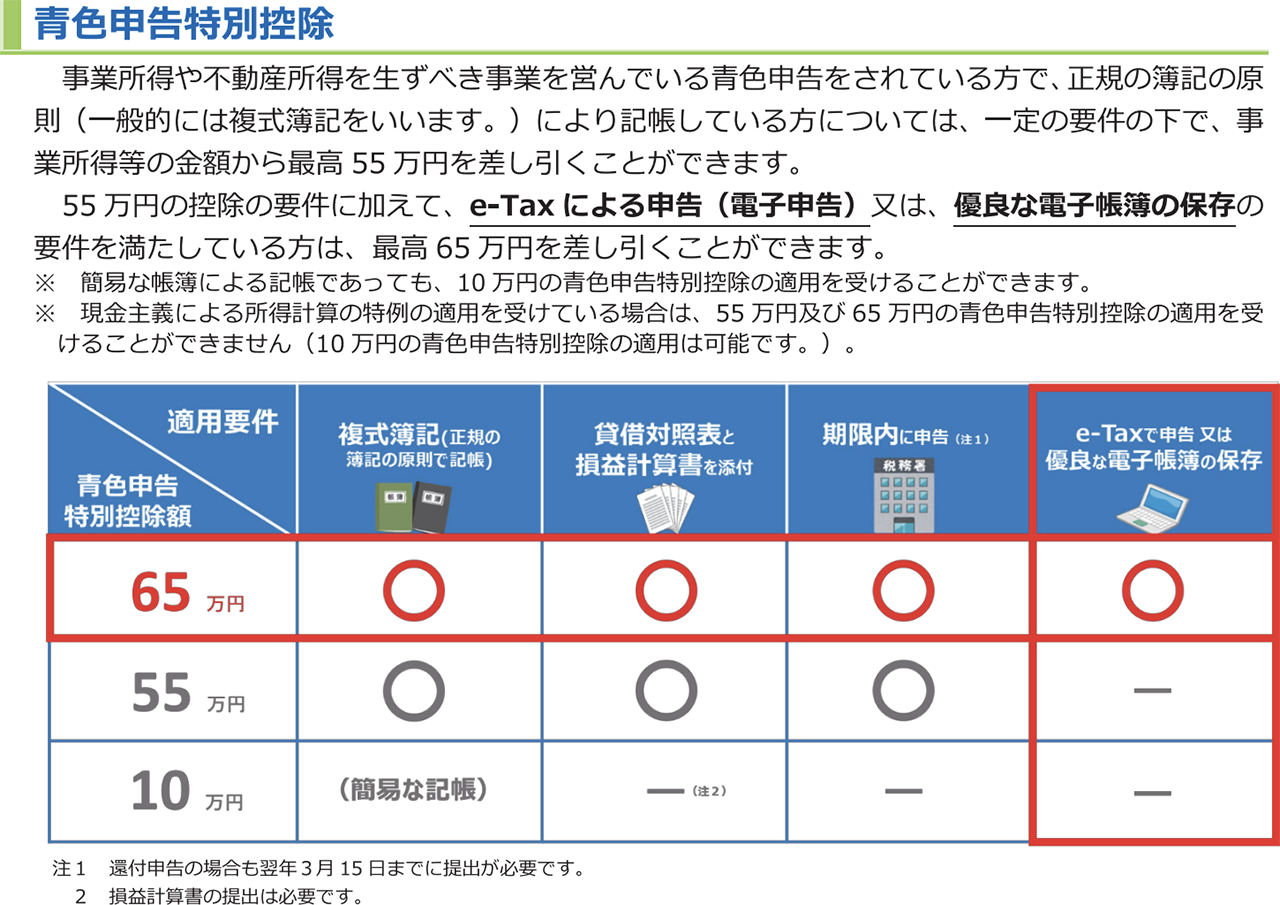

青色申告は、正規の簿記の原則による正確な記帳を行うのと引き換えに、特典を得られる制度です。

とりわけ節税効果が大きな特典として、「青色申告特別控除」「純損失の繰越し」「青色事業専従者給与の必要経費算入」が挙げられます。以下に続きます。

2-5-1. 青色申告特別控除

青色申告特別控除が適用されると、「65万円の所得控除額」を適用できます。

2-5-2. 純損失の繰越し・繰戻し

不動産所得で損失(赤字)が生じ、ほかの所得と損益通算しても相殺できずに純損失が生じた場合、その損失額を翌年以後3年間(*4)にわたって、繰り越せます(純損失の繰越し)。

年をまたいで損益通算できることになり、翌年以降の所得税・住民税に対して節税効果が期待できます。

また、前年も青色申告している場合には、損失額を前年分に繰り戻して控除し、前年分の所得税の還付を受けることもできます(純損失の繰戻し)。

アパート経営では、火災や事故など大きな損失が生じるリスクがあります。青色申告で純損失の繰越し・繰戻しの備えをしておくことが大切です。

*4:特定非常災害により損失が生じた場合は、一定の純損失の金額の繰越期間が5年になります。

2-5-3. 青色事業専従者給与の必要経費算入

「青色事業専従者」とは、簡単にいえば青色申告する人と生計を一にする配偶者や親族のことです。

つまり、家族に支払った給与を経費に算入できます。

【参考:青色事業専従者とは?】次の要件のいずれにも該当する人をいいます。

・青色申告者と生計を一にする配偶者その他の親族であること。

・その年の12月31日現在で年齢が15歳以上であること。

・その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

出典:国税庁「事業専従者給与とは(青色申告の場合)」

青色事業専従者給与として認められる要件の詳細は、国税庁「事業専従者給与とは(青色申告の場合)」にてご確認ください。

2-6. 法人成りする

6つめの節税対策は「法人成りする」です。

法人成りとは、個人事業主として事業を行ってきた人が会社を設立して、その事業を会社で引き継ぐことです。

ケースバイケースではあるものの、所得金額が大きくなると、法人成りしたほうがトータルで納める納税額を少なくできる可能性があります。

その背景を確認しておきましょう。

まず、個人に対して課税される所得税は、前述のとおり所得が多くなるに従って、段階的に高くなる「累進税率」です。

【所得税の速算表】

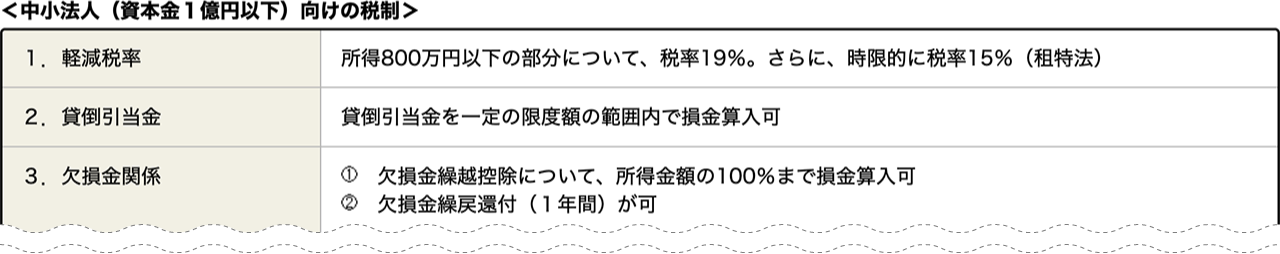

一方、法人の所得税にあたる「法人税」は、累進課税ではありません。基本的に23.2%の1段階のみです。

加えて、中小法人については、法人税率の軽減措置(年800万円以下の所得につき15%(本則:19%))が適用され、さらに安くなります。

詳しくは、財務省「中小法人に対する課税に関する資料」にてご確認ください。

3. アパート経営の節税(2)相続税

ここから話は切り替わって、

「現在、アパート経営をしていないが、将来の相続税対策として検討したい」という方向けの節税手法を解説していきます。

- 現金をアパートに換える

- 借地権割合や借家権割合を増やす

- 小規模宅地等の特例を適用する

- ローンを組み債務を控除する

- 建物を生前贈与する

以下でそれぞれ見ていきましょう。

3-1. 現金をアパートに換える

1つめの節税対策は「現金をアパートに換える」です。

相続税評価額(相続税を計算する際の財産価値の基準)を算出する際、現金なら額面金額どおりとなります。

- 例1:「1,000万円」の現金がある場合、相続税評価額は「1,000万円」

一方、「現金1,000万円」を使って、「1,000万円のアパート」を購入した場合、節税効果が期待できます。

その理由は、アパートの相続税評価額は、おおむね時価よりも低いからです。

家屋の相続税評価額は、固定資産税評価額に1.0を乗じて計算します。したがって、その評価額は、基本的には固定資産税評価額と同じと考えられます。

固定資産税評価額は、3年に1回「評価替え」が行われ、時価の変化が反映されますが、その目安は時価の70%程度です。

- 例2:「1,000万円」のアパートを購入した場合、相続税評価額は「700万円」

上記はわかりやすくしたイメージですが、現金のまま相続するよりも、節税につながる可能性が高くなります。

3-2. 借地権割合や借家権割合を増やす

2つめの節税対策は「借地権割合や借家権割合を増やす」です。

単に現金を建物に換えるだけでなく、それを賃貸することの意義は、他者に貸している土地や家屋は相続税評価額が下がるからです。

国税庁のサイトでは、

〈賃貸されている土地や家屋については、権利関係に応じて評価額が調整されることになっています〉と記載されています(出典:国税庁「No.4602 土地家屋の評価」)。

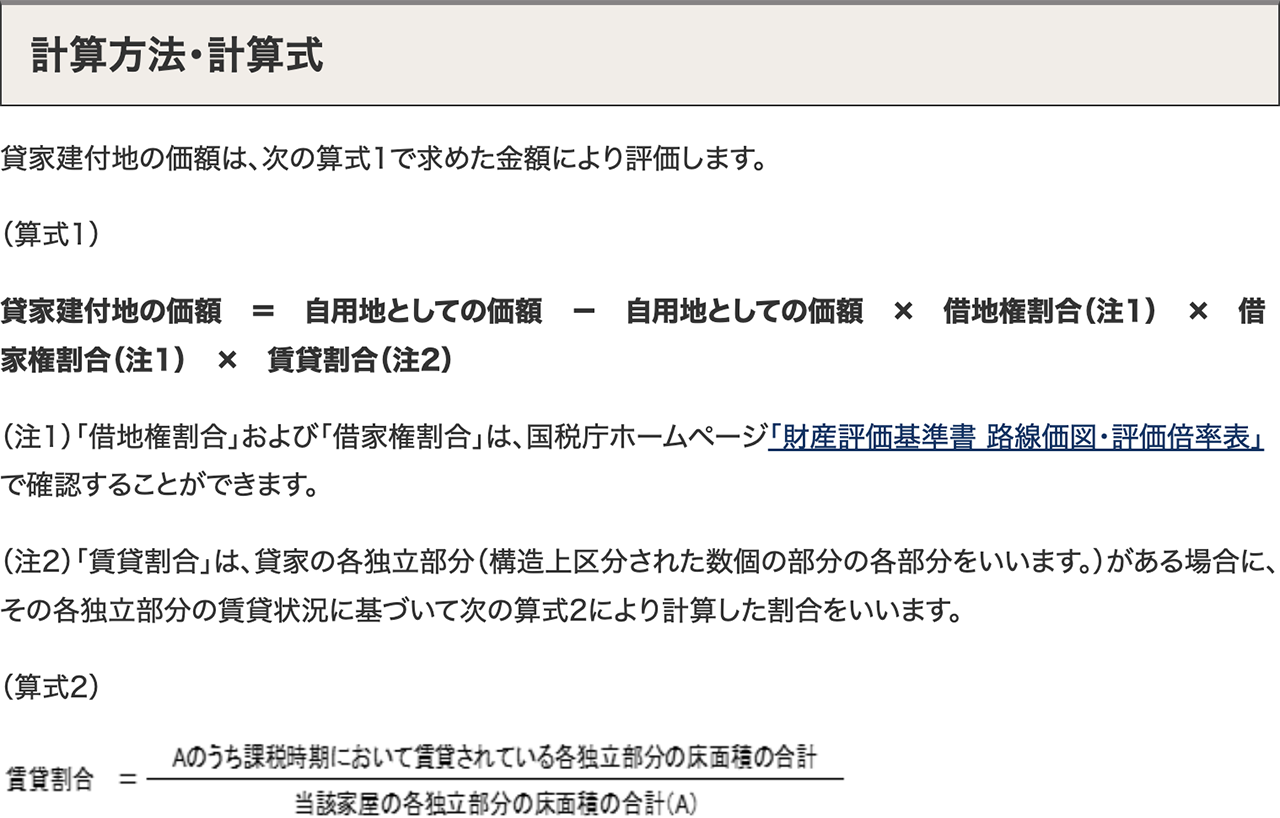

たとえば、貸家建付地(建築したアパートなどを他者に貸し付けている場合の敷地)の場合、相続税評価額の計算式は以下のとおりとなります。

上記について詳しくは、国税庁「No.4614 貸家建付地の評価」にてご確認ください。

3-3. 小規模宅地等の特例を適用する

3つめの節税対策は「小規模宅地等の特例を適用する」です。

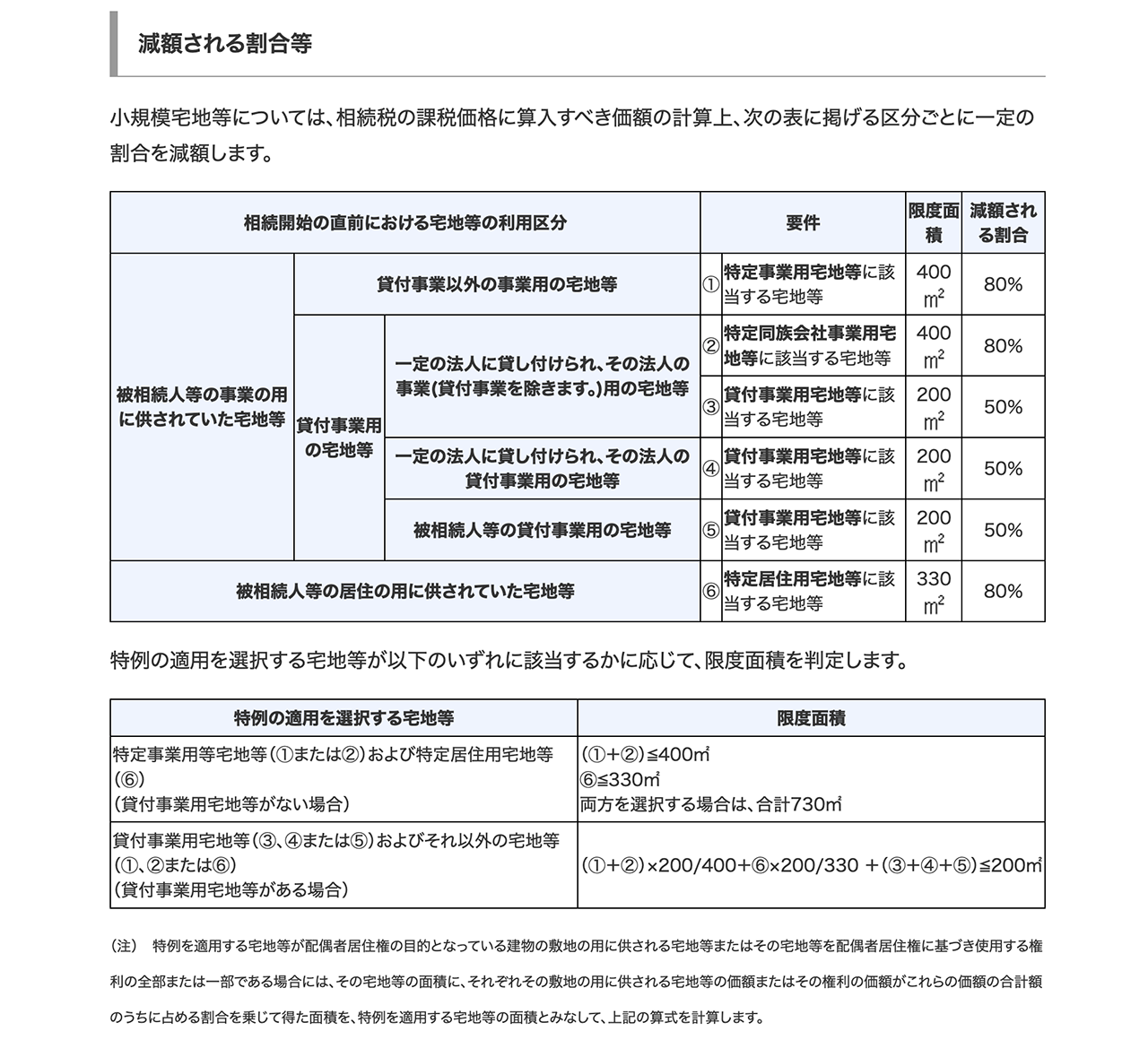

小規模宅地等の特例とは、土地に建物が建っている場合、要件を満たすと相続税評価額が減額される制度です。

出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

アパートが建っている土地は上表の[被相続人等の貸付事業用の宅地等]に該当しますので、《200平方メートルまで50%の割合で減額》されます。

ただし、適用を受けるためには、諸要件を満たす必要があります。詳しくは国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」にてご確認ください。

3-4. ローンを組み債務を控除する

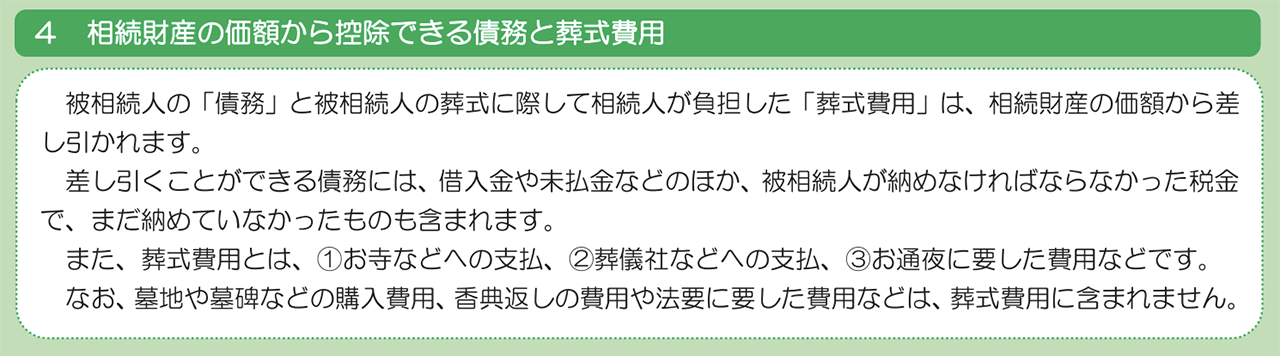

4つめの節税対策は「ローンを組み債務を控除する」です。

アパートの建築費用や購入代金について、ローンを組み、相続開始時にその債務が残っていれば、債務分は相続財産の価額から控除されます。

【参考:相続財産の価額から控除できる債務と葬式費用】

3-5. 建物を生前贈与する

5つめの節税対策は「建物を生前贈与する」です。

ここまでの背景を踏まえて、相続税対策としてアパート経営をスタートした場合、そのアパートの建物部分を生前贈与するという手法があります。

たとえば、親が経営しているアパートを、将来的に子が相続するケースを考えてみましょう。

アパートの所有者が親になっている間、家賃収入は親の所得となります。親の資産(将来の相続財産)が年々膨らみますので、将来、多大な相続税がかかることになります。

そこで、アパートの建物部分を生前贈与し、家賃収入が子の所得となるようにします。

建物の贈与税は課税されますが、贈与後の家賃収入に対する相続税は回避できます。タイミングによっては、非常に大きな節税効果が期待できる手法といえます。

加えて、生前贈与によって、前のセクションで解説した「アパート経営で生じる所得税・住民税」の節税につながる可能性もあります。

親よりも子のほうが所得が低い場合、累進課税の低い税率が適用されるためです。

なお、土地まで含んで贈与すると贈与税の負担が大きくなることから、「生前贈与は家賃収入の源泉となる建物のみ」を選択する方が多数派です。

ただし、状況によって最善策は変わりますので、個別の事情は税理士などの専門家にご相談ください。

4. アパート経営の節税対策を行ううえでの注意点

最後に、アパート経営の節税対策において、注意したいポイントをお伝えします。

- 自己判断せず専門家のアドバイスを受ける

- 最新の税制を確認する

- アパート経営にはリスクが伴うことを理解する

4-1. 自己判断せず専門家のアドバイスを受ける

1つめは「自己判断せず専門家のアドバイスを受ける」です。

節税対策を適切に行うためには、高度な専門知識が必要です。自己流では、思わぬ違反を犯すリスクがあります。

不明な点は自己判断せず、税の専門家である税理士や、所轄の税務署の担当者に相談し、慎重に進めていきましょう。

最寄りの相談窓口は、税についての相談窓口(国税庁)にて確認できます。

また、税理士をお探しの方は、税理士情報検索サイト(日本税理士会連合会)にて、全国の税理士および税理士法人を検索できます。

4-2. 最新の税制を確認する

2つめは「最新の税制を確認する」です。

本記事では、執筆時点の情報に基づいて解説しましたが、税制は定期的に変わります。

たとえば、新たな税制優遇措置が導入されることもあります。

最新の税制を常に確認することが重要です。

定期的な専門家への相談や、国税庁をはじめとする公的機関のお知らせを通じて、知識をアップデートしていきましょう。

4-3. アパート経営にはリスクが伴うことを理解する

3つめは「アパート経営にはリスクが伴うことを理解する」です。

これはとくに、相続税対策を目的として、これからアパート経営を検討している方にお伝えしたいメッセージとなります。

アパート経営にはリスクが伴います。

たとえば、空室リスクや家賃の滞納などが挙げられます。

節税対策を行う前に、これらのリスクを十分に理解し、対策を検討することが必要です。リスク管理を怠ると、節税の効果も減少する可能性があります。

「アパート経営の経験はないが興味がある」という方は、まずはアパート経営の専門家にご相談ください。

たとえば弊社ルーム・スタイルでは、オーナー様の立場に立って、トータルで収益を最大化させるお手伝いをしています。詳しくはこちらのお問い合わせフォームより、ご連絡ください。

5. まとめ

本記事では「アパート経営の節税」をテーマに解説しました。要点をまとめておきましょう。

所得税・住民税の節税対策として、以下が挙げられます。

- 必要経費を算入する

- 減価償却する

- 損益通算する

- 各種控除を適用する

- 青色申告する

- 法人成りする

相続税の節税対策として、以下が挙げられます。

- 現金をアパートに換える

- 借地権割合や借家権割合を増やす

- 小規模宅地等の特例を適用する

- ローンを組み債務を控除する

- 建物を生前贈与する

アパート経営の節税対策を行ううえでは、以下にご注意ください。

- 自己判断せず専門家のアドバイスを受ける

- 最新の税制を確認する

- アパート経営にはリスクが伴うことを理解する

節税を考慮しつつ、堅実なアパート経営で、利益を最大化していきましょう。

コメント