2025年の不動産投資ローンは、金利上昇と審査基準の変化が大きなテーマです。

近年は「物件の収益性や事業性」を厳格に審査される傾向にあり、年収が高い投資家でも物件次第では融資がおりないケースが増えています。

本記事では、2025年の投資ローンの最新金利相場から金融機関ごとのスタンスを中心に、借り換えの判断基準までを徹底解説します。

金利上昇の局面にいる今、これから投資を始める方も、すでに物件を持つオーナーも、戦略を考えるうえでの指針になる内容をまとめました。

銀行の新規開拓や借り換えを検討している方に向けては、弊社でも個別にご相談を承っています。条件の見直しや金融機関選びでお悩みの方は、ぜひお気軽にご相談ください。

| この記事で分かること |

|---|

|

目次

- 2025年の不動産投資ローンの特徴

- 固定金利の上昇

- 融資審査での重視ポイントは「事業性」

- 銀行のリスクプレミアムの増加

- 不動産投資に必要なローンの基本知識

- 住宅ローンと投資ローンの違い

- プロパーローンと保証会社付きローンの違い

- 主要金融機関の特徴と金利相場(2025年版)

- メガバンク(三菱UFJ・三井住友・みずほ)

- 地方銀行(例:千葉銀行・静岡銀行・滋賀銀行)

- 信用金庫・信用組合

- ノンバンク(オリックス銀行・SBI新生銀行など)

- 日本政策金融公庫の投資向け融資動向

- 2025年に投資ローン融資に積極的な銀行は?

- 金利上昇が予想される2026年以降は借り換えすべきか

- 借り換えを考えるボーダーライン

- 借り換えを検討するときの比較方法(既存物件)

- 高金利スタートからの借り換えという選択肢も

- まとめ|2025年の融資攻略法

2025年の不動産投資ローンの特徴

2025年の不動産投資ローンは、固定金利の上昇が見られたのが大きな特徴といえます。他にも、厳格化が続く中での審査ポイントなど、押さえておきたい変化が出ています。

ここでは、その特徴をざっくりと見ていきましょう。

固定金利の上昇

2024年以降、たびたび不動産ローン関連の金利上昇が話題になりますが、一般の住宅ローン市場での金利上昇を背景に投資ローンでもその流れを受けています。

2025年前半(1〜6月)には、多くの大手銀行で10年固定金利がおおよそ+0.4ポイント前後の上昇を示した傾向が報じられました。

また、固定金利の上昇だけでなく、変動金利にも上昇圧力がかかってきています。2025年4月には、メガバンク各行が住宅ローンの変動金利を一斉に引き上げたという報道があり、三菱UFJ銀行で0.55%、みずほ銀行で0.525%という水準が示されました。住宅ローンの引き上げ後、数ヶ月で投資ローンの引き上げが見られるケースが多いため、今後も注視していきたいところです。

融資審査での重視ポイントは「事業性」

2025年の融資審査では、これまで以上に「事業性」がカギとなってきています。

金利の水準は基本的に ノンバンクが一番高く、信金、地銀、メガバンクの順で低い傾向にある序列は変わりません。とはいえ、「新規の個人投資家」がメガバンクからの融資承認を得ることはかなり厳しい状況で、これまで取引があった人でも物件の内容を厳しく見られる状況です。

加えて、金融庁の融資規制の影響で「借り手の属性評価」より「物件の収益性・将来性」にウエイトを置く審査が続いています。年収1,000万円超のサラリーマンでも、融資に慎重なケースが増えているようです。

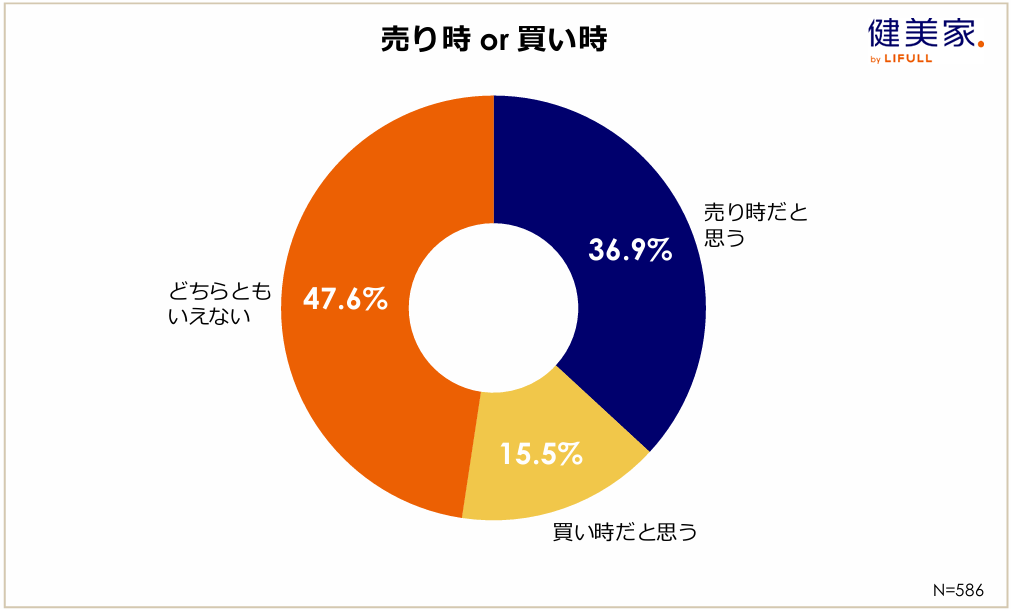

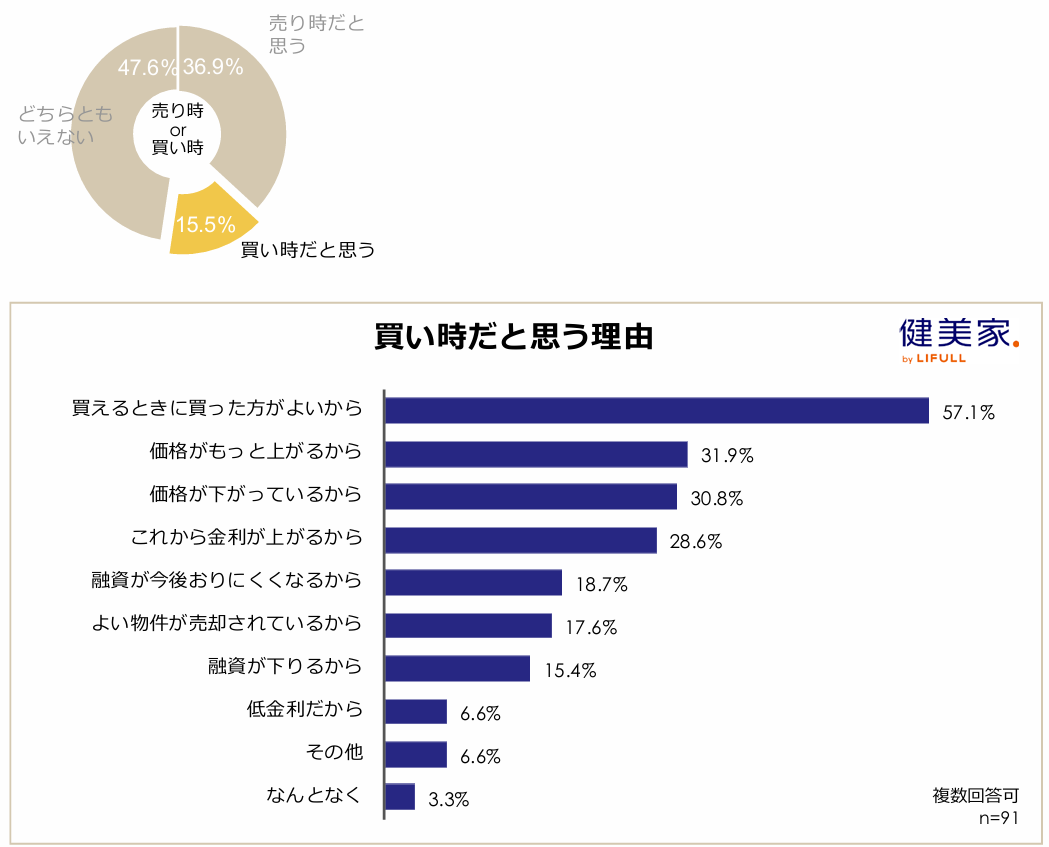

これは、不動産投資と収益物件の情報サイト「健美家」が実施したアンケート調査(有効回答数586名/調査期間:2025年4月24日~5月8日/インターネット調査)からも裏付けられます。

(出典:不動産投資と収益物件の情報サイト健美家(けんびや)「不動産投資に関する意識調査 (第23回) 結果報告書」)

結果を見ると、「買い時だと思う」と回答した人の理由で最も多かったのは 「買えるときに買った方がよいから」(57.1%) でした。

ここでいう「買えるとき」とは、多くの投資家にとって 融資承認が得られたタイミング を意味すると考えられます。物件価格が高騰し、新築はもちろん築浅物件でも利回りが低下しているため、収益性が評価されにくい時代になっています。

つまり、金融機関の審査が厳しくなっている今こそ、「通ったときがチャンス」と受け止められているということでしょう。

銀行のリスクプレミアムの増加

さらに押さえておきたいのが、銀行の「リスクプレミアム」の増加です。リスクプレミアムとは、国債など安全な資産に比べて、不動産融資には空室や価格下落などのリスクがあるため、銀行が金利に上乗せする部分のことを指します。

近年は、その上乗せ幅が広がっているようにも感じます。銀行が明確に「どれだけ上乗せしているか」を公表しているわけではありません。

しかし、昨今の物件価格高騰や先行き不透明な市況を考えると、「従来より余裕をもってリスクを見込んでおきたい」という心理が働いている可能性は十分にあるでしょう。

不動産投資に必要なローンの基本知識

不動産投資では自己資金だけで物件を購入するケースは少数派です。

実際に健美家の調査によると、物件購入にあたり融資を活用した人は71.4%にのぼり、7割を超えています。それだけに、ローンをどう活用するかは多くの投資家にとって避けて通れないテーマです。

住宅ローンと投資ローンの違い

住宅ローンは、自宅購入を目的とした生活基盤のための融資で、低金利(0.3〜1.5%程度)が一般的な水準です。対して投資ローンは収益を得るための事業資金であり、金利は1.5〜4.5%程度と高めに設定されています。

審査では、住宅ローンは年収や勤務先の安定性など「個人属性」が重視される一方、投資ローンではそれに加えて利回り、立地、築年数、空室リスクなど「物件の収益性」が厳しく見られます。融資額や頭金も投資ローンの方が条件は厳しく、頭金2〜3割を求められることも。

税制面では、住宅ローンには控除制度がありますが、投資ローンには適用されません。

その代わり、支払利息を経費計上できるため節税効果があります。

目的 | 自宅購入(生活基盤) | 収益を得るための事業資金 |

金利水準 | 約0.3~1.5% | 約1.5~4.5% |

審査の重視点 | 個人属性 | 収益性・事業性 |

融資条件 | 年収の5~8倍 | 頭金2~3割程度必要 |

税制 | 住宅ローン控除あり | 控除なし |

注意点 | 投資用に使うのは契約違反 | - |

※住宅ローンを投資用物件の購入に使うことは契約違反です。発覚した場合、融資先から一括返済を求められるリスクがあるため、必ず目的に合ったローンを利用しましょう。

プロパーローンと保証会社付きローンの違い

不動産のローンには「プロパーローン」と「保証会社付きローン」の2種類があります。

プロパーローンは、銀行が直接融資する方式で保証料が不要。金利交渉や条件の柔軟性もありますが、審査は厳しく、年収や自己資金に高いハードルが設けられることが多いです。

保証会社付きローンは、保証会社がリスクを肩代わりする仕組みです。審査に通りやすく、初心者や自己資金が少ない人でも利用しやすい反面、保証料が発生し、金利交渉の余地は小さくなります。

項目 | プロパーローン | 保証会社付きローン |

融資の仕組み | 銀行が直接融資 | 保証会社が債務を保証 |

保証料 | 不要 | 融資額の1~2%程度必要 |

金利交渉 | 余地あり | 余地は小さい |

審査難易度 | 厳しい | 通りやすい |

利用シーン | ・実績ある投資家 | 初心者、実績作りの第一歩 |

銀行の新規開拓や借り換えを検討している方に向けては、弊社でも個別にご相談を承っています。条件の見直しや金融機関選びでお悩みの方は、ぜひお気軽にご相談ください。

主要金融機関の特徴と金利相場(2025年版)

2025年時点での不動産投資ローンは、金融機関の種類ごとに特徴や金利条件が大きく異なります。ここでは、代表的な4つのカテゴリに分けて整理します。

メガバンク(三菱UFJ・三井住友・みずほ)

メガバンクは法人や資産家向けが中心のため、サラリーマンなど個人投資家の小口案件はほぼ門前払いの状況です。そのため、これから不動産投資をスタートされる方には不向きといえるでしょう。

審査は極めて厳しいですが、他の金融機関よりも金利が低い状態が続いています。

- 金利(年率):1.5% ~ 2.5%程度

地方銀行(例:千葉銀行・静岡銀行・滋賀銀行)

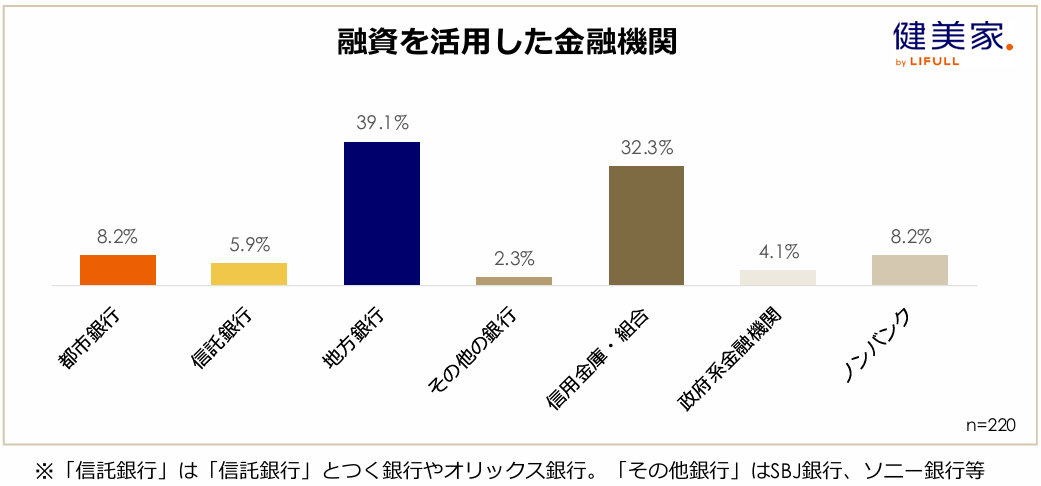

地元案件に強く、新築アパートや築浅一棟に積極的な銀行が多いです。融資利用者の約4割近くが地方銀行を利用しているという結果も。(後述)

築古物件には消極的な銀行が多いですが、立地・利回り・信用力次第で幅が出やすくなっています。

- 金利(年率):1.8%~3.5%程度

信用金庫・信用組合

小規模物件や地元案件向けだが、利率はやや高めに設定されがちです。融資利用者は地方銀行に次いで多く、3割を超えています。

地銀の審査が否決だったケースでも、信用金庫(信用組合)で承認となるケースも多くあります。

- 金利(年率):2.0%~4.0%程度

ノンバンク(オリックス銀行・SBI新生銀行など)

全国対応で審査スピードが速く、個人投資家でも使いやすいのが特徴です。

銀行が敬遠する案件まで対応するぶん、金利は高めの設定になっています。地銀や信用金庫が自己資金を多めに求められることがある一方で、自己資金が少なく通るケースもあります。

投資ローンに特化した特性から、区分ワンルームマンションなどでも利回りが確保できれば融資は承認されやすいです。

- 金利相場:2.5〜4.0%以上

日本政策金融公庫の投資向け融資動向

日本政策金融公庫は2025年も「投資初心者の登竜門」として健在です。民間よりも金利条件が有利な点が最大のメリットとされています。

一方で、ネット上では「公庫は比較的通りやすい」という意見が目立ちますが、実際の現場では異なる様子も見られます。

制度上は「自己資金が必須とは限らない」とされていても、実務では自己資金が不十分な場合は否決されやすく、面談にすら進めないことも。申込書が机上にものらず、スタート地点に立てないケースも少なくないようです。

また、公庫では制度上「賃貸業」など事業目的を明確にすることが求められます。ここが曖昧だと審査に通ることは難しく、事業計画の作り込みが甘いだけで否決されることもあります。

2025年に投資ローン融資に積極的な銀行は?

不動産投資ローンを取り扱う金融機関は全国に数多くありますが、個人投資家が実際に利用できる先は限られています。

2025年の市況では、実際に融資を受けている投資家の多くは、メガバンクではなく地方銀行(39.1%)や信用金庫・組合(32.3%)を利用しています。

(出典:不動産投資と収益物件の情報サイト健美家(けんびや)「不動産投資に関する意識調査 (第23回) 結果報告書」)

その中でも、投資家が実際に利用するケースが多く、積極的な取り組みを見せているのが次の金融機関です。

- りそな銀行

- オリックス銀行

- スルガ銀行

- 東京スター銀行

- 関西みらい銀行

- L&Fアセットファイナンス

- 千葉銀行

- 滋賀銀行

その中でも、投資家が実際に利用するケースが多く、積極的な取り組みを見せているのが次の金融機関です。

たとえば、りそな銀行はサラリーマン投資家向けのアパートローンで知られ、最大3億円までの高額融資が可能です。資産運用向けの商品に強みを持つオリックス銀行は、築古や区分マンションにも柔軟に対応することで人気があります。

また、スルガ銀行や関西みらい銀行は地方案件に積極的で、L&Fアセットファイナンスは法人案件が強みです。

上記以外にも、イオン銀行の「マンションオーナーズローン」は小規模投資向けの独自条件を備えており、さらにグループの安心感も評価されています。

auじぶん銀行は手続きがオンライン完結できる点から、忙しい人やデジタルツールに慣れた投資家に支持されています。

このように、「借入上限額」「借入期間」「銀行の強み」「他の銀行にはない特徴」を見極めることが、投資戦略を立てる上で大きなヒントになります。修繕費や相続対策など幅広い視野で比較するとよいでしょう。

銀行の新規開拓や借り換えを検討している方に向けては、弊社でも個別にご相談を承っています。条件の見直しや金融機関選びでお悩みの方は、ぜひお気軽にご相談ください。

金利上昇が予想される2026年以降は借り換えすべきか

結論から言えば、2025年のうちに条件が合うなら借り換えを検討した方が有利といえそうです。

というのも、日銀の金融政策や長期金利の動きをふまえると、2026年以降も上昇基調が続く可能性が高いからです。

今はまだ1〜2%台で借りられる選択肢がありますが、数年後にはそれすら難しくなるかもしれません。

「もっと安い金利で借りられた時期を逃す」リスクが高まるため、判断のスピードがこれまで以上に重要になってきます。

借り換えを考えるボーダーライン

借り換えを検討するときの目安としてよく言われるのが、「残債1,000万円以上、残り返済期間10年以上、金利差1%以上」という3つの条件です。

なぜこの基準が目安になるのか、それぞれ見ていきましょう。

|

|

|

こうした「残債・期間・金利差」の3つがそろうと、借り換えで得られる効果が大きくなると考えられています。

借り換えを検討するときの比較方法(既存物件)

借り換えを考えるときは、ただ「金利が下がるかどうか」だけを見ても正確な判断はできません。大切なのは トータルで本当に得になるかどうか を比べることです。

① 諸費用を含めた総返済額をシミュレーション

② 月々の返済額だけでなく総返済額を比較

③ 複数の金融機関で条件を確認

こうしたポイントを踏まえたうえで、「借り換え前」と「借り換え後」で返済額や諸費用を具体的に比べてみるとイメージしやすくなります。以下はその一例です。

項目 | 既存借入先 | 新規借入先(借り換え後) |

借入残高 | 2,000万円 | 2,000万円 |

金利 | 2.5% | 1.5% |

残り返済期間 | 15年 | 15年 |

毎月返済額 | 約13.3万円 | 約12.4万円 |

総返済額 | 約2,394万円 | 約2,238万円 |

利息総額 | 約394万円 | 約238万円 |

保証料 | 0円(既払い済み) | 約40万円(融資額の2%想定) |

事務手数料 | 0円 | 約22万円(融資額の1.1%想定) |

登記費用 | 0円 | 約10万円 |

諸費用合計 | 0円 | 約72万円 |

実質の節約額 | - | 約84万円(利息差156万円-諸費用72万円) |

このように、借り換えでは「利息軽減額と諸費用の差し引き」を見ることが大切です。条件を少し変えると結果も大きく違ってくるので、必ず自分の借入金額・残期間に合わせて試算する必要があります。

高金利スタートからの借り換えという選択肢も

実際の融資現場では、物件の条件に自信があっても、複数の金融機関に持ち込んだ結果、承認を得られたのは一行のみ。しかも提示された条件は想定以上に高い金利だった──というケースもあります。

「結局のところ、資金調達ができなければ購入そのものが進まない」というのが不動産投資の現実です。とはいえ、高金利だからといって必ずしも不利になるわけではありません。実際には、一度購入して1〜2年しっかり運用し、収益実績を積んだ上で借り換えに成功し、金利を1%前後引き下げた事例もあります。

- 諸費用(保証料・登記費用など)の二重負担が発生する可能性を織り込んでおく

- 借り換えに至るまでの1〜2年は高金利下でのキャッシュフローに耐えられるかを確認する

- 借り換え時に評価されやすいよう、入居率や収益実績を安定させておく

といったポイントが重要になります。

まとめ|2025年の融資攻略法

この記事では、2025年の不動産投資ローンの最新動向と融資の考え方を解説しました。金利上昇や審査の厳格化が進む中で、投資家が意識すべきポイントは次の3つです。

- 融資が通ったときがチャンス

→業性重視の審査が厳しくなる中で、「買えるときに買う」という姿勢が投資家の共通認識になっている。 - 金融機関ごとのスタンスを見極める

→メガバンクは厳しく、実際の融資先は地銀・信金・ノンバンクが中心。

- 借り換えはトータルで判断する

→残債1,000万円以上・返済期間10年以上・金利差1%以上が1つの目安となり、残債1,000万円以上・返済期間10年以上・金利差1%以上が目安。

大切なのは「チャンスを逃さず」「基準を見極め」「冷静に比較する」こと。諦めずに準備を重ねていけば、まだ十分に投資を前に進められるはずです。

銀行の新規開拓や借り換えを検討している方に向けては、弊社でも個別にご相談を承っています。条件の見直しや金融機関選びでお悩みの方は、ぜひお気軽にご相談ください。

コメント