資産形成の手段として、不動産投資が再び注目を集めています。

株や投資信託とは異なり、現物資産を持つことで得られる安定感や、節税・相続対策など多面的なメリットが魅力です。一方で、空室リスクや初期コストなど、事前に知っておくべき課題も少なくありません。

本記事では、不動産投資を検討している方に向けて、仕組みやメリット・デメリット、始め方までを順を追ってわかりやすく解説しています。

短期的な利益を追うのではなく、中長期で「自分のお金を育てる」選択肢としての不動産投資を、一緒に考えていきましょう。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問い合わせはこちら)

| この記事で分かること |

|---|

|

目次

- 不動産投資の仕組みと種類

- 不動産投資のポイント

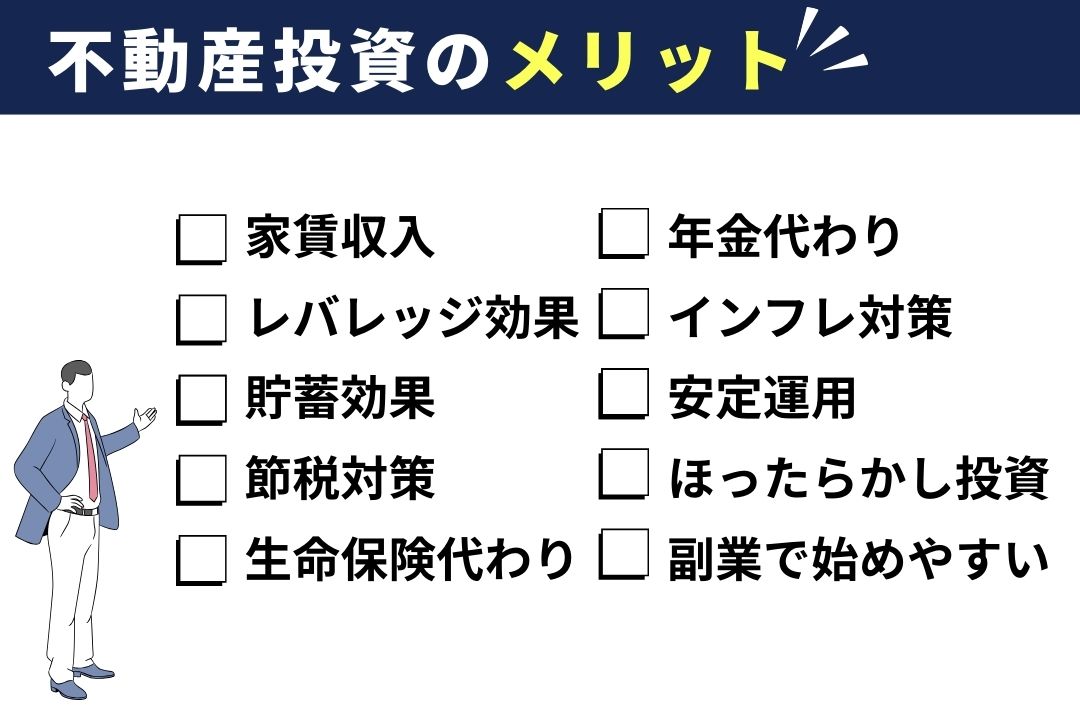

- 不動産投資のメリット(利点)

- 1. 安定した家賃収入(副収入)を得られる

- 2. 少ない自己資金で大きな投資ができる(レバレッジ効果)

- 3. ローン返済を通じて強制的に資産形成できる(貯蓄効果)

- 4. 所得税・住民税の節税効果が期待できる

- 5. 相続税対策になる

- 6. 団体信用生命保険により生命保険の代替となる

- 7. 老後の年金代わりの収入源になる

- 8. インフレに強い(実物資産による価値保存)

- 9. ミドルリスク・ミドルリターンで比較的安定した運用ができる

- 10. 専門業者に委託すれば手間をかけずに運用できる

- 11. 会社員の副業として始めやすい(副業規定に抵触しにくい)

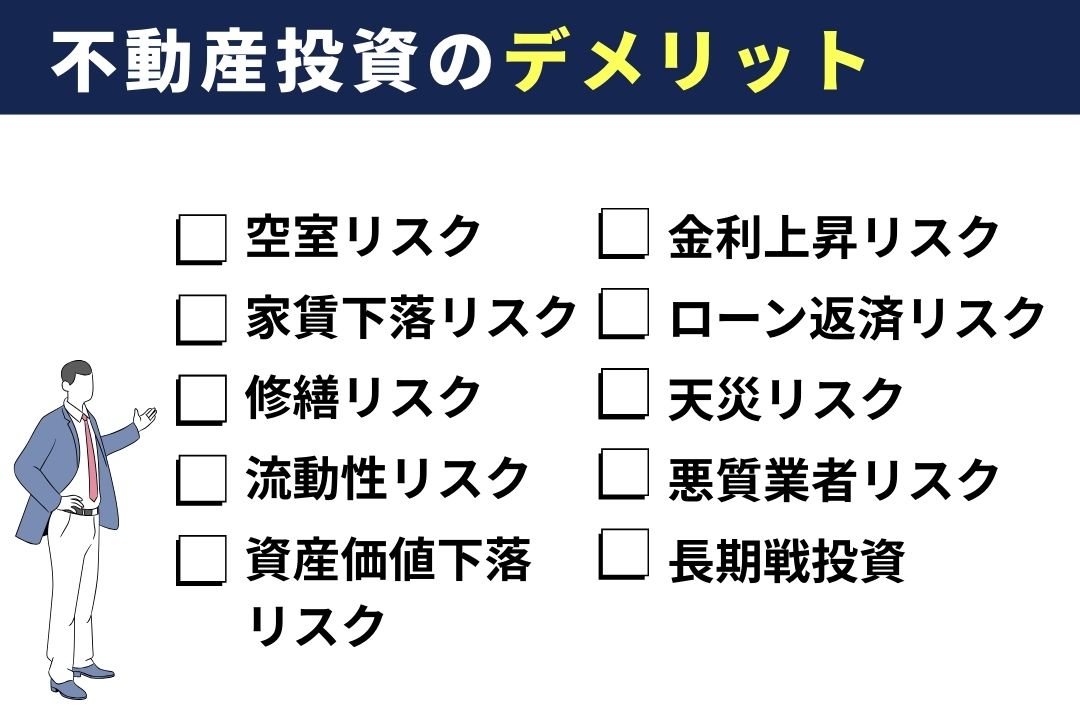

- 不動産投資のデメリット・リスク

- 1. 空室や家賃滞納による収入途絶のリスク

- 2. 維持管理や修繕にコストがかかる(固定資産税等の負担)

- 3. 不動産の流動性が低く、すぐに現金化しにくい

- 4. 市場動向や景気変動による資産価値下落リスク

- 5. 金利上昇によるローン返済負担増加リスク

- 6. まとまった自己資金が必要(ローン返済の負担も大きい)

- 7. 地震・火災など災害による損害リスク

- 8. 情報不足や悪質な業者による失敗リスク

- 9. 短期間で大きな利益を得るのは難しい

- 不動産投資が向いている人はどんな人か?

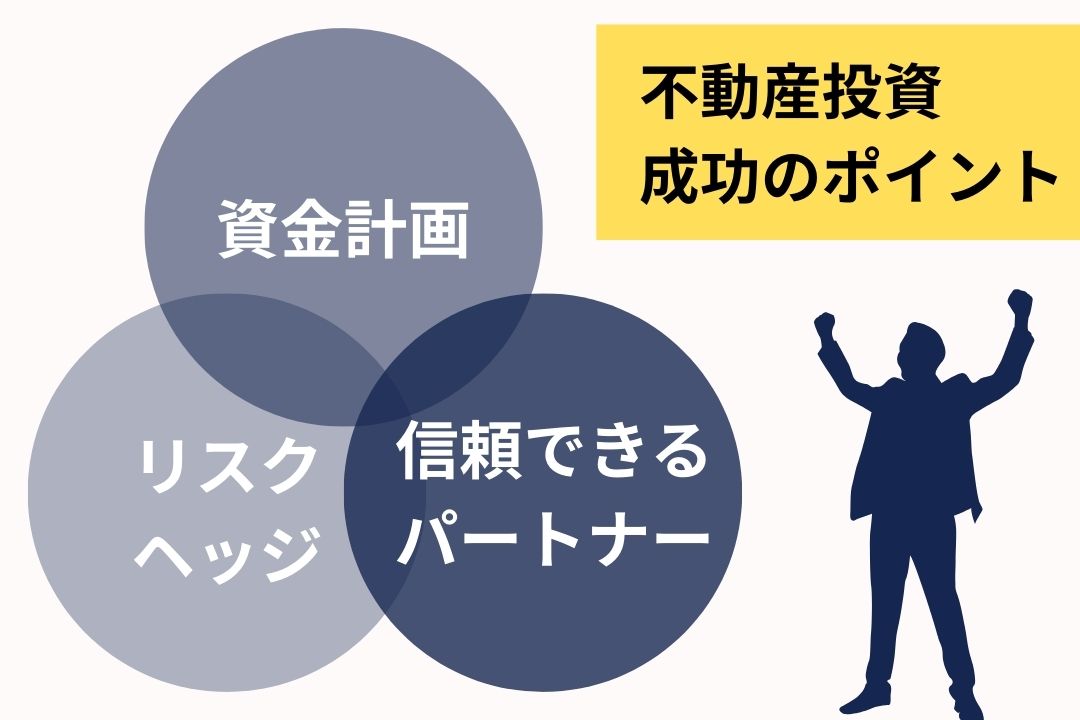

- 不動産投資で成功するためのポイント

- 物件選びは慎重に

- 収支計画と融資計画を堅実に立てる

- 空室・滞納への備えをする

- 信頼できる専門家をパートナーに

- 保険でリスクヘッジする

- 少額から経験を積む

- まとめ

不動産投資の仕組みと種類

不動産投資とは、マンションやアパート、一戸建てなどの不動産を購入し、賃貸に出すことで家賃収入(インカムゲイン)や売却益(キャピタルゲイン)を得る投資方法です。

まずは不動産投資の基本的な仕組みと種類は、以下のとおりです。

種類 | 仕組み |

居住用物件への投資 | 区分マンション(一室購入)や一棟アパート・マンション、一戸建て住宅などを購入し賃貸運用する方法。 |

事業用物件への投資 | オフィスビルや商業施設、駐車場など事業用途の不動産を購入して賃貸する方法。 |

間接的な不動産投資 | 不動産投資信託(REIT)や不動産クラウドファンディング(小口化商品)など、自分で物件を所有せずに少額から不動産市場に投資する方法。 |

不動産投資のポイント

不動産投資は基本的に「不動産を資産として所有し収益を得る」仕組みです。物件の種類や投資手法によってリスク・収益構造が異なるため、自分に合った形態を選ぶことが大切です。

世間で広く使われている「不動産投資」という言葉は、居住用や事業用の物件を実際に購入し、貸し出して収益を得るスタイルを指すことが多いです。実際、こうした実物資産への投資が主流で、REITや不動産クラウドファンディングなどの間接的な投資は、別枠として扱われることもあります。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問い合わせはこちら)

不動産投資のメリット(利点)

不動産投資には、証券など他の投資にはないさまざまなメリットがあります。どのメリットも不動産投資が人気の理由となっているポイントです。

ここでは主なメリットを整理して紹介します。

1. 安定した家賃収入(副収入)を得られる

不動産投資の大きな魅力は、毎月安定した家賃収入を得られることです。

景気に左右されにくく、長期間にわたり継続的なインカムゲインが見込めます。本業の給与とは別の副収入源になるため、収入の柱を複数持つことで経済的な安心感が生まれます。

2. 少ない自己資金で大きな投資ができる(レバレッジ効果)

不動産投資は金融機関からの融資を活用しやすく、手元資金が少なくても大きな金額の投資が可能です。

レバレッジ(てこの原理)を利かせて他人資本で物件を購入し、家賃収入でローン返済することで、効率的に資産拡大を狙えます。

自己資金割合が小さくて済む点は、株式投資など他の投資にはないメリットです。

3. ローン返済を通じて強制的に資産形成できる(貯蓄効果)

物件購入時に借りたローンを毎月返済していくことは、裏を返せば計画的な貯蓄と資産形成に繋がるということです。

家賃収入をローン返済に充てることで、自動的に借入金が減少し、その分物件の持ち分(純資産)が増えていきます。

ローン完済後は不動産という実物資産が手元に残るため、長期的な財産づくりに有効です。

4. 所得税・住民税の節税効果が期待できる

不動産投資の大きな特徴のひとつが、減価償却による節税効果です。

建物の価値は年々下がると見なされるため、その分を経費として計上する「減価償却費」は、実際に現金の支出を伴わないにもかかわらず、課税所得を圧縮する効果があります。この仕組みによって、所得税や住民税の負担を軽減できる可能性が高まります。

さらに、減価償却だけでなく、ローン金利や管理費、修繕費なども経費として申告できるため、トータルで見ても節税に役立つのが不動産投資の魅力です。

高所得者ほど節税効果を実感しやすく、不動産投資が「節税対策」と言われるゆえんです。

5. 相続税対策になる

不動産は現金や有価証券に比べて相続税評価額が低く見積もられる傾向があります。

| 土地の相続税評価額 | 実勢価格の7~8割程度 |

| 建物の相続税評価額 | 実勢価格の6~7割程度 |

また、物件にローンが残っていれば借入金は相続財産から差し引かれるため、一層相続税の節税効果が期待できます。不動産投資は資産を次世代に引き継ぐ手段としても有効です。

6. 団体信用生命保険により生命保険の代替となる

投資用ローンを組む際には、多くの金融機関で「団体信用生命保険(団信)」への加入がセットになっています。これは、ローン契約者が亡くなったり高度障害になった場合に、保険金によってローンの残債が完済される仕組みです。

つまり、万一のときでも家族に借金を残さず、不動産という資産をそのまま引き継がせることができるため、実質的に生命保険の代替として機能します。

最近では、より保障が手厚い「がん団信」や「三大疾病保障付き団信」「八大疾病付き団信」などの特約タイプも登場しています。たとえば「がん団信」では、がんと診断された時点でローン残高が0円になるケースもあり、治療費などの経済的負担を軽減することが可能です。

保障内容によっては、生命保険の代わりとしての役割も果たせるのが、団信の大きなメリットです。

7. 老後の年金代わりの収入源になる

長期間にわたり安定収入が見込める不動産投資は、老後の年金を補完する収入源としても期待できます。

公的年金だけでは不安な場合でも、退職後にローンを完済した不動産から毎月家賃収入が得られれば、ゆとりある生活資金を確保できます。

現役時代に投資を始めておけば、将来は家賃収入がそのまま生活費や余裕資金となるため、「自分年金」として機能します。

8. インフレに強い(実物資産による価値保存)

不動産はインフレーションに強い実物資産です。物価や建築コストが上昇すれば不動産価格や家賃も上昇しやすく、現金のようにインフレで目減りするリスクをヘッジできます。

また、不動産という実物資産は無価値になることが少なく、長期的に見て資産価値が大きく毀損しにくい点もメリットです。

特に土地は有限であり、インフレ局面ではその希少性から価値が相対的に高まる傾向があります。

9. ミドルリスク・ミドルリターンで比較的安定した運用ができる

投資にはハイリスク・ハイリターンのもの(株式やFXなど)もありますが、不動産投資は比較的リスクが抑えられ、安定したリターンが見込めるミドルリスク・ミドルリターンの投資とされています。

価格変動が激しい金融商品と異なり、不動産価格や家賃相場は急激に上下しにくいため、大きな損失が出にくい傾向があります。また、自分の判断で物件を選び、賃貸経営の工夫(リフォームや賃料設定の見直し等)によって収益性を改善する余地もあり、自らの努力でリスク管理しやすい点も魅力です。

10. 専門業者に委託すれば手間をかけずに運用できる

「不動産投資は手間がかかるのでは?」という心配もありますが、賃貸管理は管理会社に委託することが可能です。

信頼できる管理会社に任せれば、日々の入居者対応や物件管理の手間がほとんどかからず運用できるため、本業が忙しい会社員でも「ほったらかし投資」で無理なく続けられます。

物件選びさえ適切に行えば、その後の管理業務はプロにお任せできるので、実質的に不労所得に近い形で資産運用が可能です。このように手間を最小限に抑えられるのも不動産投資のメリットの一つです。

11. 会社員の副業として始めやすい(副業規定に抵触しにくい)

会社員にとって不動産投資は副業として取り組みやすい点も見逃せません。不動産投資による家賃収入は「不労所得」「資産運用」の扱いとなるため、就業規則で副業禁止の会社であっても認められるケースが多くあります。

また、会社員という安定収入がある身分は金融機関からの信用力が高く、融資を受けやすい(=不動産投資を始めやすい)という利点もあります。

本業に支障を出さず、会社の給与+家賃収入で収入源を増やせるため、将来への備えとして副業に不動産投資を選ぶ会社員が増えています。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問

不動産投資のデメリット・リスク

メリットが多い不動産投資ですが、当然ながらデメリットやリスクも存在します。

ここでは不動産投資を始める前に知っておくべき主なリスクを整理します。リスクを正しく理解し対策することで、失敗の確率を減らすことができます。

1. 空室や家賃滞納による収入途絶のリスク

賃貸経営では入居者がいなければ家賃収入が得られないため、空室リスクは常につきまといます。物件に入居者がつかず空室期間が続くと、その間のローン返済や維持費を自己負担しなければなりません。

また、入居者がいても家賃を滞納されるケースや、退去後になかなか次の入居者が見つからないケースもあります。

特に、物件数が少ないうちは一件空室になるだけで収入がゼロになるため、影響が大きくなります。

2. 維持管理や修繕にコストがかかる(固定資産税等の負担)

不動産を所有すると、維持管理や修繕のための費用が継続的に発生します。建物は経年劣化するため、設備の交換やリフォーム、大規模修繕など定期的な出費は避けられません。

さらに、固定資産税、火災保険料、マンションなら管理費・修繕積立金など、保有しているだけでかかるコストもあります。

これらの費用負担が家賃収入を圧迫し、思ったほど手元に利益が残らないケースもあります。購入前に収支計算を甘く見積もっていると、収入より支出の方が多い(赤字になる)リスクもあるため注意が必要です。

3. 不動産の流動性が低く、すぐに現金化しにくい

不動産は株式などに比べて、流動性が低い(現金化しにくい)資産です。売却したいと思っても、買い手が見つからなければすぐには売れません。

状況によっては、物件が売れるまでに数ヶ月〜数年かかることもあります。急に資金が必要になった場合でも、不動産は簡単に換金できないデメリットがあります。

また、売却を急ぐあまり相場より安い価格で手放さざるを得ないこともあり、計画通りに資金回収できないリスクがある点に留意しましょう。

4. 市場動向や景気変動による資産価値下落リスク

購入した不動産の価値が将来下落する可能性も考慮しなければなりません。

人口減少や地域の需要低下、景気後退などの影響で不動産価格や家賃相場が下がると、資産価値が目減りしたり家賃収入が減少したりするリスクがあります。

特に新築物件は購入直後から価格が下がりやすく、数年で大幅に評価額が下がるケースもあります。(新築プレミアム)

また、築古物件の場合は想定以上に資産価値が下がって売却益が得られないこともあります。不動産市場は基本的に周期的な波がありますので、景気変動による不動産価格の変動リスクは押さえておきましょう。

5. 金利上昇によるローン返済負担増加リスク

ローンを利用して不動産投資をしている場合、金利の変動も大きなリスク要因です。変動金利型で借りている場合、将来金利が上昇すると毎月の返済額が増えてキャッシュフローが悪化します。

たとえば、3,000万円を35年ローンで借りた場合、月々の返済額は次のようになります。(元利均等方式)

| 金利 | 毎月返済額 |

| 金利1.5% | 約91,855円 |

| 金利2.0% | 約99,379円 |

| 金利2.5% | 約107,249円 |

| 金利3.0% | 約115,455円 |

金利が1%上がるだけで、月々の返済額が1万円以上増える計算になります。

近年は低金利が続いていますが、このように金利の変動がキャッシュフローに与える影響は大きいため、無理のない返済計画を立てることが重要です。

6. まとまった自己資金が必要(ローン返済の負担も大きい)

レバレッジを利かせられるとはいえ、不動産投資を始めるにはある程度の自己資金(頭金や諸費用)が必要です。

一般的に、物件価格の2割前後に加えて、登記費用や仲介手数料などの諸経費も含めて現金を用意しておく必要があります。

また、金融機関の融資審査では、自己資金が多いほど「無理のない計画を立てている」と評価されやすく、金利や融資条件で優遇されるケースもあります。

資金の余裕がないまま始めてしまうと、思わぬ出費や空室リスクで資金繰りが苦しくなる可能性もあるため、最初の「自己資金づくり」から計画的に取り組むことが重要です。

7. 地震・火災など災害による損害リスク

不動産は実物資産であるがゆえに、自然災害や事故による損害リスクも避けられません。

日本は地震大国であり、大規模地震で建物が倒壊・損壊すれば資産価値が大きく毀損します。また、台風や豪雨による水害、火災のリスクもあります。

火災保険や地震保険に加入してリスクヘッジはできますが、保険金だけではカバーしきれない損害や、災害後にしばらく空室になる機会損失なども考えられます。

天災リスクは発生頻度は低いものの、起きた場合の影響が甚大なため、頭に入れておく必要があります。

8. 情報不足や悪質な業者による失敗リスク

不動産投資は自ら情報収集し判断する部分が大きく、知識不足だと失敗しやすい面があります。市場動向の調査や物件の見極めを怠ると、高値掴みや収益性の低い物件を掴んでしまうリスクがあります。

また、中には強引に高額物件を売りつけようとする悪質な不動産業者や、うまい話ばかりでリスクを説明しない業者も存在します。

そのような業者に乗せられて判断を誤ると、大きな損失を招きかねません。初心者ほどカモにされやすいので注意が必要です。

9. 短期間で大きな利益を得るのは難しい

不動産投資は基本的に長期戦の投資です。株式のように、短期売買で大きなキャピタルゲインを狙うような一攫千金は期待しにくいです。

毎月の家賃収入もコツコツ型ですし、物件価値も急騰するケースは稀です。仮に物件価格が上がっても、売却時には仲介手数料や諸費用がかかるため、短期で売買を繰り返して利益を上げるのは容易ではありません。

つまり、不動産投資は即効性のあるリターンよりも安定した長期収益を狙うものなので、短期間でお金を増やしたい人には不向きです。この点をデメリットと感じる場合もあるでしょう。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問い合わせはこちら)

不動産投資が向いている人はどんな人か?

メリット・デメリットを踏まえると、不動産投資には「向いている人」と「向いていない人」がいます。

以下では、不動産投資に適した人物像をいくつか紹介します。当てはまる項目が多いほど、不動産投資との相性が良いと言えるでしょう。

| 不動産投資が向いている人 | 特徴 |

| 安定した収入がある人 | 毎月安定した給与収入のある会社員や公務員、医師などは融資を受けやすく、空室時のローン返済にも対応しやすいため有利です。 |

| まとまった自己資金を用意できる人 | 頭金や購入後の修繕費、空室期間の家賃補填などに備えて、ある程度の自己資金に余裕がある人はスタートしやすいです。 |

| 長期的な視野で資産形成できる人 | すぐに結果を求めず、5年10年といった長期スパンでコツコツ資産を育てる堅実派な人ほど、不動産投資の強みを活かせます。 |

| リスクに備える計画性がある人 | 保険に加入したりリスクヘッジの資金を確保したりと、最悪の事態を想定して準備できる人は安心です。 |

| 勉強熱心で情報収集ができる人 | 最新の情報収集を怠らず勉強を続けられる人、専門家に相談する積極性がある人は、不動産投資で大きな失敗をしにくいでしょう。 |

| 将来に備えて資産運用したい人 | 「今のうちに副収入の柱を作っておきたい」「老後の収入源を確保したい」という明確な目的意識がある人は、目的がはっきりしている分、継続しやすくなります。 |

逆に、「すぐに大儲けしたい」「手間や勉強なしで楽に稼ぎたい」という短期志向の方や、生活費に余裕がなくリスク耐性が低い方には不動産投資はおすすめできません。

自分の性格や資金状況と照らし合わせて、適性を見極めることが大切です。

不動産投資で成功するためのポイント

最後に、不動産投資を成功させるために初心者が押さえておきたいポイントやリスクへの備え方を紹介します。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問い合わせはこちら)

物件選びは慎重に

収益性の鍵を握る物件選定では、立地や周辺需要、利回り相場、将来の資産価値などをしっかりリサーチしましょう。

複数の物件を比較し、相場より明らかに高い物件や問題のありそうな物件は避ける冷静さが重要です。「おとり広告」や甘い謳い文句に惑わされず、納得できる物件を選ぶことが成功の第一歩です。

収支計画と融資計画を堅実に立てる

家賃下落や空室も織り込んだ保守的な収支シミュレーションを作成し、それに基づいて無理のない借入額・返済計画を組みましょう。

ローンは金利上昇の余地も考え、返済額が家賃収入を大きく下回る範囲に抑えることが大切です。自己資金ゼロやフルローンに頼らず、頭金を入れて安全域を持たせるのも堅実な戦略です。

空室・滞納への備えをする

空室発生に備えて、最低でも数ヶ月分のローン返済額に相当する予備資金を確保しておきましょう。

入居者の家賃滞納リスクに対しては、家賃保証会社の利用を検討したり、入居審査を厳格に行うことでリスクを低減できます。

信頼できる専門家をパートナーに

不動産会社や管理会社、融資担当者、税理士・FPなど信頼できる専門家のサポートを得ることも成功の鍵です。

実績のある不動産業者に相談し、契約内容やリスクについて納得いくまで説明してもらいましょう。

悪質な業者を見抜くには、一社だけでなく複数社の話を聞き比較する、契約を急かすような業者とは契約しない、といった心構えも重要です。

保険でリスクヘッジする

火災保険や地震保険には必ず加入し、万一の災害に備えましょう。また、オーナー向けの家賃保証保険や施設賠償責任保険など、必要に応じて保険商品を活用することでリスクを大幅に軽減できます。

保険料コストと補償内容を見比べながら、できる限りの備えをしておくと安心です。

少額から経験を積む

いきなり高額物件に手を出すのが不安な場合は、区分マンションの一室や不動産クラウドファンディングなど少額から始められる方法で経験を積むのも一つの方法です。

小さく始めて不動産投資の感覚を掴み、慣れてきたら本格的に規模を拡大するというステップを踏めば、失敗のリスクを抑えつつ知見を広げられます。

まとめ

不動産投資は、毎月の安定収入や節税効果など魅力的なメリットが多い反面、空室リスクや資金面の負担などのデメリットも存在する投資手法です。

初心者の方はメリットばかりに目を向けるのではなく、本記事で紹介したデメリットやリスクにも目を配り、十分に対策を講じた上でスタートすることが大切です。

幸い、不動産投資のリスクの多くは事前の準備と運用の工夫で軽減可能です。長期的な視野を持ち、信頼できる専門家の協力を得ながら進めれば、初心者であっても着実に副収入や資産形成を実現できるでしょう。

不動産投資のメリット・デメリットを正しく理解し、自身の目的や状況に合った計画を立てることが成功への第一歩です。将来の安心につながる不動産投資をぜひ前向きに検討してみてください。あなたの資産形成の一助となれば幸いです。

不動産投資に関するご不明点や「自分にもできるのか知りたい」といったご相談があれば、経験豊富なスタッフが丁寧にお答えいたします。お気軽にご相談ください(お問い合わせはこちら)

コメント