「マンションを相続するけれど、どうすればいいのかわからない!どんな手続きをすればいいの?」

「マンションを相続するけれど、どれくらい相続税を支払えばいいの?」

マンションを相続することになっても、どうやって手続きをすればいいのかわからず困ってしまう方も多いのではないでしょうか?

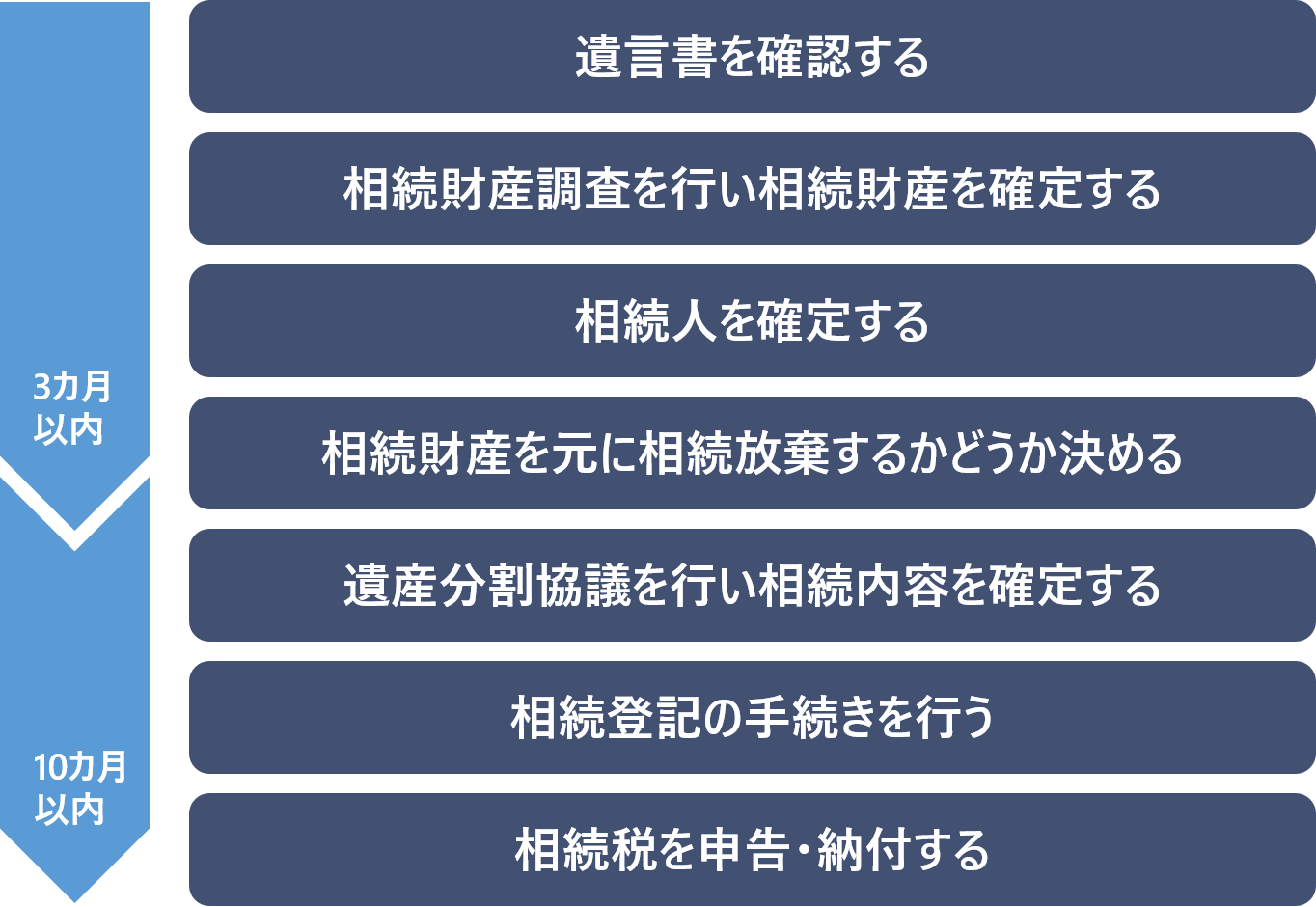

マンションを相続する時は、次の7つの手順を行いましょう。

| マンションを相続する時に必要な手順7STEP |

|

相続は、親族が亡くなって発生するものですから、頻繁に手続きを行うことはありません。

しかし、わからないからと言ってゆっくり手続きを進めることはできません。

なぜなら相続には期限があり、期限内に適切な手続きを行わないと延滞金の支払いが必要になるなどのペナルティがあるからです。

例えば相続する財産が負債の方が多く、相続放棄をしたいと思ったら、被相続人が亡くなり自分に相続する権利があることを知った日から3ヶ月以内に手続きを行わなくてはなりません。

期限内に相続放棄の手続きを行わなければ、基本的には相続放棄することは認められず、多額の借金を背負うことになってしまう場合もあるのです。

他にもマンションの相続には様々な注意点がありますし、相続するなら申告するとよいお得な節税制度もあります。

そこでこの記事では、マンションを相続した時に必要なことや、マンション相続にかかる費用、注意点まで詳しく解説します。

| この記事を読めばわかること |

|

この記事を読み、マンションを相続した時にやるべきことを理解することで、相続の手続きをスムーズに進める助けになるでしょう。

そして相続の手続きをきちんと進め、マンションをどうするかも決められることで、安心して相続に臨めるようになり、心に余裕が出て、亡くなった方をしっかりと悼むことができるようになるでしょう。

ぜひ最後までお読みください。

目次

- 1.マンションを相続する時に必要な手順7STEP

- 1-1.遺言書を確認する

- 1-2.相続財産調査を行い相続財産を確定する

- 1-3.相続人を確定する

- 1-4.相続財産を元に相続放棄するかどうか決める

- 1-5.遺産分割協議を行い相続内容を確定する

- 1-6.相続登記の手続きを行う

- 1-7.相続税を申告・納付する

- 2.マンションを相続した時に支払う税金や費用と目安

- 2-1.相続税

- 2-2.登録免許税

- 2-3.書類の発行費用

- 2-4.弁護士・司法書士費用

- 3.マンションを相続するときに必要な書類

- 4.相続したマンションの評価方法

- 4-1.マンションの持分割合を調べる

- 4-2.マンションの土地の評価額

- 4-3.マンションの建物の評価額

- 5.マンションを相続した場合の相続税シミュレーション

- 6.相続したマンションをどうする?3つの活用方法

- 7.相続したマンションがお得になる控除

- 7-1.小規模宅地等の特例

- 7-2.配偶者の税額の軽減

- 7-3.未成年控除

- 7-4.相次相続控贈与税額控除

- 8.マンションを相続した時の3つの注意点

- 8-1.相続税の申告や納税が遅れるとペナルティがある

- 8-2.被相続人がマンションを貸していた場合には準確定申告をする

- 8-3.マンション相続後は管理費用や固定資産税がかかる

- 9.まとめ

1.マンションを相続する時に必要な手順7STEP

マンションを相続したら、次の7つのステップを行います。

1から順にやるべきことをしっかりと進めていくことで、スムーズにマンションの相続を行うことができるのです。

それぞれ詳しくみていきましょう。

1-1.遺言書を確認する

被相続人が亡くなり、自分がマンションを含む財産の相続人であることがわかったら、まず最初に遺言書の有り無しと、内容を確認しましょう。

遺言書がある場合は、その後の遺産分割の方法や相続の手続きが大きく変わってしまいます。

遺言書には、下記の3つがあります。

- 公正証書遺言(専門家を交えて作成する遺言書)

- 自筆証書遺言(自分で作成する遺言書)

- 秘密証書遺言(自筆で作成し公証役場で公証人と承認に提出。保管は自分で行う)

公正証書遺言は、公証役場で原本が保管されており、昭和64年1月1日以降に作成された公正証書遺言は遺言検索システムで検索が可能です。

最寄りの公証役場で検索し、公正証書遺言がある場合は遺言書が保管されている公証役場から郵送で取得することができます。

自筆証書遺言と秘密証書遺言は、基本的に自分で保管する遺言書です。

そのため、遺言書を確認するには、被相続人の自宅などを相続人が自力で探すしかありません。

通帳など大切なものを保管している場所、金庫の中、日記やアルバムを保管している場所などを探してみましょう。

令和2年7月10日からは法務局で自筆証書遺言書と秘密証書遺言を保管する制度が始まりました。

まだ始まったばかりの制度のため被相続人が預けている可能性は低いかもしれませんが、問い合わせてみるのもよいでしょう。

参考:法務局「自筆証書遺言書保管制度」

日本公証人連合会「Q1. 亡くなった方について、公正証書遺言が作成されているかどうかを調べることができますか?」

| 自筆証書遺言と秘密証書遺言は見つけたらすぐに検認! |

| 見つかった遺言書が自筆証書遺言または秘密証書遺言の場合は、検認(相続人に遺言があることとその内容を知らせる)を行わなくてはなりません。 検認済みでない遺言書では相続の手続きを行うことができません。 また、検認には1ヶ月以上かかります。 参考:裁判所「遺言書の検認」 |

1-2.相続財産調査を行い相続財産を確定する

マンションを含む財産の相続人であることがわかったら、遺言書の確認と同時に相続財産調査を行い、相続財産を確定しましょう。

相続財産調査では、被相続人(亡くなった人)のすべての遺産の有無を調査します。

具体的には次のようなものを探しましょう。

| プラスの遺産 | マイナスの遺産 |

|

|

マンションなどの不動産や預貯金などのプラスの財産だけでなく、借金などのマイナスの財産もすべて調べます。

すべての財産を相続する、単純相続を選択してしまった場合、後から借金が見つかった場合に相続放棄をすることができない可能性があるのです。

相続財産をしっかり調べ、自分が被相続人の財産を相続するかどうか判断しましょう。

| 連帯保証債務には注意! |

| 連帯保証債務は債務者(お金を借りた人)が返済できなくなってから債権者が連帯保証人に返済を要求されるため、相続して何年も経ってから連帯保証債務があることを知ったという方も少なくありません。 連帯保証債務があることを知らないまま、マンションを相続した場合、連帯保証債務を放棄することはできません! あらかじめしっかり連帯保証債務がないか調べておきましょう。 |

1-3.相続人を確定する

マンションを含む財産の相続人であることがわかったら、なるべく早く相続人を確定します。

遺言書の確認、相続財産の確定、相続人の確定は同時進行で行うことが大切です。

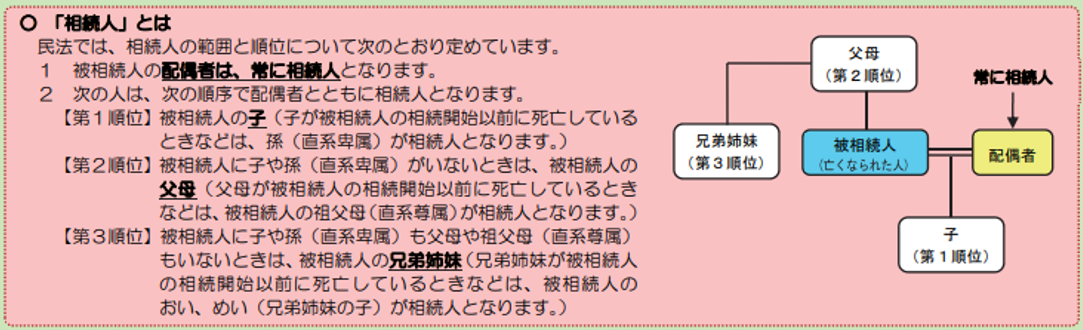

相続人となるのは次のような人です。

出典:国税庁 相続税のあらまし

相続人を確定する方法は次の通りです。

- 被相続人の本籍地がある市町村役場で戸籍謄本を取る

※本籍地のある市町村役場で「相続のために出生から死亡までの連続した戸籍謄本が必要」であることを伝える

※複数回、転籍をしている場合は、すべての本籍地で戸籍謄本を取得する - 戸籍謄本を元に家族関係を確認する

1-4.相続財産を元に相続放棄するかどうか決める

相続財産が確定したら、その内容を元に相続するか、放棄するか、限定承認(一部だけ相続放棄する)かを決めていきます。

プラスの財産が多ければ迷わず相続できますが、問題なのは負債がある場合です。

負債がある場合は、

- 相続放棄(プラスの財産もマイナスの負債も一切相続しない)

- 限定承認(プラスの財産とマイナスの財産を相殺し、プラスがある場合のみ相続する)

という2つの方法があります。

どちらの場合も、相続が発生(自分が相続の権利があることを知った時点)から3ヶ月以内に手続きを行わなくてはなりません。

限定承認は手続きがかなり難しいため、こちらを選ぶ場合は弁護士に依頼しましょう。

1-5.遺産分割協議を行い相続内容を確定する

相続財産と相続人が確定したら、遺産分割協議を行い、相続内容を確定します。

遺産分割協議とは、相続人全員が参加して、具体的な遺産の分け方を協議する場です。

遺言書がある場合は、遺言書の内容に従って遺産分割を行います。

遺言書がない場合は、法定相続分を元に相続人で話し合って決定していきましょう。

相続財産の分け方には次のような方法があります。

| 相続財産の分け方 | 特徴 |

| 現物分割 | 遺産を物理的に分ける |

| 代償分割 | 一部の相続人が遺産を取得し、他の人には代償金を支払う |

| 換価分割 | 遺産を売却し、売却で得た代金を相続人で分ける |

| 共有分割 | 遺産を複数人の相続人で共有名義にする |

マンションを相続する場合は、共有分割は避け、現物分割、代償分割、換価分割のいずれかを選ぶようにしましょう。

なぜなら共有分割はマンションを売却したり、賃貸に出す場合、共有名義人全員の同意が必要となるからです。

相続したマンションを活用したいと思っても、他の名義人の同意が得られず、トラブルになる可能性が高くなります。

マンションを相続する場合は、必ず名義人が一人になるよう相続協議を行うとよいでしょう。

遺産分割協議が終わったら、遺産分割協議書を作成しましょう。

1-6.相続登記の手続きを行う

遺産分割協議が終わり、自分がマンションを相続することが決まったら、マンションの相続登記の手続きを行います。

マンションの相続登記の手続きは次の通りです。

- 法務局で相続するマンションの登記事項証明書を取得する

- 必要書類を集める

- 登記申請書を作成する

- 法務局に申請書類を提出し、登録免許税を納める

相続登記に必要な書類は次の通りです。

|

相続登記にかかる費用については、次の「2.マンションを相続した時に支払う税金や費用と目安」で詳しく紹介します。

また、相続登記の詳しい方法や申請書については法務局のサイトでも詳しく解説されているのでこちらも参考にするとよいでしょう。

相続登記は、令和6年4月1日より義務化され、登記をしていないと10万円以下の科料が課せられる場合もあります。

マンションを相続したら、必ず相続登記を行いましょう。

参考:法務局「不動産を相続した方へ ~相続登記・遺産分割を進めましょう~」

1-7.相続税を申告・納付する

マンションを含む相続をした場合、相続した財産が多い場合は相続税を申告し、納付します。

相続税の申告期限は、相続が発生してから10ヶ月以内です。

期限内に申告を行わない場合、最大20~30%の無申告加算税が課せられてしまいます。

相続税の基礎控除額を超える遺産を相続した場合は、必ず相続税を申告し、納付しましょう。

2.マンションを相続した時に支払う税金や費用と目安

「1-7.相続税を支払う」で紹介した相続税をはじめ、マンションを相続するには様々な税金や費用を支払わなくてはなりません。

この章では、マンションを相続した時に支払う税金や費用について詳しく紹介します。

マンションを相続した時に支払う税金や費用は次の4つです。

| マンションを相続した時に支払う税金や費用 | |

| 相続税 | 相続した財産の総額に応じて納める税金 |

| 登録免許税 | 相続したマンションを名義変更する時に収める税金 |

| 書類の発行費用 | 戸籍謄本など必要書類を発行するための費用 |

| 弁護士・司法書士費用 | 遺産分割協議や相続財産調査などを専門家に依頼するための費用 |

それぞれ詳しくみていきましょう。

2-1.相続税

| 相続税とは | 相続した財産の総額に応じて納める税金 |

| 目安となる額 | 相続した財産から基礎控除額を引いた金額の10%~ ※税率は相続財産額によって異なる |

| 納付期限 | 相続が発生してから10ヶ月以内 |

相続税は、相続した財産の額に応じて納める税金です。

相続税には基礎控除があり、相続した財産の全額ではなく、基礎控除額を差し引いた額に応じて納めます。

基礎控除は次の通りです。

基礎控除=3000万円+600万円×法定相続人の数

税率は、基礎控除を差し引いた残りの財産のうち、自分が相続した財産の額によって変わります。

税率は次の通りです。

| 相続した財産額 | 税率 | 控除額 | 相続税額の目安 |

| 1000万円以下 | 10% | - | 1000万円の場合 100万円 |

| 3000万円以下 | 15% | 50万円 | 3000万円の場合 400万円 |

| 5000万円以下 | 20% | 200万円 | 5000万円の場合 800万円 |

| 1億円以下 | 30% | 700万円 | 1億円の場合 2300万円 |

| 2億円以下 | 40% | 1700万円 | 2億円の場合 6300万円 |

| 3億円以下 | 45% | 2700万円 | 3億円の場合 1億800万円 |

| 6億円以下 | 50% | 4200万円 | 6億円の場合 2億5800万円 |

| 6億円超 | 55% | 7200万円 | 7億円の場合 3億1300万円 |

相続税の詳しい計算方法については「5.マンションを相続した場合の相続税シミュレーション」でさらに詳しく解説します。

2-2.登録免許税

| 登録免許税とは | 相続した不動産の名義変更の際に納める税金 |

| 目安となる額 | 不動産の価格×0.4% |

| 納付期限 | 不動産を相続してから3年以内 |

登録免許税は、相続したマンションを自分の名義に変更する時に納める税金です。

登録免許税の税額は、不動産の価格の0.4%と定められています。

この場合の不動産の価格は、実際の売却額ではなく固定資産税の課税額を決定するのに使われている金額です。

マンション所在地の市町村で発行される、固定資産税評価証明書に記載されていますので確認してみましょう。

相続登記は不動産を相続してから3年以内に行わなくてはなりませんので、マンションを相続したら必ず行いましょう。

2-3.書類の発行費用

| 書類の発行とは | 戸籍謄本など必要書類を発行するための費用 |

| 目安となる額 | 戸籍謄本一通450円、住民票一通200~400円 |

| 納付期限 | 書類を発行した時 |

書類の発行費用とは、被相続人の住民票や戸籍謄本など、マンションを相続するために必要な書類を発行する費用です。

必要な書類の数は被相続人の状況や、相続する財産の内容によって変わります。

必要な書類の一覧と一通当たりの発行手数料は次の「3.マンションを相続するときに必要な書類」にありますのでこちらを確認ください。

2-4.弁護士・司法書士費用

| 弁護士・司法書士費用とは | 遺産分割協議や相続財産調査などを専門家に依頼するための費用 |

| 目安となる額 | 遺産分割協議を弁護士に依頼した場合20~30万 相続登記を司法書士に依頼した場合1軒10万円 |

| 納付期限 | 依頼時に着手金、完了後に報酬を支払う ※金額は依頼した専門家によって異なる |

弁護士・司法書士費用は、遺産分割協議や相続財産調査などを専門家に依頼した場合に支払う費用です。

自分だけで相続の手続きをした場合には必要ありませんが、財産が多く相続財産調査が複雑だったり、遺産分割協議がもめそうな場合は専門家に依頼することで期限内にスムーズに終わらせることができます。

費用は依頼内容や依頼した専門家によって異なりますが、目安は次の通りです。

| 依頼内容 | 費用の目安 |

| 遺産分割協議(弁護士) | 20~30万 |

| 相続登記(司法書士) | 10万円 |

| 相続財産調査(弁護士) | 10~30万円 |

| 相続人調査(司法書士) | 10~30万円 |

自分で手続きを行えばこちらの費用は必要ありませんが、手続きが難しく期限内にできない場合は専門家を頼った方がよいでしょう。

3.マンションを相続するときに必要な書類

マンションを相続する場合、必要な書類と費用を一覧にしました。

書類 | 申請先 | 手数料 |

| 被相続人の戸籍謄本 | 本籍地がある市町村役場 | 一通450円 |

| 被相続人の住民票の除票 | 被相続人の最後の居住地の市町村役場 | 一通200~400円 |

| 相続人全員の戸籍謄本 | 本籍地がある市町村役場 | 一通450円 |

| 相続人全員の住民票 | 居住地の市町村役場 | 一通200~400円 |

| 相続人全員の印鑑証明書 | 居住地の市町村役場 | 一通200~400円 |

| 固定資産税評価証明書 | 不動産がある市町村役場 | 一通300円前後 |

| 土地と建物の登記事項証明書 | 法務局 | 一部600円 ※オンライン申請は480円 |

| 被相続人の口座の残高証明書 | 口座がある金融機関 | 一通800円前後 |

すべて一通ずつ発行した場合の費用の目安は4000円前後です。

どれも必ず必要になる書類ですので、早めに揃えるようにしましょう。

4.相続したマンションの評価方法

マンションを相続した場合、相続税がいくらになるのかはマンションの価値によって変わります。

この場合のマンションの価値は、マンションが実際に売却できる価格ではなく、税金を決めるための目安となる額である「評価額」を使用します。

この章では、マンションの評価額の計算方法を土地、建物それぞれ紹介します。

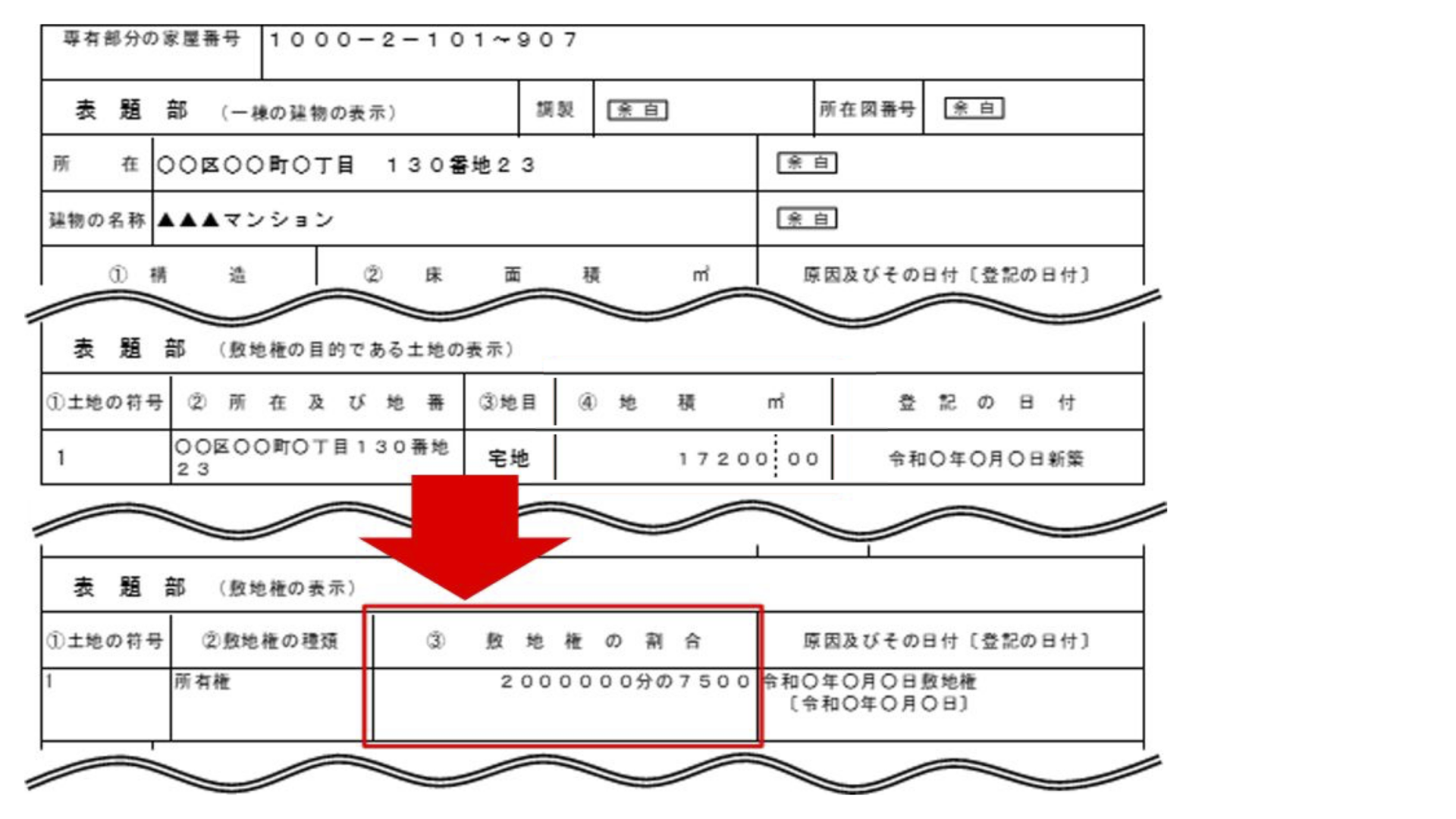

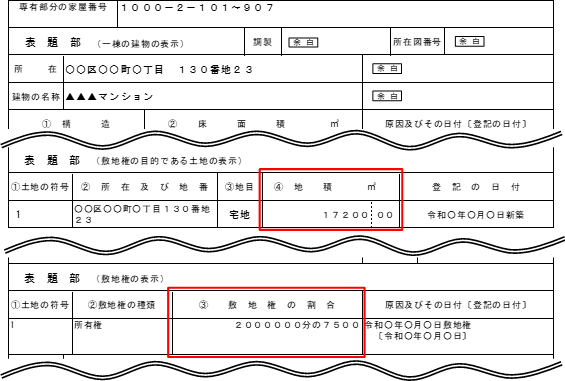

4-1.マンションの持分割合を調べる

マンションの評価額を計算するには、まず自分が相続するマンションの持分割合を調べなくてはなりません。

持分割合とは、自分がマンション全体に対してどれだけを専有部分として所有しているかという割合のことです。

持分割合は、マンションの売買契約書やマンションの登記事項証明書に記載されていますので、まずはそちらを確認しましょう。

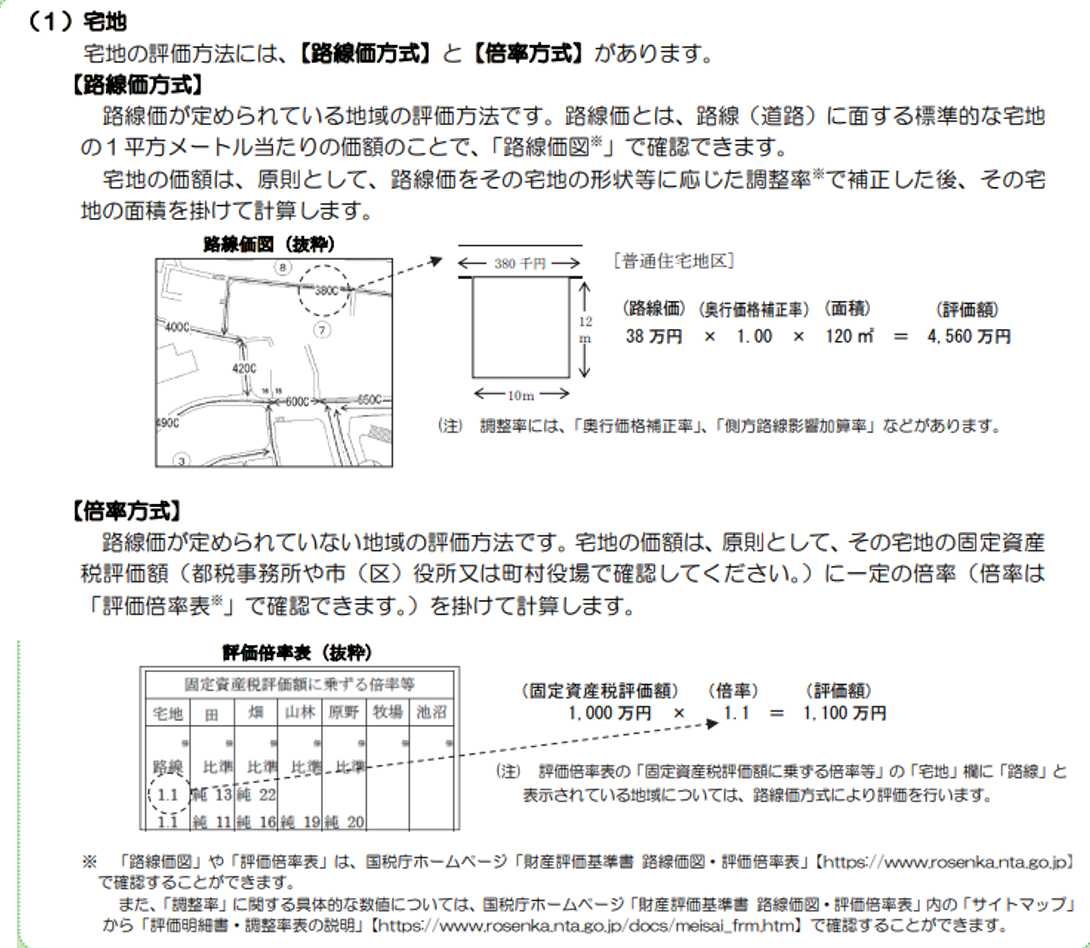

4-2.マンションの土地の評価額

マンションの土地の評価額を調べるには、まず最初にマンションの敷地全体の評価額を計算し、その評価額に自分の持分割合を掛けます。

マンションの敷地全体の評価額は

- 路線価方式

- 倍率方式

の2つの方法のいずれかで計算します。

路線価方式と倍率方式に関しては次の国税庁の資料を参考にしてください。

マンションの場合、ほとんどの場合宅地にありますから路線価にマンションの敷地面積を掛けることで土地の評価額を算出できます。

こちらの国税庁の資料を使って算出しましょう。

土地の路線価は30万円とします。

- 路線価:30万円

- 面積:17200平方メートル

- 持分割合:2,000,000分の7,500

計算式は次の通りです。

路線価にマンション全体の敷地面積を掛けると、

30万円×17200=5,160,000,000

で、マンション全体の敷地の評価額は51億6000万円となります。

自分のマンション一室の評価額は、マンション全体の評価額に持分割合を掛けて計算します。

5,160,000,000×7,500/2,000,000=19,350,000

となり、自分のマンションの土地の評価額は1935万円となるのです。

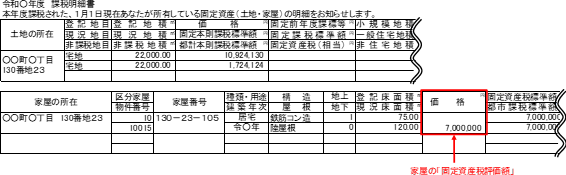

4-3.マンションの建物の評価額

マンションの建物の評価額は、固定資産税の課税証明書を確認すればわかります。

固定資産税の課税証明書は、固定資産税を納めていれば毎年国税庁からマンションの持ち主宛てに送付されます。

まずは被相続人の持ち物の中から固定資産税の課税証明書を探しましょう。

見つからない場合は、マンション所在地の市町村役場で発行することが可能です。

マンションの土地の評価額、建物の評価額がそれぞれ確認出来たら、2つを足します。

合計金額がマンションの評価額となります。

5.マンションを相続した場合の相続税シミュレーション

マンションの評価額の計算方法がわかったところで、マンションを相続した場合の相続税はどうなるのか計算をシミュレーションしてみましょう。

| マンションの評価額 | 土地2000万円 建物3000万円 合計5000万円 |

| マンション以外の財産 | 預貯金等5000万円 |

| 法定相続人 | 妻、子ども1人の合計2人 |

| 相続内容 | 妻はマンション5000万円 子どもは預貯金5000万円 |

(1)まずはマンションとその他の財産を合計して、相続財産の合計額を計算します。

5000万円+5000万円=1億円

ここから被相続人の借入金などの負債、未払いの税金、葬儀費用を差し引いた額が相続税の対象額です。

この場合、葬儀費用500万円を引きます。

1億円-500万円=9500万円

(2)次に相続税の基礎控除額を計算します。

基礎控除額は

基礎控除=3000万円+600万円×法定相続人の数

で計算できます。

この場合の相続人の数は、妻と子ども1人の合計2人ですから、

3000万円+600万円×2=4200万円

となります。

こちらを先ほど算出した相続税の対象額から引きます。

9500万円-4200万円=5300万円

となり、課税遺産総額は5300万円となりました。

今回は妻がマンション5000万円、子どもが預貯金5000万円と、法定相続分通り2分の1ずつ相続しています。

課税遺産総額も同様に2分の1ずつで計算されますから、それぞれの課税遺産額は妻、子どもともに2650万円です。

相続税の税率は次の通りです。

| 相続した財産額 | 税率 | 控除額 | 相続税額の目安 |

| 1000万円以下 | 10% | - | 1000万円の場合 100万円 |

| 3000万円以下 | 15% | 50万円 | 3000万円の場合 400万円 |

| 5000万円以下 | 20% | 200万円 | 5000万円の場合 800万円 |

| 1億円以下 | 30% | 700万円 | 1億円の場合 2300万円 |

| 2億円以下 | 40% | 1700万円 | 2億円の場合 6300万円 |

| 3億円以下 | 45% | 2700万円 | 3億円の場合 1億800万円 |

| 6億円以下 | 50% | 4200万円 | 6億円の場合 2億5800万円 |

| 6億円超 | 55% | 7200万円 | 7億円の場合 3億1300万円 |

この場合は、3000万円以下が当てはまりますから、税率は15%です。

相続税の税額は、課税遺産額に税率をかけ、控除額を引いた額です。

2650万円×0.15-50万円=3,475,000

となり、妻と子どもそれぞれの相続税は347万5000円と計算できます。

ただし、妻は配偶者の税額軽減という特例制度が利用でき、課税遺産額が1億6000万円までは相続税が非課税となります。

結果として、相続税の支払い額は次のようになります。

| 妻・・・相続税の支払いなし 子ども・・・347万5000円 2人の合計額・・・347万5000円 |

同じ条件で、相続内容を変え、妻がマンションと預貯金の半分2500万円、子どもが預貯金2500万円を相続した場合、課税遺産総額は5300万円を妻4分の3、子ども4分の1で割り当てます。

その場合、妻の課税遺産額3975万円、子どもの課税遺産額は1325万円になります。

この場合の相続税の支払い額は次の通りです。

| 妻・・・相続税の支払いなし 子ども・・・148万7,500円 2人の合計額・・・148万7,500円 |

このように、遺産の分け方でも相続税の支払い額は変わります。

妻がマンションと預貯金すべてを相続した場合は、配偶者の税額軽減という特例制度が利用できるため、相続税の支払いはゼロになります。

遺産分割協議では、相続税の支払いについて考えながら分割を行うとよいでしょう。

6.相続したマンションをどうする?3つの活用方法

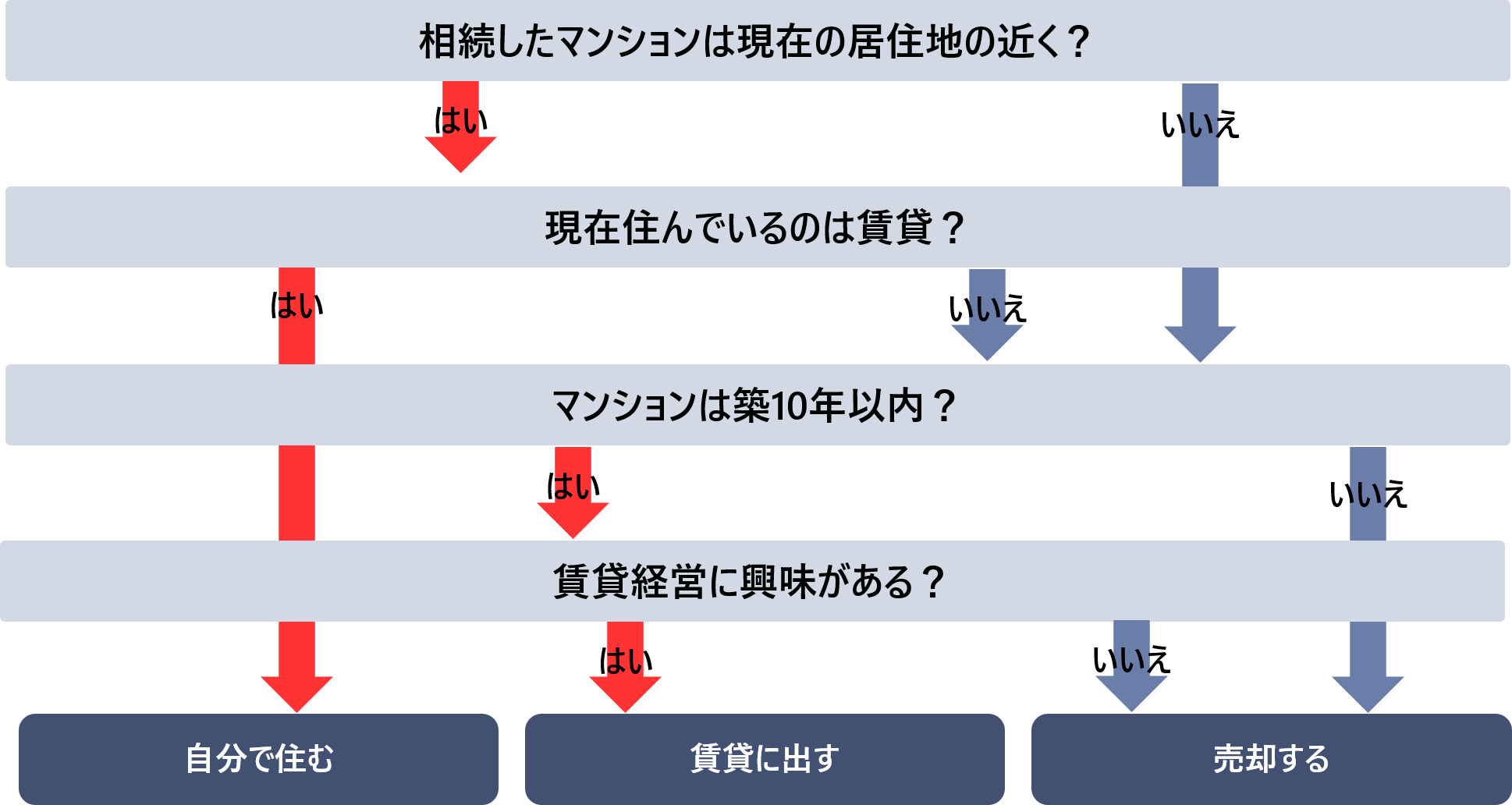

せっかく相続したマンションを無駄にしないためには、どのように活用すればいいのでしょうか?

相続したマンションの活用法は次の3つです。

- 自分が住む

- 人に貸す

- 売却する

自分にはどの活用法があっているのか、フローチャートを参考に考えてみましょう。

相続したマンションが現在の住まいの近くにあり、今は持ち家ではない場合は自分が住むのがおすすめです。

相続したマンションが現在の住まいより遠い場合や、すでに持ち家がある場合は、賃貸に出すか売却するかを検討します。

売却か賃貸かの決め手は築年数です。

マンションは築10年から20年の間に大規模修繕が行われることが多く、大規模修繕後は修繕積立金が増額されることが多いため、売却しにくくなってしまいます。

なるべく高く売却したいなら、築10年を過ぎたマンションは早めに売却するのがおすすめです。

ただし、物件のエリアによっては今後の開発で地価の上昇が予想されたり、人気があり高い家賃収入が見込める場合もあります。

相続したマンションの条件を考慮して、活用法を決めましょう。

| 相続したマンションの活用法に迷ったら ルーム・スタイルの相続コンサルティング事業にご相談ください! ルーム・スタイルでは、マンションの相続にお悩みの方に向けて相談サポートを行っております。 ルーム・スタイルの強み1 売るだけじゃない!相続したマンションの売却サポートルーム・スタイルは、相続したマンションを「ただ売る」だけではありません。 賃貸経営に興味があるけれど、相続したマンションの収益性が低い場合はより収益性を高めることの出来る不動産への組み換えサポートまで行います。 売却をお選びの方には、マンションの買取サービスもございます。 ただ売却するのではなく、お客様の資産運用としてマンションを最も活用できるご提案ができるのがルーム・スタイルです。 ルーム・スタイルの強み2 マンションが収益物件なら賃貸経営を全面的にサポート ルーム・スタイルの強み3 税理士や司法書士と提携!遺産分割協議も相続税申告もお任せ さらに生前から税理士と相談の上、相続対策サポートや節税効果が高い不動産物件の紹介もしております。 マンションの相続で困ったことがあったときは、ルーム・スタイルにぜひご相談ください。 |

7.相続したマンションがお得になる控除

マンションを相続した時、相続税の納税額を少しでもお得に出来る控除を紹介します。

それぞれの控除は、申請が必要な場合もあるため、必ず自分に当てはまるかチェックしておきましょう。

相続税をお得に出来る控除は次の通りです。

| 特例や対策 | 内容 |

| 小規模宅地等の特例 | 被相続人が居住していた家の相続税は減額される |

| 配偶者の税額の軽減 | 配偶者の場合1億6千万円以下または法定相続分については相続税が控除される |

| 未成年者控除 | 未成年の場合、18歳までの年数1年につき10万円が控除される |

| 相次相続控贈与税額控除 | 同じ家を10年以内に相次いで相続した場合、相続税が控除される |

それぞれ詳しくみていきましょう。

7-1.小規模宅地等の特例

| どんな制度か | 被相続人が居住していた家の相続税は減額される |

| 適用できるケース |

|

| 適用する効果 | 土地の価値が80%で計算できる |

| 申告の有無 | 相続が発生して10ヶ月以内に申告が必要 |

小規模宅地等の特例は、被相続人(亡くなった人)が住んでいた家を相続する場合、土地の価値を減額して計算できるというものです。

相続人にも条件があり、

- 配偶者

- 被相続人と同居していた親族

- 配偶者、同居親族がいない場合に限り相続前の3年間借家住まいの相続人

が相続する時に利用できます。

この特例は戸建てだけでなく、マンションでも専有面積が330㎡以下であれば適用できます。

例えば「4-2.マンションの土地の評価額」の計算方法を使ってマンションの土地の価値を計算したところ、都心のマンションだったため路線価が高く、6000万円となってしまったとします。

しかし、小規模宅地等の特例を利用すれば、80%を減額できる為

6000万円ー6000万円×0.8=1200万円

となり、マンションの土地の価格を1200万円として課税遺産額を算出できるのです。

この特例を利用するには、相続税の申告期限(相続があったことを知った日から10カ月以内)までに、申告書にこの控除を受ける旨を記載して申告を行う必要があります。

相続したマンションが地価の高いエリアにある時は、こちらの特例を活用しましょう。

参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

7-2.配偶者の税額の軽減

| どんな制度か | 配偶者の場合1億6千万円以下または法定相続分については相続税が控除される |

| 適用できるケース |

|

| 適用する効果 | 1億6千万円以下または法定相続分については相続税は免除される |

| 申告の有無 | 相続が発生して10ヶ月以内に申告が必要 |

配偶者の税額の軽減とは、相続人が被相続人(亡くなった人)の配偶者である場合は、相続税が控除される制度です。

マンションを相続したのが配偶者の場合、配偶者が遺産分割で相続した遺産の総額が1億6千万以下、または遺産総額が1億6千万円以上であっても、法定相続分(配偶者は2分の1)以下であれば、相続税は免除されます

例えば評価額1億円のマンションを配偶者が相続しても、相続税は免除となります。

また、マンションと預貯金など他の財産を合わせて2億円相続したとしても、遺産総額が4億円で配偶者の法定相続分である2分の1以下であれば、相続税は免除です。

配偶者の税額の軽減も、相続税の申告期限(相続があったことを知った日から10カ月以内)までに、申告書にこの控除を受ける旨を記載して申告を行う必要があります。

7-3.未成年控除

| どんな制度か | 未成年の場合、18歳までの年数1年につき10万円が控除される |

| 適用できるケース |

|

| 適用する効果 | 相続した年から18歳になるまでの年数1年に付き10万円が控 |

| 申告の有無 | 相続税の申告時に計算して申請する |

未成年控除とは、相続人が18歳未満の未成年出会った場合、18歳までの年数1年につき10万円が相続税から控除される制度です。

例えば15歳の場合、18歳までに3年ありますから、

10万円×3=30万円

を基礎控除額にプラスして控除することが可能です。

例えば配偶者と子ども2人の場合、2人とも18歳以上の場合は基礎控除額が4800万円ですが、子どものうち1人が15歳の場合は、4800万円に30万円を足した4830万円まで控除することができるのです。

小さいお子さんを残して親が亡くなった場合や、孫が代襲相続した場合はこちらが適用できる場合があります。

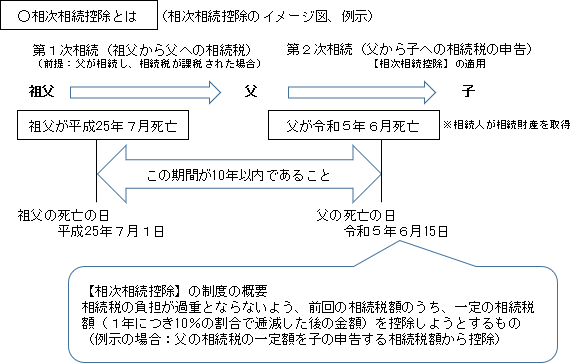

7-4.相次相続控贈与税額控除

| どんな制度か | 同じ家を10年以内に相次いで相続した場合、相続税が控除される |

| 適用できるケース |

|

| 適用する効果 | 前回の相続税額の一定割合を控除する |

| 申告の有無 | 相続税の申告時に算出して書類を提出する |

相次相続控贈与税額控除とは、10年以内に相次いで相続税が課せられた場合に税額が減額される制度です。

例えば祖父のマンションを5年前に父が相続していて、今回自分が父から同じマンションを相続する場合は、自分が納める相続税から、父が納めた相続税の一定割合額を控除してもらえるというものです。

相続が10年以内に相次いでいる場合は適用ができるため、当てはまる場合は活用してみましょう。

8.マンションを相続した時の3つの注意点

マンションを相続した場合は、次の3つの注意点を必ず頭に入れておかなくてはなりません。

それぞれ詳しくみていきましょう。

8-1.相続税の申告や納税が遅れるとペナルティがある

マンションを相続した時の注意点ひとつめは、相続税の申告や納税が送れるとペナルティがあるということです。

相続税の納付期限は、相続が発生してから10ヶ月以内です。

相続の発生とは、被相続人が亡くなり、自分が相続人であることを知った時点のことをいいます。

相続税を期限内に納めなかった場合、次のようなペナルティがあります。

| 相続税の期限を過ぎて自分で申告 | 5%の無申告加算税が課される |

| 相続税の申告はしたが納税が遅れた場合 | 8.7%の追徴課税が課される |

| 税務署から税務調査の知らせが来てから申告 | 15~20%の無申告加算税が課される |

遅れた場合は加算税や追徴課税が課されますから、かならず10カ月以内に申告と納付を行うようにしましょう。

8-2.被相続人がマンションを貸していた場合には準確定申告をする

マンションを相続した時の注意点ふたつめは、被相続人が相続するマンションを賃貸に出していた場合は、準確定申告の手続きをしなくてはいけないという点です。

準確定申告とは、死亡した人の所得税や復興特別所得税を相続人等が4か月以内に申告と納税することです。

居住用ではなく、賃貸物件として不動産収入を得ていたマンションを相続する際は、相続人が被相続人が亡くなってから4ヶ月以内に準確定申告を行わなくてはなりません。

準確定申告は、マンションがある所在地の税務署です。

書類は通常の確定申告とほぼ同じですが、相続人が2人以上いる場合、またはe-taxでオンライン申請する場合は

- 死亡した者の令和○年分の所得税及び復興特別所得税の確定申告付表(兼相続人の代表者指定届出書)

- 準確定申告の確認書

- 委任状

を添付します。

わからない場合は国税庁のチャットボットや、電話相談で相談が可能です。

こちらも活用し、期限内に準確定申告を行いましょう。

参考:国税庁「No.2022 納税者が死亡したときの確定申告(準確定申告)」

国税庁「税についての相談窓口」

8-3.マンション相続後は管理費用や固定資産税がかかる

マンションを相続した時の注意点3つめは、マンション相続後には管理費用や固定資産税がかかるという点です。

マンションを相続で貰ったとしても、所有者になれば修繕積立金やマンションの管理費を毎月支払わなくてはいけません。

また1年に1度、固定資産税を納める必要もあります。

相続したマンションに住まないのであれば、「6.相続したマンションをどうする?3つの活用方法」を参考に、資産運用するとよいでしょう。

9.まとめ

マンションを相続した時にやるべきことや、相続に係るお金、相続税などについて紹介しました。

相続は一生のうち何度も行うことではないため、いざやらなくてはとなってもどうしていいのかわからないことが多いものです。

しかし、相続放棄や相続税の納付などには期限が定められており、期限内に行わなければさまざまなトラブルやペナルティが課されることになります。

この記事を参考に、スムーズにマンション相続の手続きを行い、トラブルなくマンションを受け取りましょう。

コメント