「転勤になったんだけど住宅ローン控除はどうなるの?」

「転勤になったけど住宅ローンを受け続ける方法はある?損しないためにはどうすればいい?」

転勤が決まり、引っ越しをしなくてはならなくなったけれど、持ち家の住宅ローンが残っている場合、住宅ローン控除はどうなるのか気になる方も多いのではないでしょうか?

結論からお伝えすると、転勤のために一人でお住まいの方や、家族なら家族全員で引っ越しをしてしまえば、住宅ローン控除を受けることはできません。

ただし、条件次第で住宅ローン控除を引き続き受けることができる場合もあります。

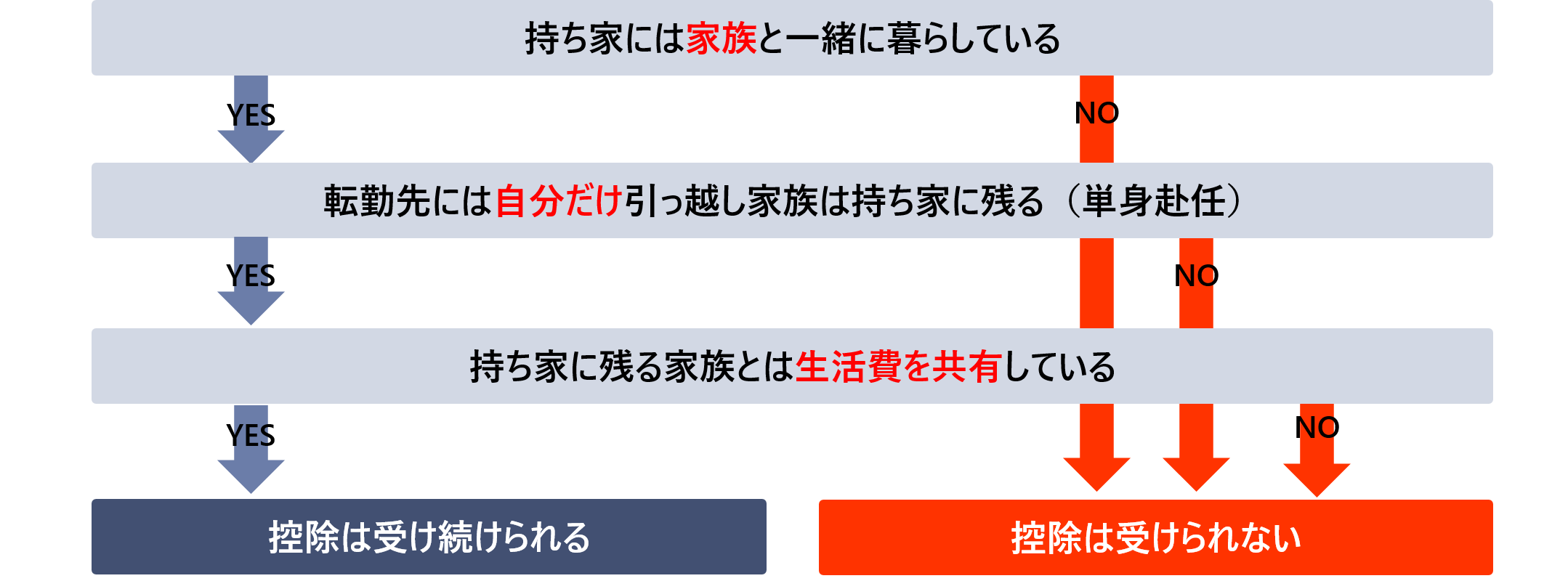

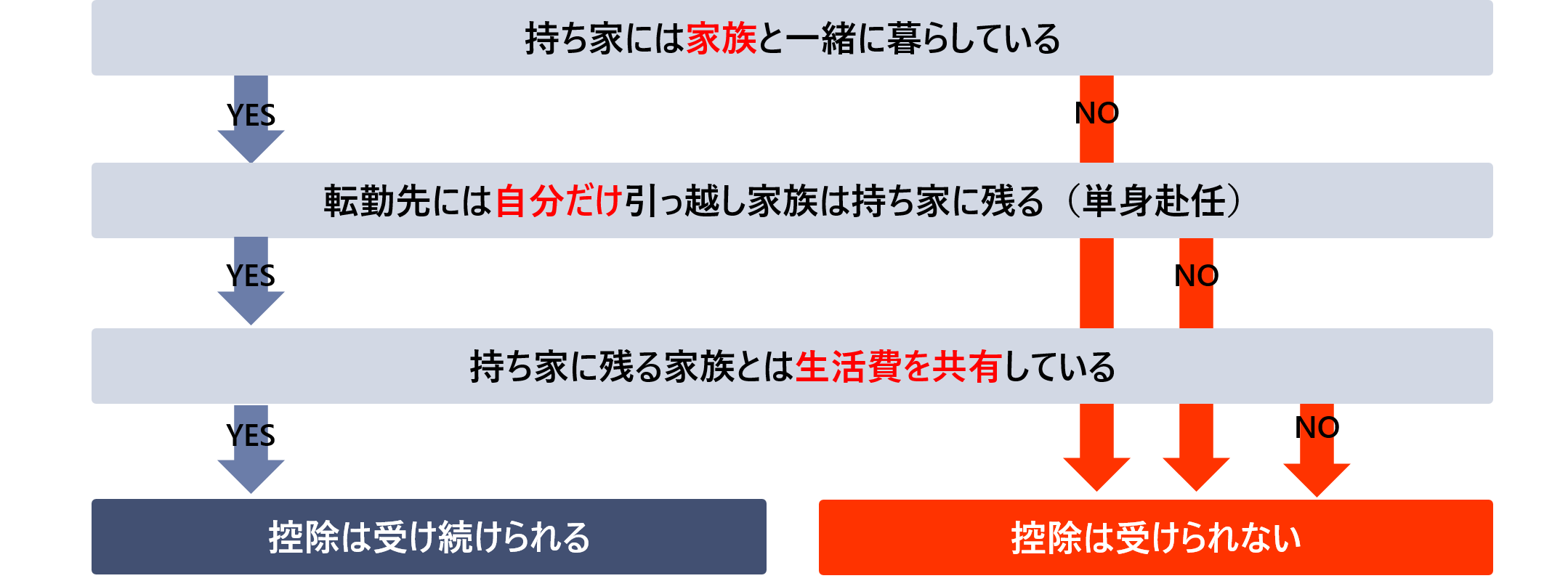

住宅ローン控除を受けられないか、受け続けられるかは次の判断チャートで確認してみましょう。

住宅ローン控除を受け続けられるか、受けられないかは法律できちんと決められているため、裏ワザなどはありません。

たとえ、住宅ローン控除を受けられなくなってしまったとしても、転勤が終わり戻ってきたタイミングや条件によっては、住宅ローン控除を再開できます。

ただし、引越し前に適切な手続きを行っていなければ、住宅ローン控除を再開することができなくなる場合もあるのです。

このように、住宅ローン控除期間中に転勤が決まった場合、正しい知識を知らないままだと、一番お得になる方法や、適切な手続きを知らず、結果的に損してしまうことになってしまいます。

そこでこの記事では、オーナー様によりそった賃貸管理に全力を注いできた、私たちルーム・スタイルが、たとえ転勤になっても住宅ローン控除を受け続ける方法・条件・手続き方法などを紹介します。

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

| この記事を読めばわかること |

|---|

|

この記事を読み、住宅ローン控除期間中の転勤の際、控除はどうなるのか、適切な手続きなどを知ることで、転勤前や転勤後に何を決め、どのような手続きをしておけばいいのかが理解できます。

ぜひこの記事を参考に、最適な方法・手続きを選ぶことで、損をせずに最大限の住宅ローン控除を受け取れるようにしていきましょう。

目次

- 1.転勤が決まった!住宅ローン控除は受け続ける?受けられない?

- 2.転勤で住宅ローン控除を受け続けられる条件

- 2-1.生計を一にする親族とは「生活費を共有している」親族

- 2-1.内縁関係は生活を一にしていても住宅ローン控除は受けられない

- 3.残存控除期間があれば住宅ローン控除を再度受けられる!

- 3-1.【空き家の場合】戻ってきた年から控除を受けられる

- 3-2.【賃貸に出していた場合】戻ってきた年の翌年から控除を受けられる

- 4.転勤で住宅ローン控除の再適用を受けるためには転勤前・後で手続きが必須

- 4-1.【転勤前】住宅の所在地の所轄税務署に書類を提出する

- 4-2.【転勤後】再度居住する年の確定申告で住宅借入金等特別控除の申請を行う

- 5.住宅ローン控除が受けられないなら、賃貸で家賃収入を得るリロケーションも選択肢に

- 6.転勤で住宅ローンがある持ち家を賃貸に出すのならルーム・スタイルにぜひご相談ください!

- 6-1. 長期間空室にしない!平均1ヶ月の早期客付けで安定した家賃収入を確保

- 6-2. 一気通貫の賃貸管理で、オーナー様の収益を最大限まで引き上げる

- 7.転勤で住宅ローン控除はどうなるの?気になる5つのQ&A

- 6-1.購入した家に入居する前に転勤になってしまったらどうなる?

- 6-2.海外赴任になった場合は住宅ローン控除はどうなる?

- 6-3.転勤で空き家になった家に妹(兄弟姉妹)が住んだら住宅ローン控除は受けられる?

- 6-4.控除期間中に家族だけ家に戻った場合は住宅ローン控除は受けられる?

- 6-5.控除期間中に家に戻って住宅ローン控除を受けたが再度転勤になった。また家に戻れることになったけれど住宅ローン控除は受けられる?

- 7.まとめ

1.転勤が決まった!住宅ローン控除は受け続ける?受けられない?

判断チャートでご紹介したように、転勤が決まって持ち家から引っ越さなければならない場合、住宅ローン控除を受け続けられる条件と、受けられない条件の2つがあります。

住宅ローン控除を受けるための条件として、「この特別控除を受ける年分の12月31日まで引き続き居住の用に供していること。」というものがあります。

住宅ローン控除を受ける対象者が転勤で引っ越しをしてしまえば、上記の項目に当てはまらないため、基本的に控除の対象外となってしまうのです。

ただし、

- 自分自身は単身赴任で転勤先に引っ越す

- 持ち家には生計を一にする親族(配偶者、子ども、親など)が住む

場合は住宅ローン控除を引き続き受けることができるのです。

生計を一にするとはどのようなことを指すのかは、次の「2.【条件付き】転勤で住宅ローン控除を受けられる2つのケース」で詳しく紹介します。

| 住宅ローン控除で裏技はないの? |

|---|

| 独身で持ち家に住める家族がいない場合、住宅ローン控除を受け続けるために週末は必ず持ち家に戻って住むことで、住宅ローン控除を引き続き受けられる場合もあります。 転勤先の家はあくまで仕事のためで、実際に居住しているのは持ち家であるとして、住宅ローン控除を受けるというケースです。 ただし、この場合、税務署に「居住の実態がある」と認められる必要があります。 もし税務署に居住の実態がないとされてしまうと、控除分を返納するだけでなく、追徴課税が課せられる可能性があります。 週末は必ず戻り、居住はあくまで持ち家という形で控除を受けたい場合は、あらかじめ税務署に確認し、OKをもらってからにしましょう。 |

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

2.転勤で住宅ローン控除を受け続けられる条件

転勤でも住宅ローン控除を引き続き受けられるのは、

- 自分自身は単身赴任で転勤先に引っ越す

- 持ち家には「生計を一にする親族(配偶者、子ども、親など)が住み続ける」

場合です。詳しくみていきましょう。

2-1.生計を一にする親族とは「生活費を共有している」親族

生計を一にする親族とは、簡単に言えば「生活費を共有している」配偶者、子ども、親などのことです。

例えば共働きの夫婦でも、生活費をお互い出し合い、共有の生活費から光熱費や食費などの費用を出している場合は「生計を一にする」といえます。

配偶者は基本的に「生計を一にする」として認められますし、自分の扶養に入っている子どもや親も「生計を一にする」といえます。

扶養に入っていない場合でも、お互いに生活費を出し合い、集めた生活費を共有して光熱費や食費などを支払っている場合は「生活を一にする」親族です。

しかし、二世帯住宅で一緒に親と暮らしており、光熱費や食費などをそれぞれの世帯で分けて契約している場合は、親と自分は「生計は別」となります。

※「親族」の範囲は厚生労働省「親族の範囲について」を参照ください。

参考:

国税庁「〔同一生計配偶者等(第33号から第33号の4まで関係)〕」

国税庁「No.1234 転勤と住宅借入金等特別控除等」

2-1.内縁関係は生活を一にしていても住宅ローン控除は受けられない

入籍していない内縁関係の場合は、生活を一にしていても住宅ローン控除を受けることはできません。

なぜなら、入籍していない内縁の夫または妻は、「親族」とは認められないからです。

例え生活費をお互い共有し、「生計を一にする」状態でも、親族ではないために控除の対象から外れてしまうのです。

住宅ローン控除の対象となるのは、あくまで

- 生活を一にする

- 親族

の2つの条件を満たしている人が持ち家に住み続けている場合であることを覚えておきましょう。

| 転勤先が海外の場合は住宅を取得した日で扱いが変わる! | |||||

|---|---|---|---|---|---|

| 転勤先が海外の場合は、住宅を取得した期日によって扱いが異なるため注意が必要です。 転勤先が海外の場合は、次のようになります。

住宅取得日時で扱いが変わりますから、必ず確認しておきましょう。 海外赴任の場合の住宅ローン控除については「海外赴任になったら住宅ローン控除はどうなる?控除を最大限受ける方法を解説」の記事も参考にしてください。 |

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

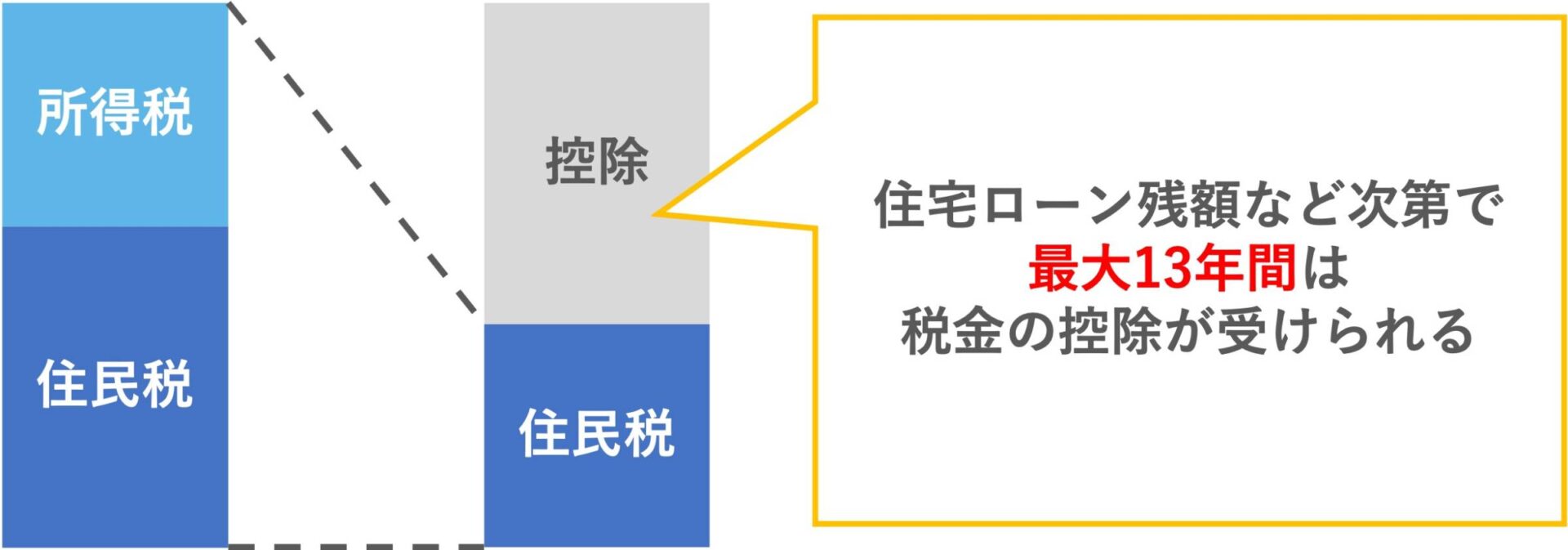

3.残存控除期間があれば住宅ローン控除を再度受けられる!

転勤で住宅ローン控除を受けることができなくなった場合でも、控除期間内にもう一度持ち家に戻って住めるようになれば、住宅ローン控除を再度受けることができます。

住宅ローン控除は、家を取得してから最大13年間控除を受けられる制度ですが、転勤で住宅ローン控除が受けられなくなっても、その期間内に元の家に戻って住み始めれば、もう一度控除を受けることができるのです。

ただし、受けられない期間があったとしても、期間の延長はありません。

また、再スタートのタイミングは、持ち家を空き家にしていたか、賃貸に出していたかで変わります。

それぞれ詳しく紹介します。

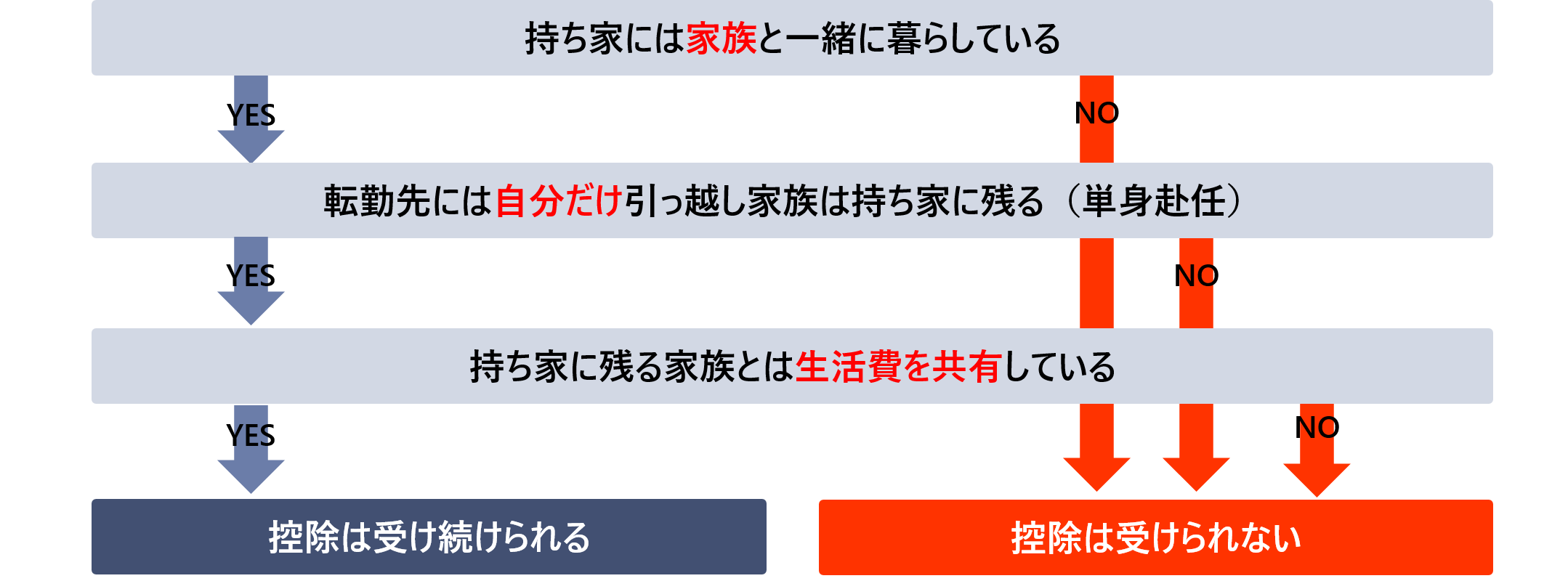

3-1.【空き家の場合】戻ってきた年から控除を受けられる

転勤で引っ越し、持ち家を空き家にしていた場合、戻ってきた年から控除を受けられます。

例えば上の図で見ていくと、住宅取得後3年目で転勤し、7年目に戻ってきたとします。

3年目から6年目までは、転勤のため転居しており住宅ローン控除は受けられません。

7年目の12月末までに持ち家に戻って住み始めれば、7年目の所得税から再度住宅ローン控除を受けることができるのです。

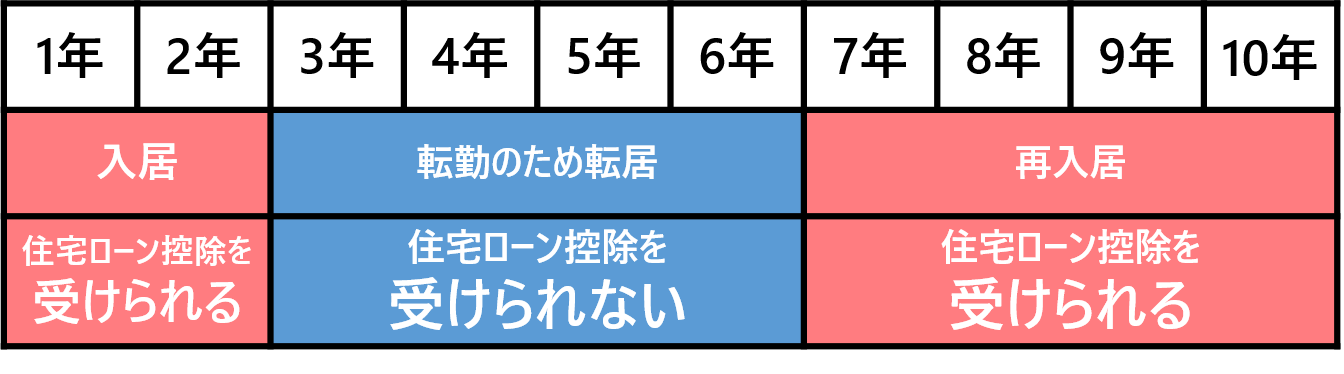

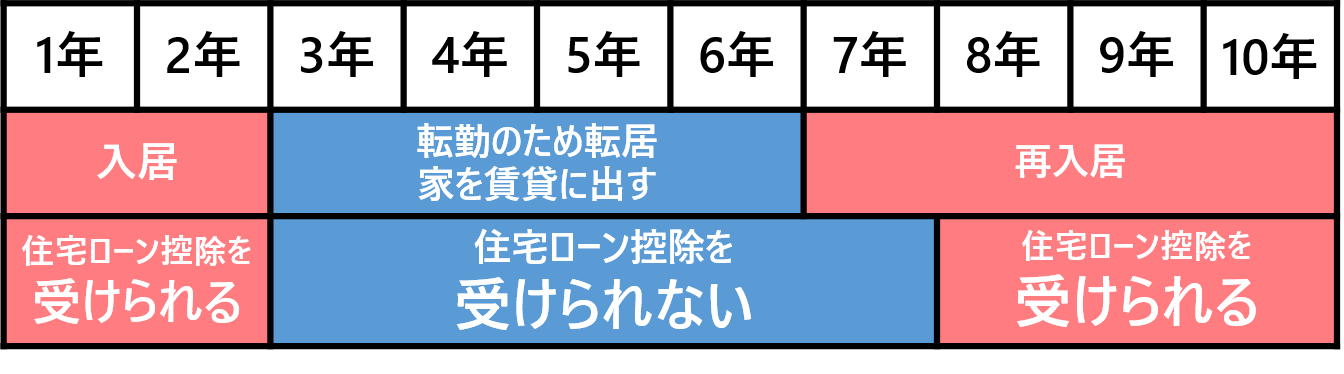

3-2.【賃貸に出していた場合】戻ってきた年の翌年から控除を受けられる

転勤で引っ越している間、持ち家を賃貸に出していた場合は、戻ってきた年の翌年から住宅ローン控除を再度受けることができます。

住宅取得3年目に転勤で引っ越し、持ち家を賃貸に出した状態で、7年目に戻ってきて賃貸契約を終了し自分が住み始めた場合は、戻ってきた7年目は住宅ローン控除を受けることはできません。

控除を受けることができるのは、翌年8年目からとなるのです。

空き家の場合とは1年控除を受けられる期間が変わってしまうので、残存期間に注意し、戻る時期を決めましょう。

参考:国税庁「住宅借入金等特別控除の再適用を受けるための手続2(再び居住の用に供したときの手続)」

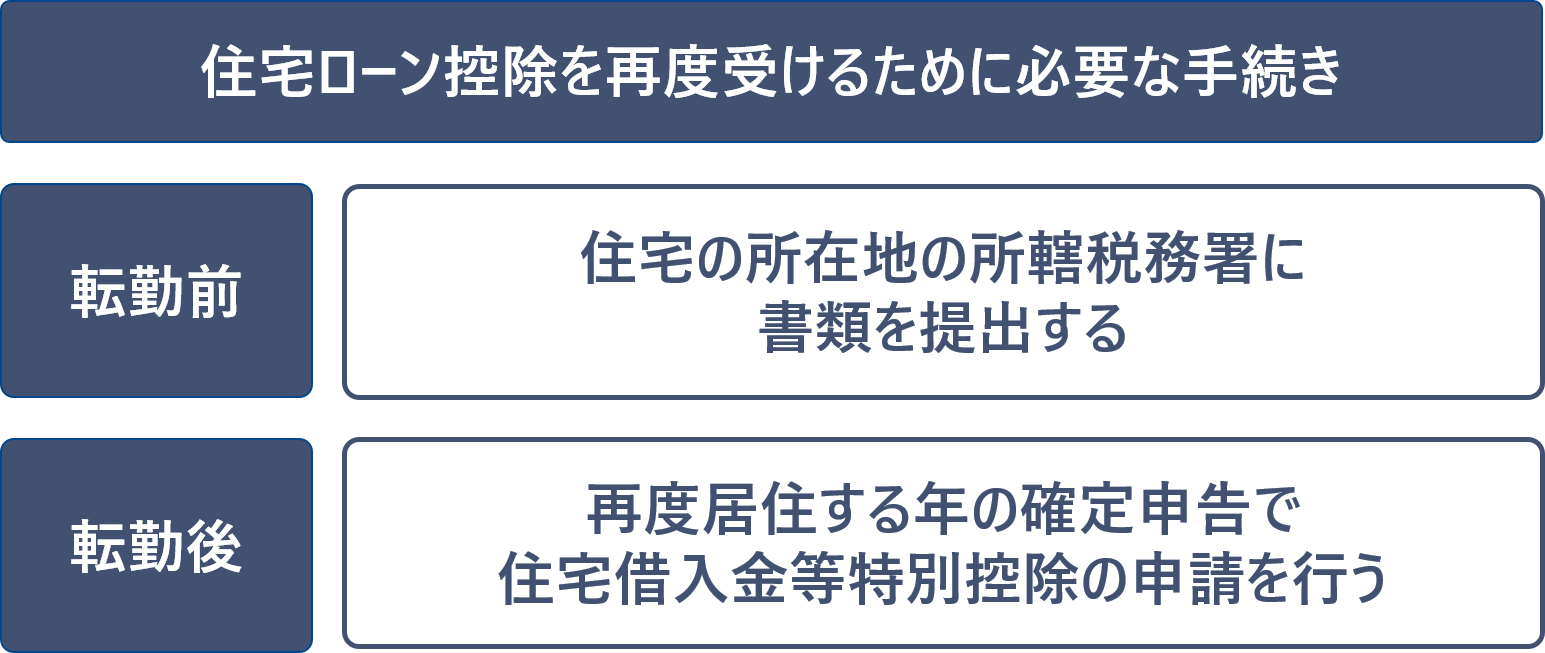

4.転勤で住宅ローン控除の再適用を受けるためには転勤前・後で手続きが必須

転勤が決まり、住宅ローン控除が受けられなくなったとしても、控除期間内に戻ってこれる可能性があるのであれば、再度控除を受けられるよう適切な手続きを行っておくのが大切です。

控除期間に残存期間があっても、転勤で引っ越す前に手続きを行っておかなければ、再度住宅ローン控除を受けることができなくなってしまうからです。

残存控除期間内に戻ってこれるかどうかわからない場合でも、とりあえず手続きは行っておき、住宅ローン控除を再度受けられるようにしておきましょう。

住宅ローン控除を再度受けるために必要な手続きは次の通りです。

それぞれ詳しくみていきましょう。

4-1.【転勤前】住宅の所在地の所轄税務署に書類を提出する

転勤で持ち家に住めなくなり、住宅ローン控除を受けられなくなる時は、引っ越し前に持ち家がある所在地の税務署に必要な書類を提出します。

| 転勤前に税務署に提出する書類 |

|---|

※税務署長から交付を受けている場合に限ります。 |

この書類を提出することで、この引っ越しが転勤など自分ではやむを得ない理由であり、転勤が終わればもう一度持ち家に住む意思があるということを税務署に伝えることができます。

「転任の命令等により居住しないこととなる旨の届出書」は税務署が提供しているe-Taxソフトで作成して提出する、またはパソコンなどで作成したものを郵送、または税務署に持参して提出することができます。

詳しくは国税庁「A1-42 転任の命令等により居住しないこととなる旨の届出手続」を参考にしてください。

参考:

国税庁「No.1234 転勤と住宅借入金等特別控除等」

国税庁「A1-42 転任の命令等により居住しないこととなる旨の届出手続」

4-2.【転勤後】再度居住する年の確定申告で住宅借入金等特別控除の申請を行う

住宅ローン控除の残存控除期間内に持ち家に戻って住み始めたら、その年の確定申告で住宅借入金等特別控除(住宅ローン控除)の申請を行います。

必要事項を確定申告書に記入した上で、次の書類と一緒に提出しましょう。

| 転勤後に確定申告で税務署に提出する書類 |

|---|

|

確定申告で控除の申請を行うことで、住宅ローン控除を再度受けることができるようになります。

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

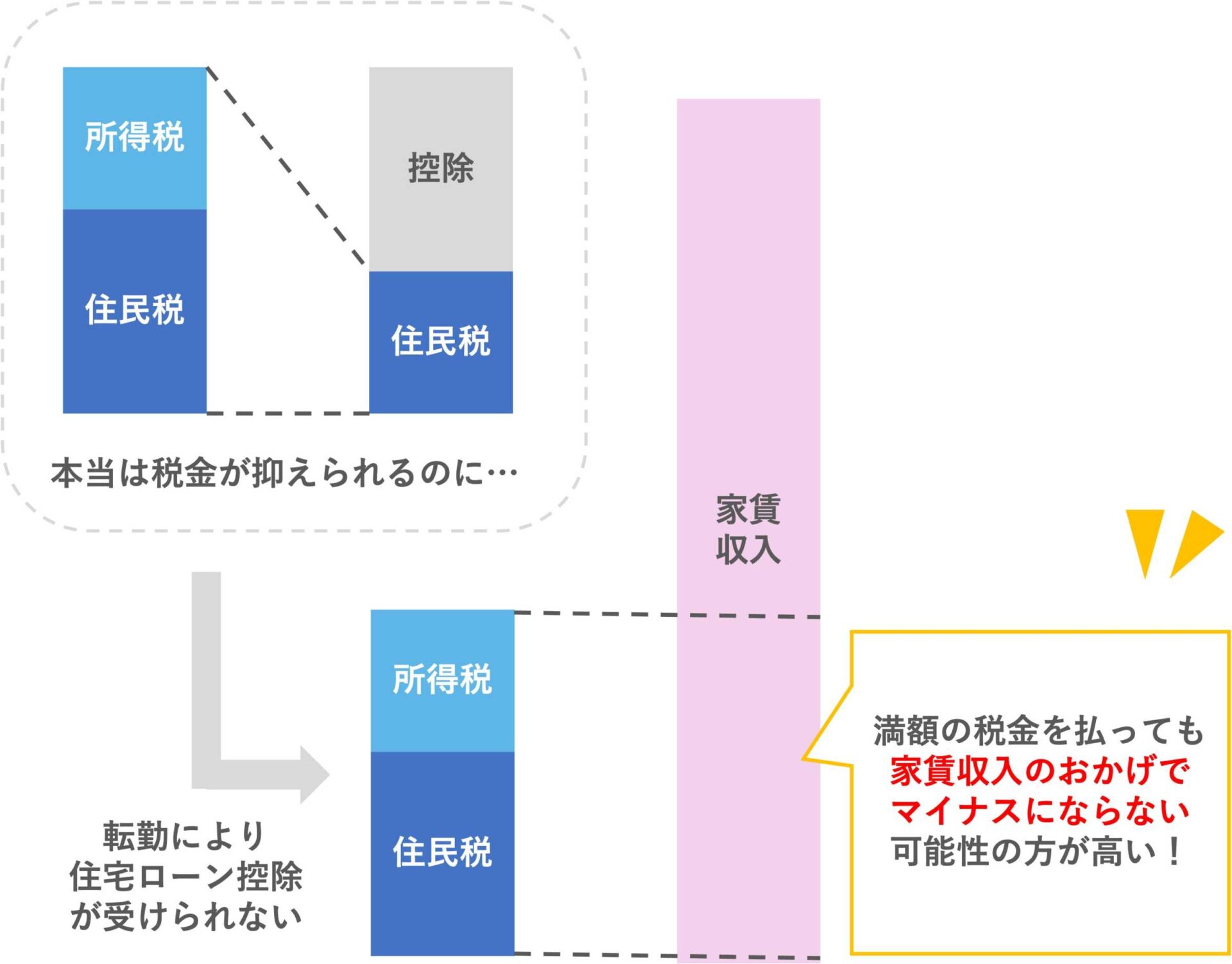

5.住宅ローン控除が受けられないなら、賃貸で家賃収入を得るリロケーションも選択肢に

転勤で住宅ローン控除を受けることができないのであれば、家を賃貸に出して家賃収入を得るのもおすすめです。

転勤などによる不在期間の間だけ、物件を貸し出すことを「リロケーション」と呼びます。

【リロケーションとは?】

転勤や長期出張などで、自宅に住めなくなってしまった場合に、その自宅を一定期間だけ賃貸に出すことを

あなたが転勤で住めなくなってしまった自宅をリロケーションに出すことで、毎月の家賃収入を得ることができます。

リロケーションで得た家賃収入で、住宅ローン控除を受けられない分のマイナスを、カバーすることができるのです。

たとえば、以下のようにケースでイメージしてみましょう。

【1:住宅ローン控除が受けられる場合の例】

住宅ローン残高:3,200万円 / 所得税と住民税:各30万円 の場合

・3,200万円X1%=32万円

・所得税30万円 – 控除額32万円 = -2万円 (全額控除 所得税0円)

・住民税30万円 – 控除額2万円 = 28万円(住民税28万円)

※控除率を1%ととした場合の計算

自宅に住み続けながら、住宅ローンを返済していると、上記のように毎年の所得税・住民税がローン残高にあわせて控除されます。

このケースでは、年間で所得税・住民税から総額32万円の節税ができているのです。

しかし、転勤などで自宅に住めなくなってしまった場合は、住宅ローン控除を受け続けられないので単純に考えると税金が32万円増えることになってしまいます。

ここで住宅ローンの残っている自宅をリロケーションすることで、家賃収入が発生するケースをみてみましょう。

【2:同様の条件でリロケーションした場合】

家賃収入:毎月15万円(年間180万円)

所得税と住民税:各30万円

180万円 – 所得税30万円 – 住民税30万円 = 120万円

※家賃収入は、経費などを考えずに単純計算した場合の参考例

上記の参考例のように、月15万円で持ち家を貸すことができれば、年間180万円家賃収入を得ることができます。

たとえ、住宅ローン控除なしで年間60万円の税金を払ったとしても、家賃収入から補填できるだけでなく結果的にプラスの収益になるでしょう。

家賃収入があることで、転勤先での賃貸物件の住居費用や住宅ローンの返済など、住居費用の負担を減らすことができます。

たとえ、転勤が原因で住宅ローン控除の対象外となってしまった場合でも、そのまま自宅を放置するのではなく賃貸としてリロケーションした方がメリットが大きいのです。

転勤中、持ち家を賃貸に出す手続きや注意点については

「【住宅ローンがあってもOK】転勤で家を貸す手続きや注意点を解説」

「転勤でマンションを貸す場合にすべき事・手続き・注意点を解説」

「リロケーションで賃貸に出して大丈夫?後悔しない判断チャートを紹介」

の記事でも解説しているので、ぜひ参考にしてください。

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

6.転勤で住宅ローンがある持ち家を賃貸に出すのなら

ルーム・スタイルにぜひご相談ください!

転勤で住宅ローン控除が受けられなくなり、住居費用の負担を減らすために持ち家を賃貸に出すか迷ったら、ぜひ一度ルーム・スタイルにご相談ください!

ルーム・スタイルでは、転勤で持ち家を貸すなど、賃貸経営が初めての方でも安心していただけるさまざまなサービスを提供しています。

「いつかは帰ってくる自宅だからこそ、安心して任せられる管理会社にお願いしたい」

転勤で長期間自宅を離れるからこそ、信頼して任せられる賃貸管理会社に依頼したいですよね。

私たち、ルーム・スタイルはそんな転勤による自宅の賃貸で悩むオーナー様を全力でサポートいたします。

- 長期間空室にしない!平均1ヶ月の早期客付けで安定した家賃収入を確保

- 一気通貫の賃貸管理で、オーナー様の収益を最大限まで引き上げる

「本当に、自宅を賃貸にできるのだろうか?」と、どうしても不安に感じるかと思います。

ルーム・スタイルでは、マンションや戸建て、1部屋や1棟まるごとなど、どのタイプの物件でも請け負っております。

私たちが、住宅ローン控除を受けられなくなってしまう方の不安を解消するためにも、徹底した賃貸管理で収益減額を回避します。

まずは、ルーム・スタイルの強みについて、みていきましょう。

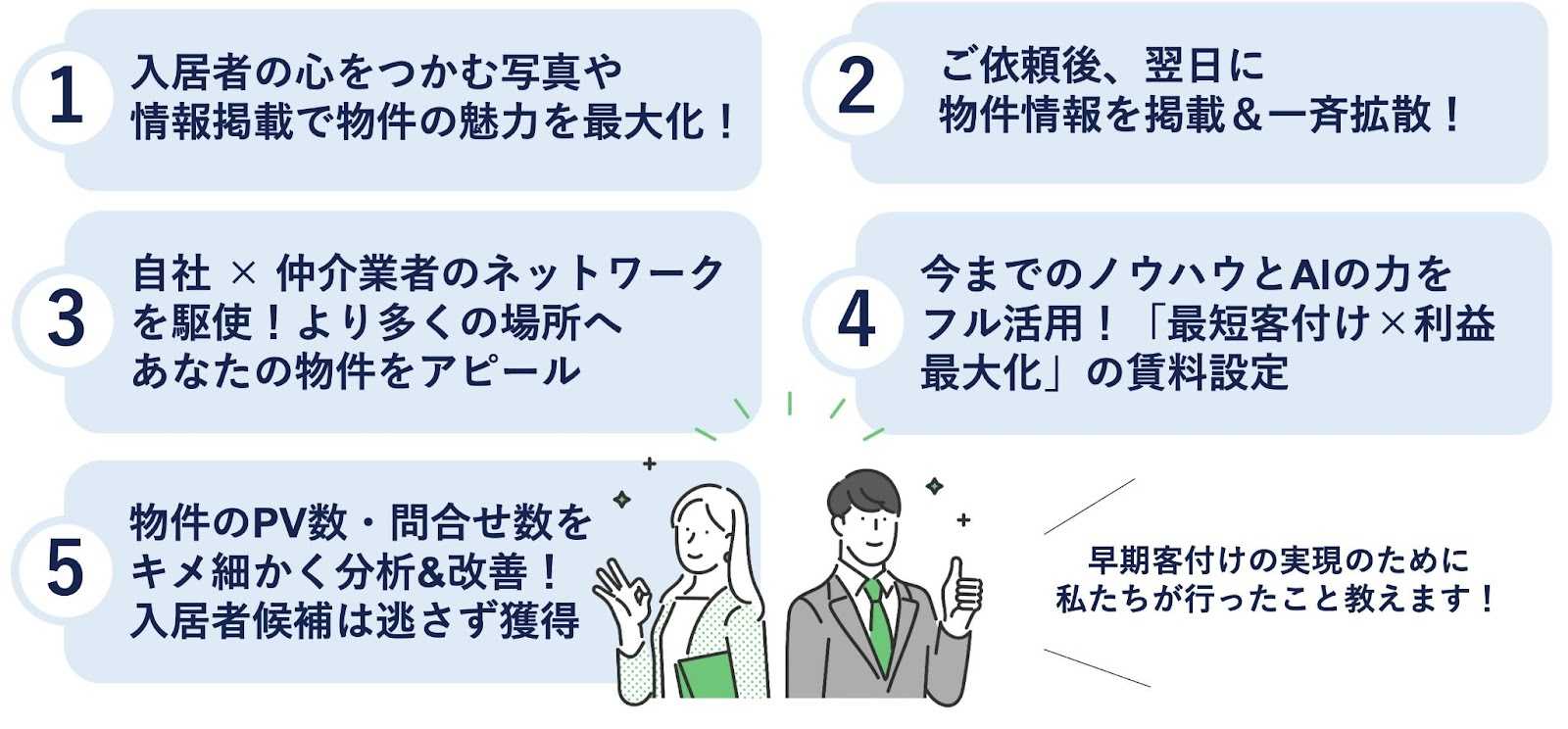

6-1. 長期間空室にしない!平均1ヶ月の早期客付けで安定した家賃収入を確保

ルーム・スタイルには、平均1ヶ月程度で入居者を確保する、圧倒的な早期客付けができるという強みがあります。

せっかく自宅をリロケーションしたにもかかわらず、空室期間が長引いてしまうとそれだけ収益減額につながってしまいますよね。

私たちは、オーナー様の収益減額を回避するためにも、空室期間が続かないようにさまざまな工夫をしています。

ただ入居希望者を待つだけで、空室期間を短くできるわけではありません。

- 物件の魅力が伝わり、実際に住むイメージができる物件情報を掲載するか

- 物件情報をさまざまなプラットフォームに掲載して、情報拡散できるか

- 「今、物件を探している」を逃さない、最短で物件情報を掲載できるか

などに力を入れることで、他者よりも圧倒的に短期間の平均1ヶ月での入居者確保が実現しているのです。

住宅ローン控除が受けられなくなるということは、今まで控除されていた税金分の負担が増えてくるということです。

少しでも税負担を軽くし、住宅ローン返済もしていくためにも、最大限の家賃収入を得られるように空室期間を作らないことを徹底いたします。

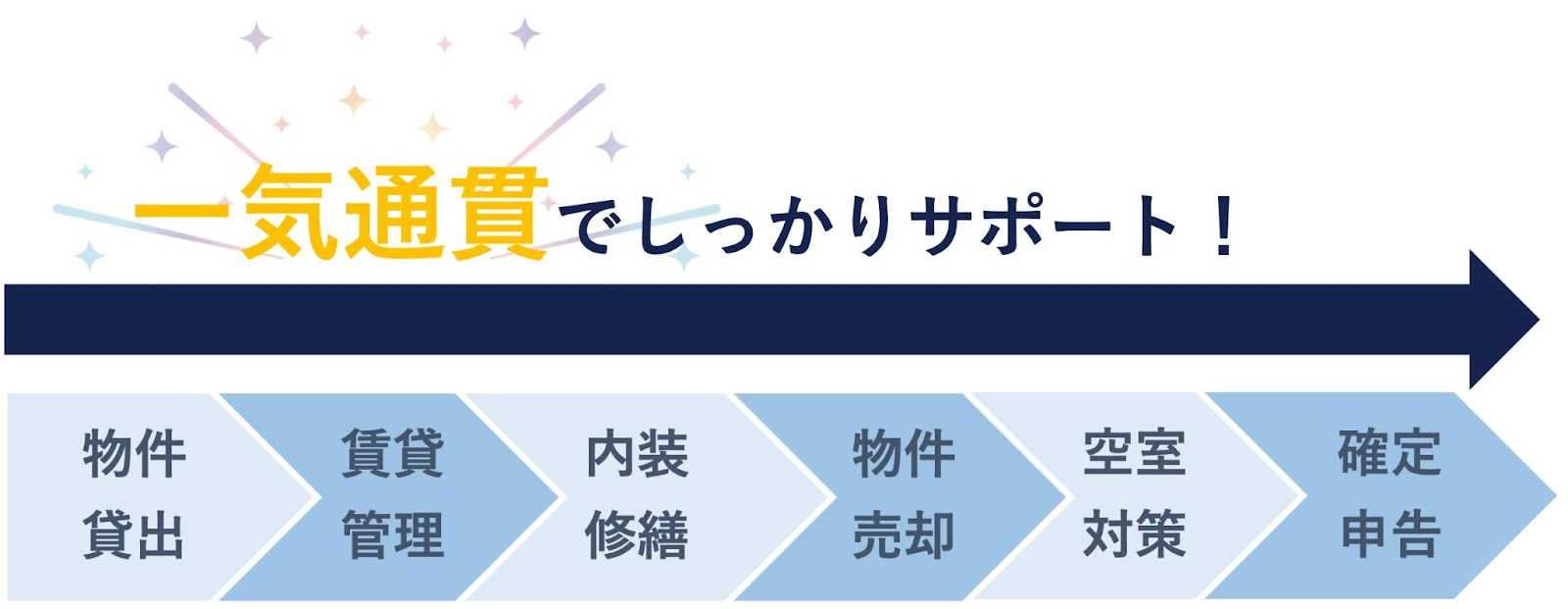

6-2. 一気通貫の賃貸管理で、オーナー様の収益を最大限まで引き上げる

私たちルーム・スタイルでは、物件の貸し出しから売却、確定申告サポートまで物件管理にをトータルでサポートしています。

そのため、オーナー様の環境の変化や希望にあわせて、収益を最大限まで引き上げるための提案をさまざまな方向からおこなっているのです。

物件の築年数や状態やオーナー様の転勤の状況、周辺環境の変化などによって、収益を最大化するために取るべき対応・対処は変わってきます。

「周辺の家賃相場が上がってきたから、自宅の家賃も上げていきたい」

「築年数が経過してきて、大幅なリフォームが必要になってきた」

「転勤が長引いて、なかなか帰れない…売却した方がいいのかと悩んでいる」

不動産オーナーを取り巻く環境は、つねに目まぐるしく変化しています。

だからこそ、私たちは、柔軟に対応しながらもオーナー様の収益を最大化することが重要だと考えています。

- 家賃を引き上げるための、物件修繕や内装リフォームのご提案

- 家賃滞納にも臨機応変に対応

- 安定した家賃収入のための空室対策

- 少しでも節税に繋げるための確定申告サポート

- 賃貸から不動産売却へのシフト

私たちが、上記のように全方位からご提案を差し上げるので、一緒に収益最大化を目指してい工夫していきましょう。

住宅ローン控除がないと、税負担が重くなり損してしまうかもしれない…というリロケーションする前に抱いていた不安な悩みがあってもご安心ください。

少しでも家賃収入による収益をアップさせて、オーナー様が損をしないだけでなく、大幅に収益を上げられるよう賃貸管理をサポートさせていただきます。

まずは、「今」あなたが何をすべきか理解するためにも、お気軽に私たちルーム・スタイルにご相談ください。

7.転勤で住宅ローン控除はどうなるの?気になる5つのQ&A

転勤で住宅ローン控除がどうなるのか、気になる様々なケースについてQ&A形式で解説します。

自分の場合に当てはまることがないか、ぜひ参考にしてください。

6-1.購入した家に入居する前に転勤になってしまったらどうなる?

Q.「新築マンションを購入しましたが、マンションが完成する前に海外転勤が決まってしまいました。住宅ローン控除はどうなりますか?」

A.持ち家を購入し、一度も住んでいないまま転勤になってしまった場合、住宅ローン控除を受けることはできません。

住宅ローン控除を受ける条件のひとつに「住宅を取得してから6ヶ月以内に住む」というものがあります。

そのため、取得から6ヶ月以内に住んでいない家については、住宅ローン控除の対象外となってしまうのです。

この場合、住宅ローン控除の残存期間中に持ち家に戻れたとしても、住宅ローン控除を再度受けることもできません。

配偶者がいる場合は、取得から6ヶ月以内に一度配偶者が住み、住宅ローン控除の条件を満たした後、一緒に赴任しておくと、持ち家に残存期間中に戻れば控除の対象となります。

6-2.海外赴任になった場合は住宅ローン控除はどうなる?

Q.「持ち家を購入し、住宅ローン控除を受けています。海外赴任が決まりましたが、単身赴任で家族は持ち家に住み続けます。住宅ローン控除は引き続き受けられますか?」

A.海外に単身赴任する場合、家を取得した時期によって控除が受けられるか受けられないかが変わります。

平成28年3月31日以前に住宅を取得した場合は、単身赴任で家族が持ち家に住み続けたとしても、住宅ローン控除を受けることはできません。

平成28年4月1日以降に住宅を取得した場合は、単身赴任で家族が持ち家に住み続けていれば、国内と同様に住宅ローン控除を受け続けることが可能です。

ただし、控除が受けられるのは居住期間中の給与所得や出国後の国内不動産所得などの総合課税の対象となる国内源泉所得がある年分だけに限られます。

6-3.転勤で空き家になった家に妹(兄弟姉妹)が住んだら住宅ローン控除は受けられる?

Q.「転勤で持ち家から引っ越さなくてはならなくなりました。独身なので配偶者はいません。現在、別の賃貸住宅で独り暮らしをしている妹が持ち家に住めば、家族が住み続けることになり、住宅ローン控除を引き続き受けることができますか?」

A.生計を一にしている親族でなければ、住宅ローン控除を受け続けることはできません。

住宅ローン控除を受け続けることができるのは、生計を一にする親族です。

妹の場合、6親等内の血族のため、親族であるとは認められます。

しかしお互い一人暮らしをしており、それぞれ生活費を自分で支払っている場合は「生計を一にする」とは認められないため、住宅ローン控除を受ける対象とはならないのです。

6-4.控除期間中に家族だけ家に戻った場合は住宅ローン控除は受けられる?

Q.「転勤で家族全員で持ち家から引っ越したため、現在は住宅ローン控除は受けていません。住宅ローン控除期間が、あと3年残っています。まだ転勤先から戻る辞令は出ていませんが、子どもの進学の関係で、家族だけ先に持ち家に戻ることになりました。住宅ローン控除は受けられますか?」

A.住宅ローン控除の残存期間中であれば、家族だけが戻っても住宅ローン控除を再度受けることが可能です。

控除期間内に家族が戻り、住み始めれば、空き家の場合はその年の確定申告で住宅ローン控除を申請し、控除を再開することができます。

家族が戻ったら必ず確定申告で手続きを行いましょう。

6-5.控除期間中に家に戻って住宅ローン控除を受けたが再度転勤になった。また家に戻れることになったけれど住宅ローン控除は受けられる?

Q.「住宅ローン控除を受けて2年目に転勤になり、控除の対象外となりました。4年目に持ち家に戻り、住宅ローン控除を再適用してもらいましたが、6年目、再度転勤となり控除対象外となってしまいました。

今回また持ち家に戻れることになりました。控除期間はあと2年残っています。

もう一度住宅ローン控除を再適用してもらうことはできますか?」

A.住宅ローンの控除期間内であれば、再度住宅ローン控除を受けることができます。

転勤から持ち家に戻り、住宅ローン控除を再適用したあと、再度転勤をして、また持ち家に戻ったとしても、控除期間内に持ち家に住んでいれば何度でも控除を再開することは可能です。

転勤で引っ越す前には必ず手続きを行い、持ち家に戻れたら確定申告で申請をしましょう。

7.まとめ

転勤で住宅ローン控除がどうなるのかについて詳しく解説しました。

基本的に転勤で持ち家に住めなくなってしまった場合は住宅ローン控除を受けることはできませんが、単身赴任で家族が残った場合や、生計を一にする親族が住む場合は引き続き住宅ローン控除を受けることができます。

また、住宅ローン控除が受けられなくなっても、転勤先から持ち家に戻り、再度住み始めれば、住宅ローン控除の期間中であれば、再度控除を受けることが可能です。

ただし、転勤前に適切な手続きを取っておく必要があります。

この記事を参考に、転勤前に適切な手続きを行い、控除が受けられる期間は最大限控除を活用して、住居費用の負担を少しでも減らしましょう。

転勤による住宅ローン控除への影響や、ご自宅の今後にお悩みの方は、売却や活用方法について丁寧にサポートいたします。【ご相談はこちら】

コメント