「海外赴任になったら住宅ローン控除はどうなりますか?」

「海外赴任でも住宅ローン控除を受ける方法はありますか?どうしたら損しないですか?」

持ち家の住宅ローンが残っている状況で、海外赴任の辞令を会社から受けた場合、どうするか迷うのが住宅ローン控除ですよね。

海外赴任になり、持ち家に住み続けることができなくなった場合、住宅ローン控除はどうなるのでしょうか?

結論から申し上げますと、

- 家族全員で海外赴任先に引っ越した場合:

住宅ローン控除は受けられない - 単身赴任で家族が住み続ける場合:

住宅を取得した日時により控除が受けられるか受けられないかが変わる

ということになります。

ただし、上記は、扶養親族の有無や住宅の取得日時によって扱いが変わります。

さらに、家族全員で海外赴任先に引っ越したとしても、帰国して再び家に住んだ時、住宅ローン控除の期間が残っていれば再度控除を受けられる可能性があります。

ただし、海外赴任前にきちんと手続きを行っていないと、控除を受けられません。

受けられるはずだった控除が受けられず、1年につき最大40万円程損してしまうこともあるのです。

そこでこの記事では、長年にわたり長期不在でご自宅を離れられるオーナー様のサポートをしてきた、私たちルーム・スタイルが、海外赴任時の住宅ローン控除について詳しく解説します。

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

| この記事を読めばわかること |

|---|

|

この記事を読み、海外赴任時の住宅ローン控除について深く理解することで、自分のケースは住宅ローン控除が受けられるのか、それとも受けられないのかがわかります。

そして海外赴任前に行うべき手続きまで理解することで、海外赴任時でも住宅ローン控除を活用し、損をせず、最大限の控除を受けることができるようになるのです。

ぜひ最後までお読みください。

海外赴任に伴い、あなたのご自宅を賃貸もしくは売却を考えている方は、ぜひ「年間入居率98%・平均入居1ヶ月の客付け!賃貸管理でルーム・スタイルが選ばれる15の理由」をご覧いただき、ルーム・スタイルをご検討してみてください。

目次

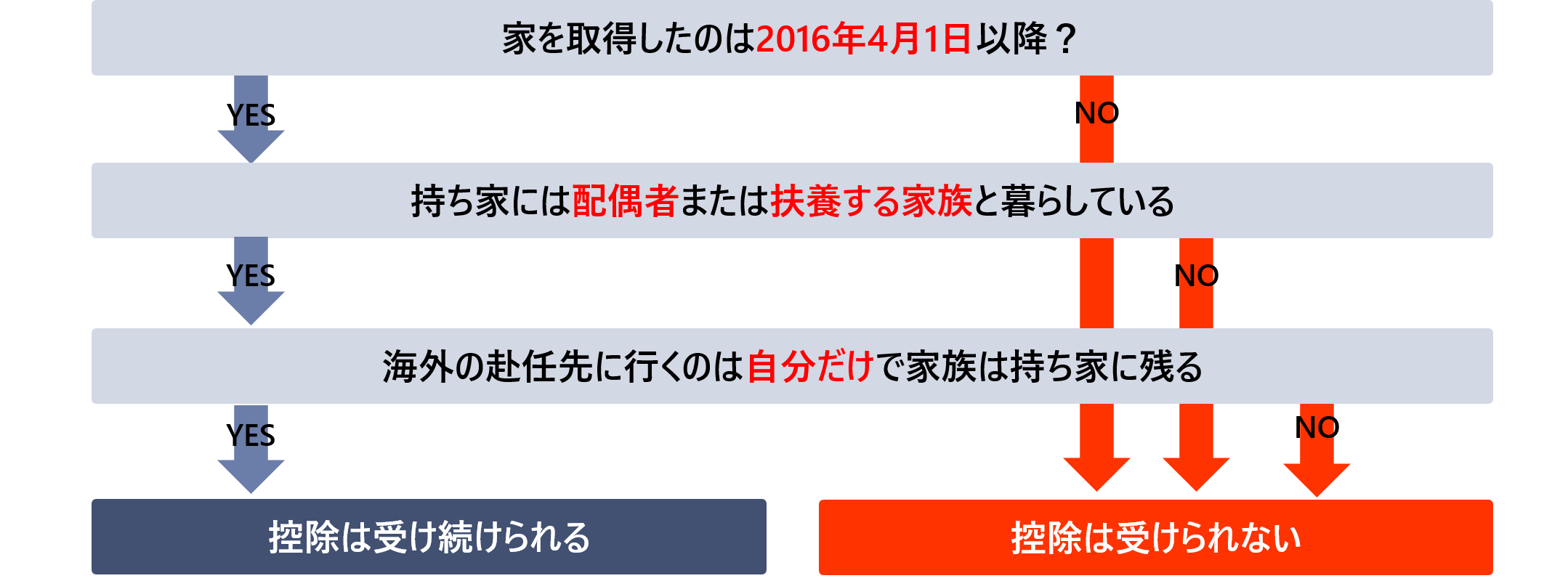

- 1.海外赴任で住宅ローン控除は受けられる?受けられない?判断チャート

- 2.海外赴任でも単身赴任かつ2つの条件に当てはまれば住宅ローン控除を受けられる

- 2-1.【条件1】2016年4月1日以降に住宅を取得した

- 2-2.【条件2】生計を一にする親族が住み続ける

- 3.海外赴任で家族全員で引っ越しすれば住宅ローン控除は受けられない

- 4.控除期間が残っていれば帰国後に住宅ローン控除を再適用できる

- 4-1.持ち家を空き家にしていた場合はその年から控除が受けられる

- 4-2.持ち家を賃貸に出していた場合は翌年から控除が受けられる

- 4-3.補足:再入居は家族だけでも住宅ローン控除が再開できる

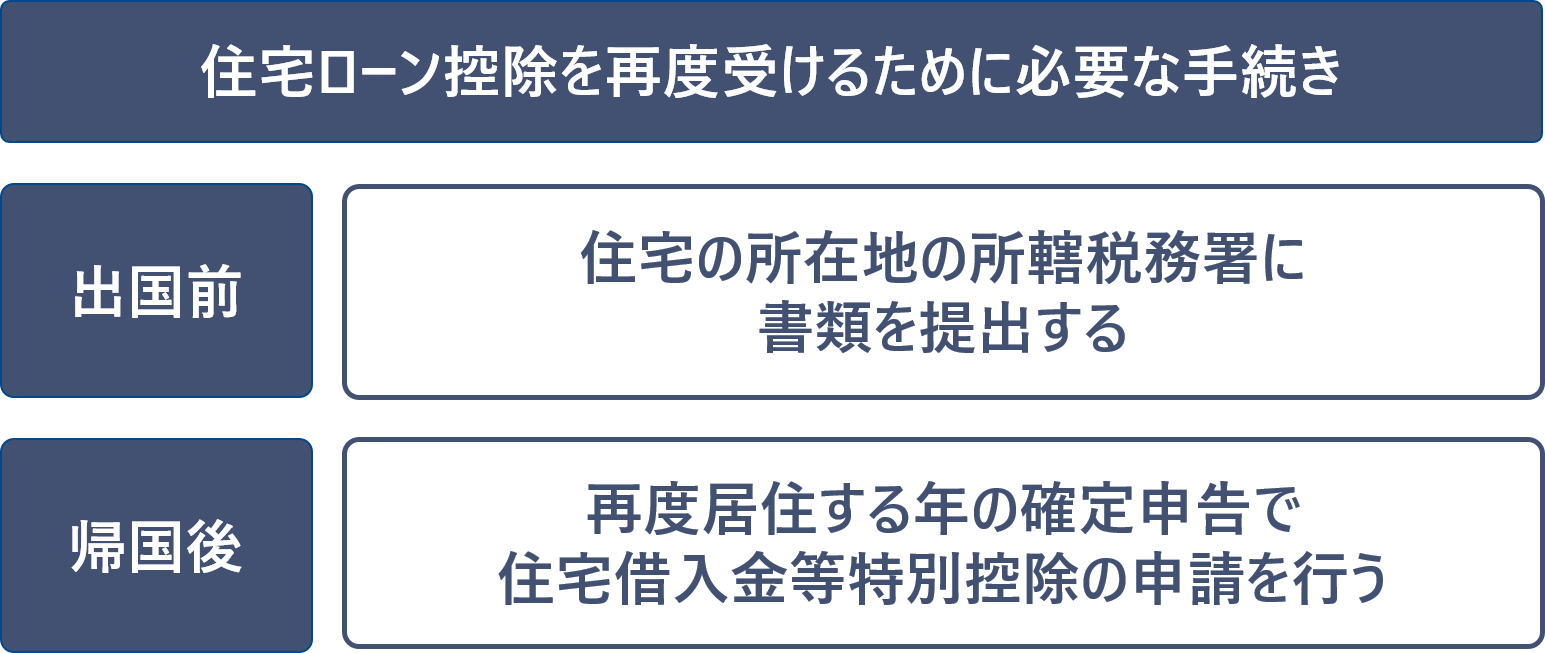

- 5.帰国後に住宅ローン控除を再適用するための手続き

- 5-1.【出国前】住宅の所在地の所轄税務署に書類を提出する

- 5-2.【帰国後】再度居住する年の確定申告で住宅借入金等特別控除の申請を行う

- 6.海外赴任中の住宅ローンの負担を減らすには賃貸や売却もおすすめ

- 7.海外赴任で持ち家を売却するか賃貸に出すのか迷ったらルーム・スタイルにぜひご相談ください!

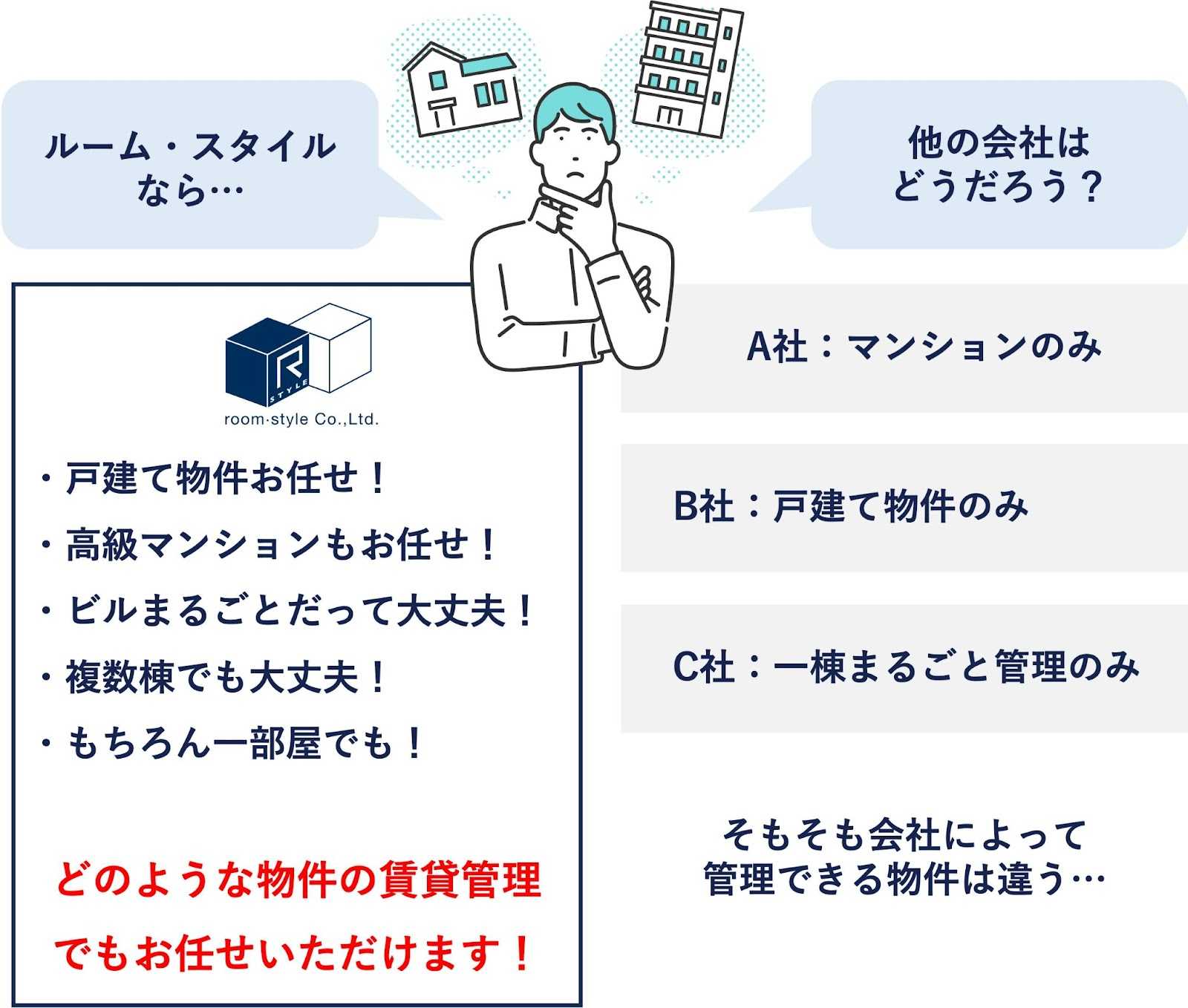

- 7-1.マンション、戸建て、1棟から1部屋だけでもOK!どんな物件でもご依頼可能

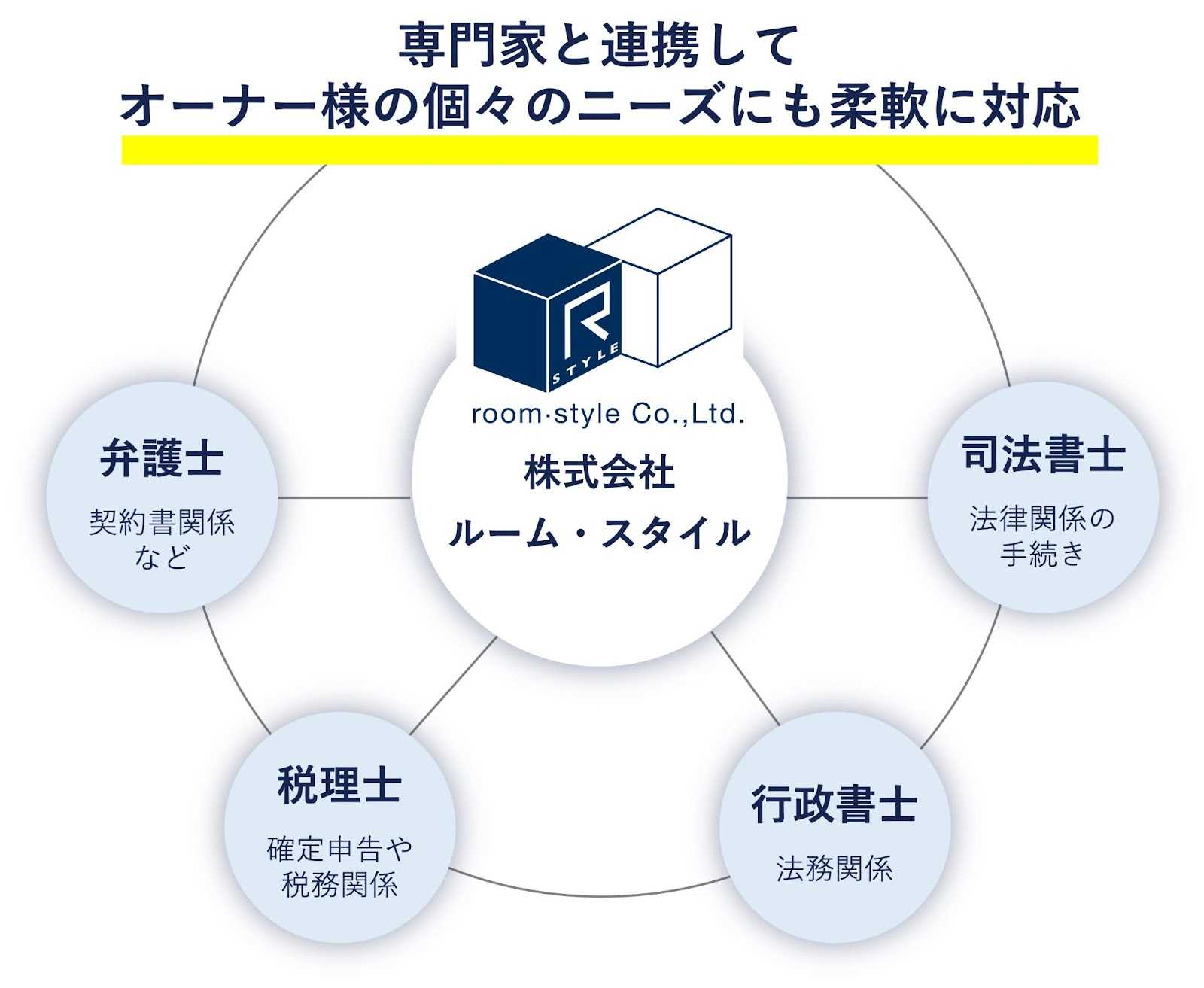

- 7-2.国内代理人や納税管理人の対応も可能なので、海外赴任中の確定申告も丸投げOK

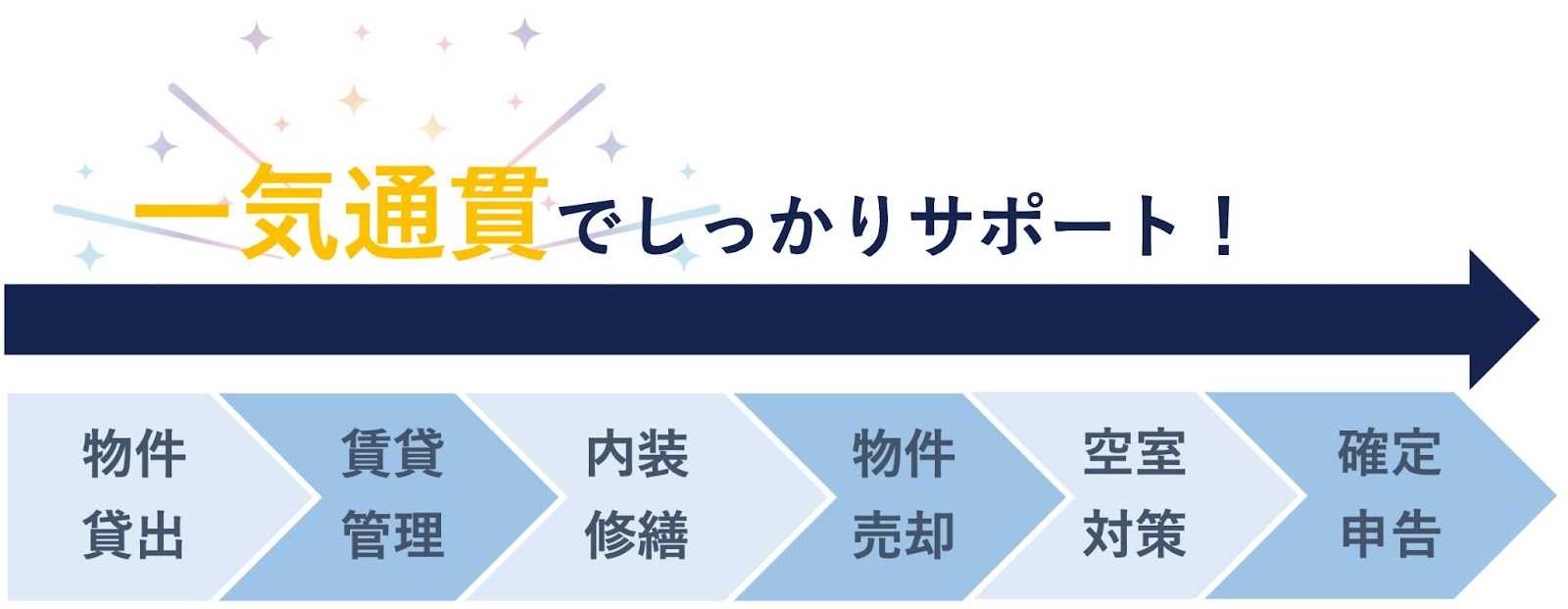

- 7-3.賃貸管理から不動産売却まで、一気通貫でオーナー様をトータルサポート

- 8.海外赴任時の住宅ローン控除についてのQ&A

- 7-1.海外赴任から先に家族だけ帰国する場合、残存期間があれば住宅ローン控除は受けられる?

- 7-2.海外赴任中、帰国した家族が住む家を購入した。自分は単身赴任のまま、妻と子どもが住む場合、住宅ローン控除は受けられる?

- 7-3.新築マンションを購入したが、完成前に海外赴任することになった。一度も住んでいないが、帰国後は住むつもりがある。住宅ローン控除期間中なら帰国後に住宅ローン控除は受けられる?

- 7-4.内縁の配偶者と持ち家に暮らしているが、海外赴任することになった。内縁の妻は持ち家に住み続けるので住宅ローン控除を受け続けることはできる?

- 8.まとめ

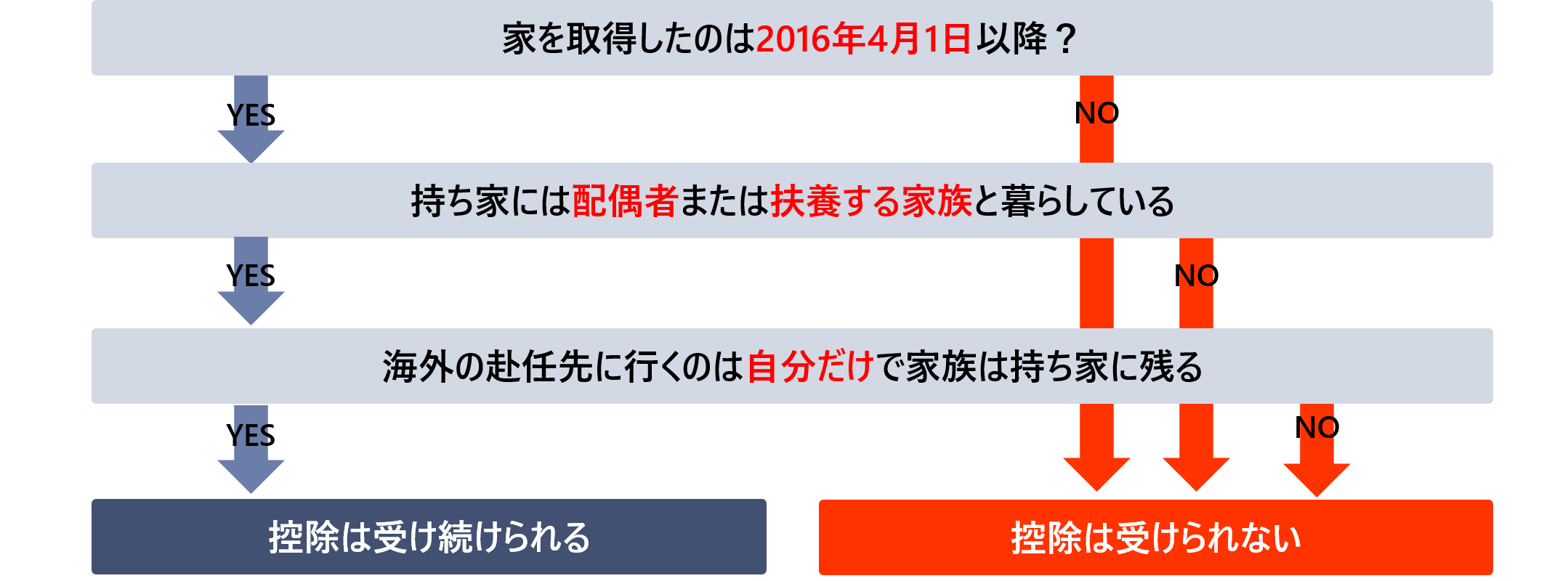

1.海外赴任で住宅ローン控除は受けられる?受けられない?判断チャート

「自分のケースは住宅ローン控除を受け続けることができるの?それとも受けられないの?」

まずは自分が住宅ローン控除を受け続けることができるのか、それとも受けられないのかを判断するために、判断チャートでチェックしてみましょう。

次の判断チャートにYESまたはNOで答えてみてください。

いかがでしたでしょうか?

次の章からは、なぜこちらの判断結果になったのかという詳しい理由や、損しないためのポイントについて詳しく解説していきます。

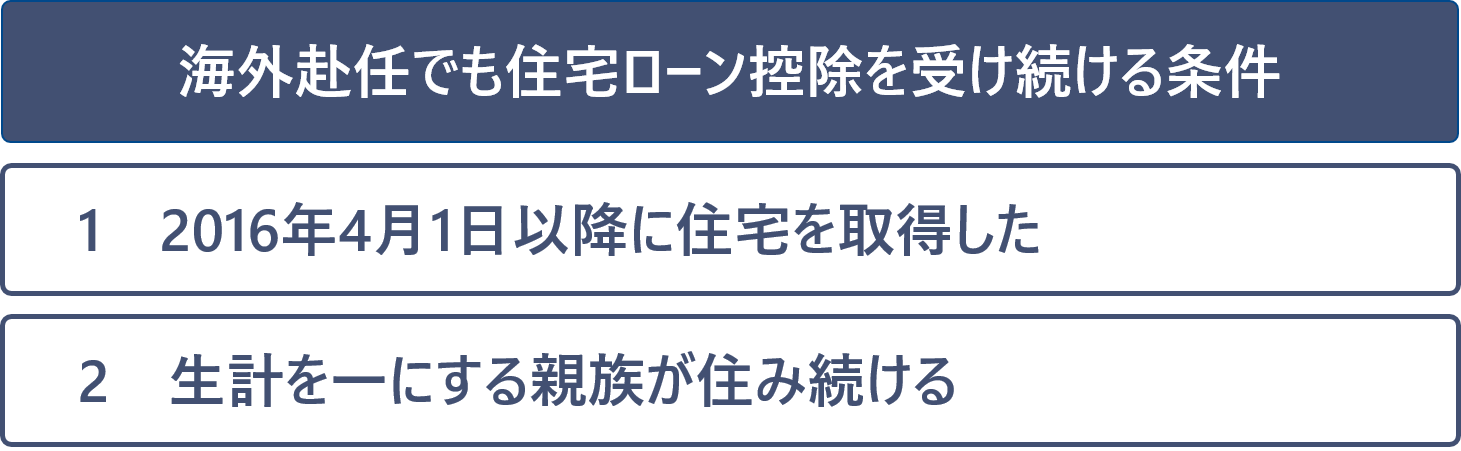

2.海外赴任でも単身赴任かつ2つの条件に当てはまれば住宅ローン控除を受けられる

海外赴任でも、次の2つの条件に両方当てはまるのであれば、住宅ローン控除を受け続けることができます。

海外赴任でも住宅ローン控除を受け続けることができる2つの条件は、次の通りです。

それぞれ詳しくみていきましょう。

2-1.【条件1】2016年4月1日以降に住宅を取得した

海外赴任でも住宅ローン控除を受け続けることができる条件のひとつめが、「2016年4月1日以降に住宅を取得した」ということです。

以前は海外赴任の場合は単身赴任でも住宅ローン控除の対象外となっていました。

しかし、平成28年税制改正により、2016年4月1日(平成28年4月1日)以降に取得した住宅であれば、単身赴任の場合は、住宅ローン控除を受けられるようになりました。

| 住宅を取得した日はいつ? |

|---|

| 住宅を取得した日とは、住宅の引き渡しを受けた日のことを指します。 具体的には、鍵の受け渡しがあった日が該当するとされています。 |

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

2-2.【条件2】生計を一にする親族が住み続ける

海外赴任でも住宅ローン控除を受け続けることができる条件のふたつめは、持ち家に「生計を一にする親族が住み続ける」ことです。

| 生計を一にする親族とは? |

|---|

| 同じ家に暮らしている「親族」で、「生活費を共有している」こと |

「親族」には、通常下記の人が該当します。

- 夫(妻)

- 子供

- 父

- 母

- 兄弟

- 祖父(祖母) など

※「親族」の範囲は厚生労働省「親族の範囲について」を参照ください。

また、同じ家に暮らしており、光熱費などを同じ財布から出しているのであれば、基本的に生計を一にすると認められます。

しかし、二世帯住宅で光熱費の契約は別、食費などもそれぞれ支払っている場合は、生計は別ということになります。

また、一緒に暮らしていなくても生活費を負担している場合、例えば仕送りで暮らす一人暮らしの子どもや、県外に暮らす両親に仕送りをしている場合は、生計を一にしていると認められます。

注意したいのが、入籍していないパートナー、内縁関係の場合です。

例え生活費をお互い出し合い生活していても、内縁関係の場合は親族ではないため、住宅ローン控除の対象外となります。

不安な場合は、お住まいの地域の税務署に問い合わせるのがよいでしょう。

参考:

国税庁「〔同一生計配偶者等(第33号から第33号の4まで関係)〕」

国税庁「No.1234 転勤と住宅借入金等特別控除等」

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

3.海外赴任で家族全員で引っ越しすれば住宅ローン控除は受けられない

海外赴任で、一緒に暮らす家族全員で引っ越しをする場合は、住宅ローン控除を受けることはできません。

国内での転勤と同じく、持ち家に一緒に暮らす家族全員で引っ越しする場合は、住宅ローン控除の対象外となります。

一人暮らしの場合も同様に、持ち家に暮らす家族がいませんから、住宅ローン控除は受けられません。

ただし、帰国して持ち家で再び暮らせるようになった時、住宅ローン控除の残存期間中であれば、控除を再開することができます。

しかし、住宅ローン控除を再開するには、赴任前に必ず手続きを行っておかなくてはなりません。

詳しい内容や手続きについては、次の章で紹介しますのでそちらを参考にしてください。

4.控除期間が残っていれば帰国後に住宅ローン控除を再適用できる

海外赴任で住宅ローン控除が受けられなくなったとしても、帰国しもう一度持ち家に住めるようになった時、住宅ローン控除期間に残りがあれば、再び住宅ローン格子所を受けることができます。

ただし、受けられない期間があったとしても期間が延長されることはありません。

あくまで残り期間だけ控除が受けられます。

控除開始時期は「持ち家を空き家にしていた場合」と「持ち家を賃貸に出していた場合」で異なるので残存期間には注意が必要です。

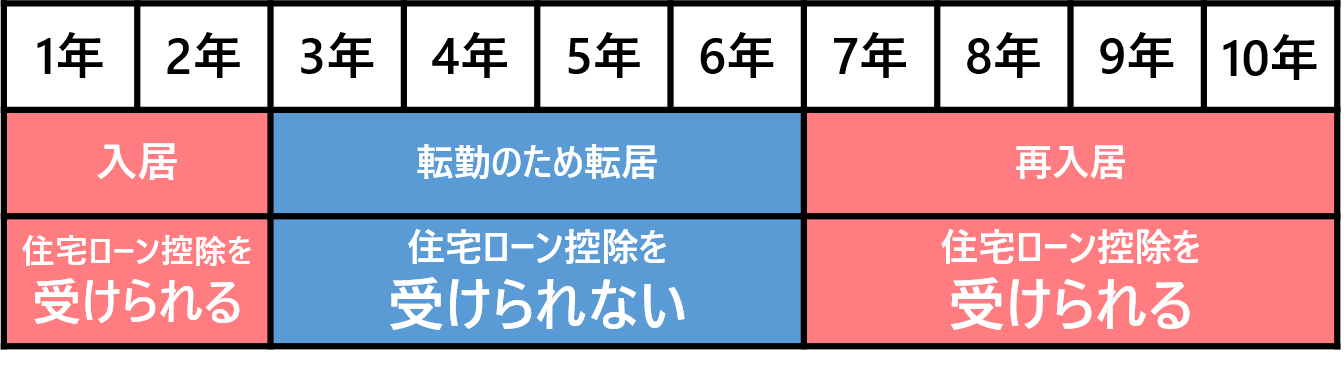

4-1.持ち家を空き家にしていた場合はその年から控除が受けられる

持ち家を空き家にしていた場合は、再び持ち家に住み始めた年から控除が受けられます。

例えば住宅を取得して3年目に家族全員で転勤のため海外に転居したとします。

4年間海外赴任しており、7年目に帰国し、持ち家に再入居しました。

この場合、3年目から6年目までは控除が受けられませんが、7年目から10年目までは控除を再開し、受けられるようになるのです。

7年目の1月1日から12月31日までの間に持ち家に戻って暮らし始めれば大丈夫です。

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

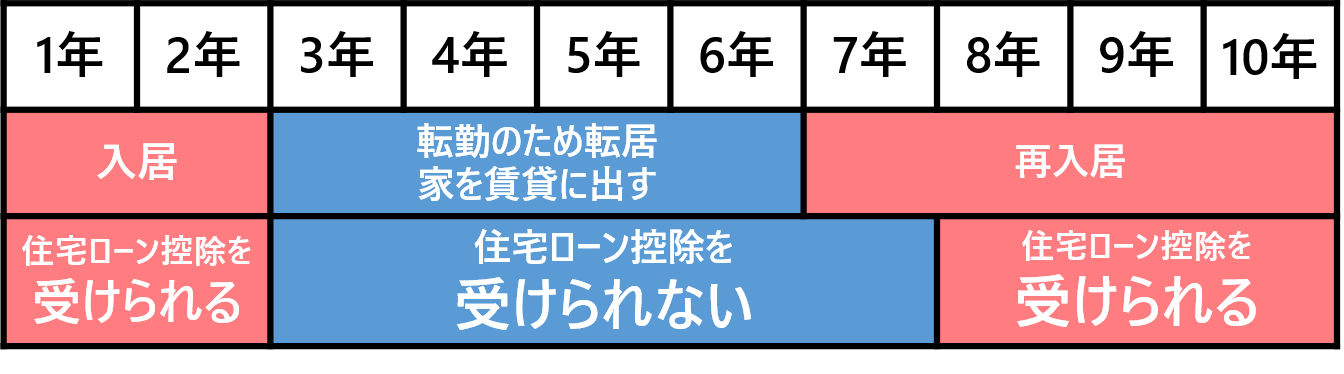

4-2.持ち家を賃貸に出していた場合は翌年から控除が受けられる

持ち家を賃貸に出していた場合は、再入居した翌年から住宅ローン控除が受けられます。

先ほどと同様、住宅を取得して3年目に家族全員で転勤のため海外に転居したとします。

4年間海外赴任しており、7年目に帰国し、持ち家に再入居しました。

空き家にしていた場合は7年目から住宅ローン控除が受けられますが、持ち家を賃貸に出していた場合は、翌年である8年目からが控除の対象となります。

1年控除再開の時期が変わることで、住宅ローン控除の残存期間への影響が変わりますから、賃貸に出す場合は注意しておきましょう。

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

4-3.補足:再入居は家族だけでも住宅ローン控除が再開できる

控除対象者は単身赴任をし、家族だけ帰国して持ち家に再び住み始める場合でも、住宅ローン控除を再開することができます。

ただし、家族だけ住んで住宅ローン控除が再開できるのは、「2016年4月1日以降に住宅を取得した」場合に限られます。

子どもの進学などの関係で、家族だけ先に持ち家に戻ることを検討する場合は、住宅ローン控除の残存期間についても考慮するとよいでしょう。

参考:国税庁「No.1234 転勤と住宅借入金等特別控除等」

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

5.帰国後に住宅ローン控除を再適用するための手続き

帰国後に住宅ローン控除の残存期間があったとしても、海外赴任する前に必要な手続きを行っていなければ、控除を再適用することはできません。

海外赴任する前に行っておくべき手続きは次の通りです。

それぞれ詳しくみていきましょう。

5-1.【出国前】住宅の所在地の所轄税務署に書類を提出する

海外赴任から戻ってきた時に住宅ローン控除を再適用するためには、まず出国前に持ち家のある所在地の所轄税務署に必要書類を提出します。

| 転勤前に税務署に提出する書類 |

|---|

※税務署長から交付を受けている場合に限ります。 |

「転任の命令等により居住しないこととなる旨の届出書」は、持ち家から引っ越すのは自己都合ではなく、会社から転勤を命じられたというやむを得ない事情であることを示す届出書です。

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書兼給与所得者の(特定増改築等)住宅借入金等特別控除申告書」は、税務署から交付されている場合に限り、未詳分を返却します。

交付されていない場合は、「転任の命令等により居住しないこととなる旨の届出書」だけで大丈夫です。

「転任の命令等により居住しないこととなる旨の届出書」は税務署が提供しているe-Taxソフトで作成して提出することができます。

e-taxソフトがない場合はパソコンなどで作成したものを郵送、または税務署に持参して提出することができます。

こちらのPDF(転任の命令等により居住しないこととなる旨の届出書(PDF/143KB))を利用して作成してもよいでしょう。

詳しくは国税庁「A1-42 転任の命令等により居住しないこととなる旨の届出手続」を参考にしてください。

参考:

国税庁「No.1234 転勤と住宅借入金等特別控除等」

国税庁「A1-42 転任の命令等により居住しないこととなる旨の届出手続」

5-2.【帰国後】再度居住する年の確定申告で住宅借入金等特別控除の申請を行う

海外赴任から持ち家に戻ってきて、住宅ローン控除を再適用する時は、その年の確定申告で申請を行います。

確定申告で次の必要書類を提出すれば、再適用が可能です。

| 転勤後に確定申告で税務署に提出する書類 |

|---|

|

必要書類や手続きは、最初に住宅を取得し、住宅ローン控除を受けるために行った手続きと同じです。

一度確定申告をすれば、翌年からは年末調整で手続き出来ます。

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

6.海外赴任中の住宅ローンの負担を減らすには賃貸や売却もおすすめ

海外赴任中、住宅ローン控除が受けられず増える住居費用の負担を減らすための選択肢としてあげられるのが、持ち家売却や賃貸に出すの2パターンです。

持ち家を持っていたとしても、誰も住まないのであれば活用できているとはいえません。

特に海外赴任で任期がはっきり決まっていない場合、いつ戻れるのかもわからず、ただ住宅ローンを支払い続けるだけになってしまう可能性もありますよね。

住宅ローンの支払いだけではなく、海外での居住費や生活費もかかってくるのに加えて、今まで節税できていた税金も増える可能性が高いからこそ、ご自宅を有効活用すべきです。

それを解消するのにおすすめなのが、持ち家を売却して資金化したり、賃貸に出して家賃収入を得ることです。

メリット | デメリット | |

賃貸 (リロケーション含む) |

|

|

売却 |

|

|

海外赴任中のご自宅を賃貸・売却のどちらを選んだ場合でも、そのまま誰も住まずに放置してしまうより圧倒的に有効活用できます。

たとえ誰も住んでいない自宅だとしても、放置している間も住宅ローンの返済は発生します。

「きっと数年で帰国するだろうし、自宅もそのままでも大丈夫なはず…」

「とりあえず、海外に渡ってから考えよう。売りたくなった売れば良いよね…」

このように迷っている間にも、住宅ローンの返済は続いていき、賃貸に出すタイミングや売却タイミングを見極めることも難しくなってしまいます。

気づいたら、住宅ローン控除も受けれず、住宅ローンの返済だけ続いている物件を放置している状況になるかもしれません。

海外赴任で持ち家を売却するか、それとも賃貸に出すのか迷った場合は、「マンションは貸すか売るかどっち?判断基準と収益計算例を解説」の記事も参考にしてください。

とはいっても、ご自身で海外赴任中のご自宅の売却もしくは、賃貸物件にするかの決断をするのは難しいですよね。

そのような時は、お一人で悩まずに、多方面から物件管理を請け負っている管理会社の活用も検討してみましょう。

7.海外赴任で持ち家を売却するか賃貸に出すのか迷ったらルーム・スタイルにぜひご相談ください!

海外赴任のため住めなくなった持ち家を売却するか、それとも賃貸に出すのか迷ったら、ぜひ一度私たちルーム・スタイルにご相談ください!

ルーム・スタイルでは、不動産の売却、賃貸に出した場合の賃貸管理、どちらも徹底サポートしております。

- マンション、戸建て、1棟から1部屋だけでもOK!どんな物件でもご依頼可能

- 国内代理人や納税管理人の対応も可能なので、海外赴任中の確定申告も丸投げOK

- 賃貸管理から不動産売却まで、一気通貫でオーナー様をトータルサポート

私たちの強みについて、具体的にご紹介していきます。

7-1.マンション、戸建て、1棟から1部屋だけでもOK!どんな物件でもご依頼可能

私たち、ルーム・スタイルでは、マンション、戸建て、一等タイプ、一部屋など、マンションの1部屋から1棟まるごとまで、どの物件でも幅広くサポート可能です。

ご自宅がマンション1部屋の場合でも、戸建ての場合でも、どちらでも対応できますのでご安心ください。

賃貸管理はもちろんのこと、万が一の時に備えた売却対応も可能です。

7-2.国内代理人や納税管理人の対応も可能なので、海外赴任中の確定申告も丸投げOK

ルーム・スタイルでは、海外赴任中のオーナー様にかわり、私たちが国内代理人や納税管理人としての対応も可能です。

海外赴任に出ている間でも、不動産を国内に所有している限りは、固定資産税や家賃収入に対する確定申告が必要になります。

しかし、海外からは日本に納税ができないため、税金関係の手続きや申請を代わりに行う代理人や管理人が必要なのです。

国内代理人とは |

|

納税管理人とは |

|

確定申告や契約事項等のやり取りを代行する国内代理人や納税管理人は、信頼できる人に任せるのが鉄則ですが、なかなか「誰かに税務関係や契約関係を任せる」というのが難しいのも現実ではないでしょうか。

しかし、私たちルーム・スタイルであれば、賃貸管理業務の一環として誠実に対応できますので、安心してください。

賃貸管理のプロフェッショナルであるルーム・スタイルだけでなく、弁護士や行政書士などとの連携もとっているので、海外赴任中に対応できない確定申告や契約手続き関係も、全力でオールサポートいたします。

7-3.賃貸管理から不動産売却まで、一気通貫でオーナー様をトータルサポート

オーナー様のなかには、賃貸と売却どちらを選ぶべきか判断できないという方も少なくありません。

とくに長年の思いがこもった物件に対して、ご自身で大きな決断ができないという人もいでしょう。

そんな時こそ、実際に海外赴任中のオーナー様の物件サポートを長年にわたり行ってきたルーム・スタイルにご相談ください。

私たちは、賃貸管理だけではなく、不動産売却の実績も豊富にあり、一気通貫であなたの不動産管理をトータルサポートいたします。

「賃貸と売却、どちらにすべきか決められずに、時間ばかりが経ってしまう」

そんな時は、あなたの物件の状態や環境など、市場調査を行なったうえで「売却時のプラン」と「賃貸時のプラン」の両方を提案させていただきます。

- 売却時の査定価格目安

- 賃貸時に推定される収益

- 賃貸時の住宅ローン返済目安

などを、専門家の立場から、最適なプランをご提案させていただきますので、どちらを選ぶべきなのか一緒に考えていきましょう。

まずは、お気軽にルーム・スタイルにご相談ください。

8.海外赴任時の住宅ローン控除についてのQ&A

海外赴任中の住宅ローン控除について、気になることをQ&A形式でまとめました。

ぜひ参考にしてください。

7-1.海外赴任から先に家族だけ帰国する場合、残存期間があれば住宅ローン控除は受けられる?

Q.「家族全員で海外赴任をしています。上の子どもが高校受験を控えているため、妻と子どもだけ先に帰国し、持ち家に住むことにしました。住宅ローンの控除期間はあと2年残っています。住宅ローン控除は再開できますか?」

A.2016年4月1日以降に取得した住宅であれば、住宅ローン控除は再開できます。

住宅ローン控除を再開する場合、控除対象者ではなく、その家族が再度住む場合でも控除が可能です。

ただし、海外に単身赴任の場合、住居の取得が2016年4月1日よりも前の場合は対象外となってしまいますので注意しましょう。

7-2.海外赴任中、帰国した家族が住む家を購入した。自分は単身赴任のまま、妻と子どもが住む場合、住宅ローン控除は受けられる?

Q.「海外赴任の辞令が出たため、現在家族全員で台湾で暮らしています。子供の就学に合わせ、妻と子供は先に帰国することにしました。自分が帰国できるのは1年以上先になりますが、家賃がもったいないと思い、家族が先に暮らすためのマンション購入を検討しています。自分が住むのは1年以上先ですが、住宅ローン控除は受けられますか?」

A.住宅取得から6ヶ月以内に家族が住み始めれば、住宅ローン控除は受けられます。

住宅ローン控除を受けるには、住宅取得から6ヶ月以内に住み始めることが必須です。

ただし、海外赴任中、自分が住めなくても家族が取得から6ヶ月以内に住み始めれば条件を満たし、住宅ローン控除を受けることができるのです。

家族が住み始める時期が取得より6ヶ月以上先の場合は、住宅ローン控除の対象から外れてしまいますので、購入と家族の帰国はなるべく合わせましょう。

7-3.新築マンションを購入したが、完成前に海外赴任することになった。一度も住んでいないが、帰国後は住むつもりがある。住宅ローン控除期間中なら帰国後に住宅ローン控除は受けられる?

Q.「新築マンションを建築中に購入しました。しかし完成前に海外赴任が決まり、一度も住めないまま海外に行くことになってしまいました。赴任期間は3年の予定で、帰国後は購入したマンションに住むつもりです。住宅ローン控除期間は残り7年あるはずなので、帰国後は住宅ローン控除を受けられますか?」

A.帰国後に住宅ローン控除を受けることはできません。

住宅ローン控除を受けるには、住宅取得から6ヶ月以内に自分または家族が住み始めなくてはなりません。

完成前に海外赴任してしまうと、6ヶ月以内に住み始めることができないため、購入したマンションの住宅ローンは控除の対象外となってしまいます。

最初から対象となる物件では無いため、住宅ローン控除期間中に帰国しても、控除を受けることができません。

住宅ローン控除が受けられないことを前提として、マンションの資産運用を検討してください。

7-4.内縁の配偶者と持ち家に暮らしているが、海外赴任することになった。内縁の妻は持ち家に住み続けるので住宅ローン控除を受け続けることはできる?

Q.「婚姻届けは出さず、内縁関係の配偶者と持ち家に暮らしています。海外赴任の辞令が出て、配偶者は仕事があるため、自分ひとり単身赴任で海外に行くことにしました。内縁関係の配偶者は、このまま持ち家に住み続けるため、住宅ローン控除を受け続けることはできますか?」

A.住宅ローン控除を受け続けることはできません。

住宅ローン控除は、「配偶者、扶養親族その他生計を一にする親族」が住み続ける場合に限り、住宅ローン控除を受け続けることができるとされています。

内縁関係の間柄は親族ではないため、生計を一にしていても、住宅ローン控除の対象外となってしまうのです。

住宅ローン控除を受ける対象となる、ならないについては次の表も参考にしてください。

| 生計を一にしている親族と認められる場合と認められない場合 | |

|---|---|

| 具体例 | 該当するかどうか |

| 生活費を共にしている夫婦と子ども | 〇 |

| 共働きで生活費を出し合う夫婦 | 〇 |

| 成人した子供が親や祖父母を養っている | 〇 |

| 県外の寮で暮らす子供に仕送りをしている | 〇 |

| 県外のアパートに暮らす親に仕送りをしている | 〇 |

| 二世帯住宅で生活費は完全に別の親 | × |

| 成人した子供が独立して一人暮らししている | × |

| 別居の親で年金や自分で働いた給与で暮らしている | × |

| 事実婚で籍は入っていない | × |

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

8.まとめ

海外赴任をした時の、住宅ローン控除について解説しました。

海外赴任をするとき、住宅ローン控除を受け続けることができるか、できないかは次の判断チャートでわかります。

一人暮らしの場合や、家族全員で海外に引っ越す場合は住宅ローン控除は受けられません。

単身赴任で家族が持ち家に住み続ける場合は、2016年4月1日以降に取得した住宅であれば、住宅ローン控除を受け続けることができます。

また海外赴任前に必要な手続きを税務署で行っておけば、帰国して持ち家に再度住んだ時、住宅ローン控除期間が残っていれば住宅ローン控除を再度受けることが可能です。

海外赴任前には必ず手続きを行い、損をせず、受けられる控除を最大限活用しましょう。

弊社では、海外赴任に伴う持ち家の扱いや住宅ローン控除の対応にお悩みの方へ、状況に応じたサポートを行っております。【ご相談はこちら】

コメント