「アパート経営にかかる経費って、どれくらいなのだろう?」この疑問は、とくに初めて大家業に取り組むオーナーが抱える、重要な課題です。

結論からお答えすると、一般的に《経費率は15〜20%が目安》とされています。しかし、具体的な金額は、多くの要因に左右されます。

この記事ではまず、“開業資金” および “維持費用” の2つの観点から、経費の具体的な項目を解説します。

そのうえで、節税対策として「経費として落とせるか・落とせないか」の基準や、アパート経営の経費を考えるうえでの重要ポイントもお伝えしていきます。

アパート経営のリアルな実務ヒントとして、ぜひ最後までご覧ください。

経費の見直しや節税対策についてお悩みのオーナー様は、物件状況に応じた最適なご提案をいたします。お気軽にご相談ください。

目次

- 1. アパート経営にかかる経費と金額目安

- 1-1. 開業資金(初期投資)

- 1-2. 維持費用(ランニングコスト)

- 2. アパート経営の経費率と重要性

- 2-1. 経費率の目安は15〜20%程度

- 2-2. 経費率が高すぎる場合に見直すべきこと

- 2-3. 適切な投資判断も必要

- 2-4. 必要経費の計上で節税対策

- 3. アパート経営の経費で落とせる・落とせないの基準

- 3-1. 主要な費用のリスト

- 3-2. 税金は固定資産税や事業税が経費として認められる

- 3-3. 建物の建築費用や購入代金は減価償却する

- 3-4. 修理改良の支出も一部は減価償却となる

- 3-5. 土地代は経費算入も減価償却もできない

- 3-6. ローン返済は金利分のみ経費になる

- 3-7. 判断に迷ったときの基準

- 4. アパート経営の経費に関する悩みは賃貸管理のプロに相談

- 5. まとめ

1. アパート経営にかかる経費と金額目安

まず、アパート経営にかかる経費はどれくらいなのか、「開業資金」と「維持費用」に分けて、見ていきましょう。

1-1. 開業資金(初期投資)

アパート経営は、初期費用が大きな事業です。

たとえば、中小機構のサイトでは、「所有している土地にアパートやマンションを建築する場合」として、《合計:約6,000万〜1億円》の一例が紹介されています(下表)。

【開業資金(土地所有の場合)】

| 現況測量費 | 約20万〜30万円 |

|---|---|

| 地盤調査費 ※1 | 約30万〜50万円 |

| 設計費 ※2 | 約150万〜450万円 |

| 水道分担金 ※3 | 約100万円 |

| 建築費 (2階建/80坪) | 約5,600万〜9,600万円 |

| 不動産取得税 | 約168万〜288万円 |

| 登記費用 | 約50万円 |

| 印紙税 | 約6万円 |

| 保険料(10年) | 約50万円 |

| 不動産仲介会社手数料(家賃1か月分) | 約5万〜10万円 |

| 不動産管理会社手数料(家賃の5%分) | 約2万〜4万円 |

| 合計 | 約6,000万〜1億円 |

※1 地盤調査費:杭工事が必要な場合、支持地盤の深さを図るための費用。1ポイント当りの金額。

※2 設計費:ハウスメーカーの場合、建設費は設計費込みの値段になっていることが多い。

※3 水道分担金:水道を引き込む時に自治体に支払う費用。地方によって必要な自治体と不要な自治体がある。

出典:J-Net21「アパート・マンション経営」

数千万円以上の初期投資が必要となり、多くの方は、初期費用の20〜30%程度を自己資金で準備します。残りの70〜80%は、不動産投資ローンを組んで、金融機関から資金調達するのが一般的です。

1-2. 維持費用(ランニングコスト)

アパート経営の維持費用としては、まず「不動産を所有すると出ていくお金」として、以下があります。

- 固定資産税・都市計画税

- ローン返済費(ローンを組んでいる場合)

次に、「賃貸すると必要となるお金」として、以下が挙げられます。

- 管理委託費:賃貸管理会社に「入居者管理」や「建物管理」を委託する場合に必要となるお金です。管理を委託せずに、オーナーが自主管理する場合は不要となります。

- 修繕費:室内の設備故障などのメンテナンス費用、入居者退去時の補修費用・クリーニング費用、建物全体の修繕費用などが該当します。

- 仲介手数料:入居者募集を不動産会社に依頼する場合、借主との契約時に月額賃料の0.5ヶ月分+消費税の範囲内で仲介手数料が必要となります。

- その他諸経費:損害保険料、交通費や通信費など、その他にも費用が必要となる場合があります。

具体的な金額は状況によって異なりますが、参考までに、国土交通省の資料内で収支シミュレーションに利用されている数値をご紹介します。

| 管理委託費 | 満室時賃料収入の5% |

|---|---|

| 保険料 | 木造は建物建設費の 0.2%相当、 RC 造は建物建設費の0.1%相当 |

| 原状回復費用 | 入居期間に応じて各戸2年又は4年に1度、 家賃1ヶ月分を計上 |

| 修繕費 | 「長期修繕計画案作成マニュアル(改訂版)」に準じて設定 |

| 借入金返済 | ・借入金は建物建設費に対して自己資本比率30%を下回らない額 ・借入金利 3.0%、 返済期間 20 年間、 返済方法は元利均等方式 |

| 公租公課 | 固定資産税(税率1.4%)、都市計画税(税率0.3%)、所得税(税引前利益に対して税率33%)と設定 |

出典:国土交通省「賃貸住宅の計画的な維持管理及び性能向上の推進について」をもとに作成

経費の見直しや節税対策についてお悩みのオーナー様は、物件状況に応じた最適なご提案をいたします。お気軽にご相談ください。

2. アパート経営の経費率と重要性

ご自身が経営するアパートの経費率について、高いのか・低いのかを判断する目安として、「経費率」があります。

- 経費率:年間経費 ÷ 年間家賃収入 × 100

アパート経営における経費率は、収益性を左右する重要な要素です。以下で詳しく掘り下げていきましょう。

2-1. 経費率の目安は15〜20%程度

アパート経営では、《経費率:15〜20%》程度が目安とされます。

たとえば、年間家賃収入が1,000万円であれば、経費金額150万円〜200万円が適正範囲ということです。

注意点として、「経費率は、低ければ低いほうがいい」と思われがちですが、かならずしもそうとはいえません。

- 高すぎる経費率のリスク:経費率が高すぎると、収益性が損なわれます。

- 低すぎる経費率のリスク:経費率が低すぎると、必要な投資が行われていない可能性があります。

経費率を適正範囲内に保つことは、安定したキャッシュフローを確保し、長期的な経営の成功につなげるために重要です。

2-2. 経費率が高すぎる場合に見直すべきこと

経費率が高すぎる場合、その原因は次のどちらか(または両方)です。

- 支出の無駄がある

- 十分な収入を確保できていない

早急に「支出」と「収入」の内容を精査し、集中点検を実施しましょう。

アパート経営で生じる収入と支出には、以下の項目があります。

| 収入 | 支出 |

| 家賃収入 | 定期的に発生する支出 |

| 家賃額 | ローン返済費 |

| 共益費/管理費 | 管理委託料 |

| 駐車場賃料 | 保険料 |

| 水道光熱費 | |

| 家賃以外の収入 | 必要に応じて発生する支出 |

| 礼金 | 建物修繕費 |

| 更新料 | 仲介手数料 |

| その他(自動販売機や太陽光発電機など) | 広告料(入居者募集費) |

| 立ち退き料/解体費用 |

重点的に確認したいポイントを、以下に挙げます。

- 固定費(管理委託料・保険料・水道光熱費など)を削減できる余地はないか?

- 仲介手数料や広告料の値引き交渉ができないか?

- 計画的な建物修繕によりトータルコストを下げられないか?

- 空室率はどうなっているか?空室率を下げられないか?

- 新規入居者の家賃の値下げ交渉に応じすぎていないか?

- 新規募集分から家賃の値上げをできる余地はあるか?

- 家賃以外の収入を増やせないか?(自販機設置など)

2-3. 適切な投資判断も必要

一方、経費率が低すぎる場合には、

「必要なメンテナンスや投資が滞ることなく、適切に行われているのか?」という点を、十分に確認する必要があります。

短期的には収益性が高いように見えても、「長期にわたって利益を確保するために必要なアクション」を怠っての低い経費率は、本末転倒です。

アパート経営の健全性を維持して、持続的な成長と資産価値の向上を実現する必要経費は、削減すべきではありません。

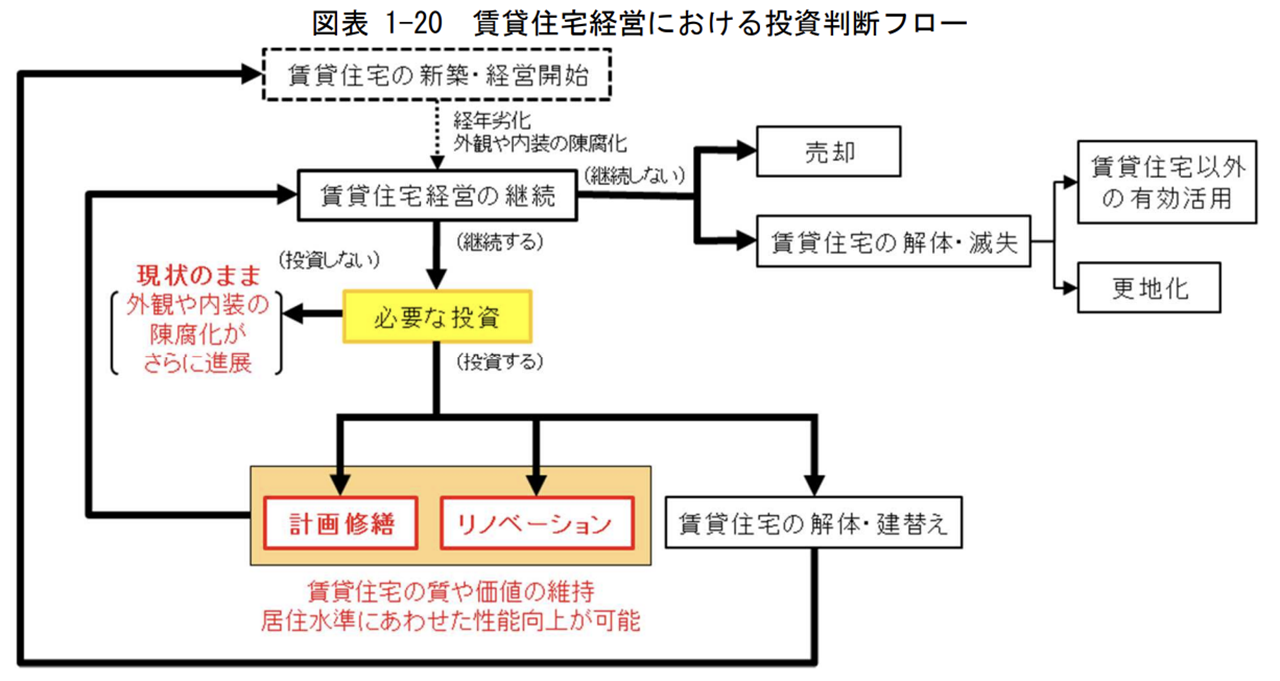

【参考:賃貸住宅経営における投資判断フロー】

出典:国土交通省「賃貸住宅の計画的な維持管理及び性能向上の推進について」

アパートの質や価値を維持するために必要な投資は、的確な意思決定で実行していく必要があります。

本質を見ずに、表面的な経費削減だけを追求しないよう、あらためて注意したいところです。

2-4. 必要経費の計上で節税対策

必要な投資を行い、経費をきちんと計上することは、節税対策にもつながります。

必要経費を削減して手元にキャッシュ(現金)を残しても、結局のところ、納税額が増えてしまいます。

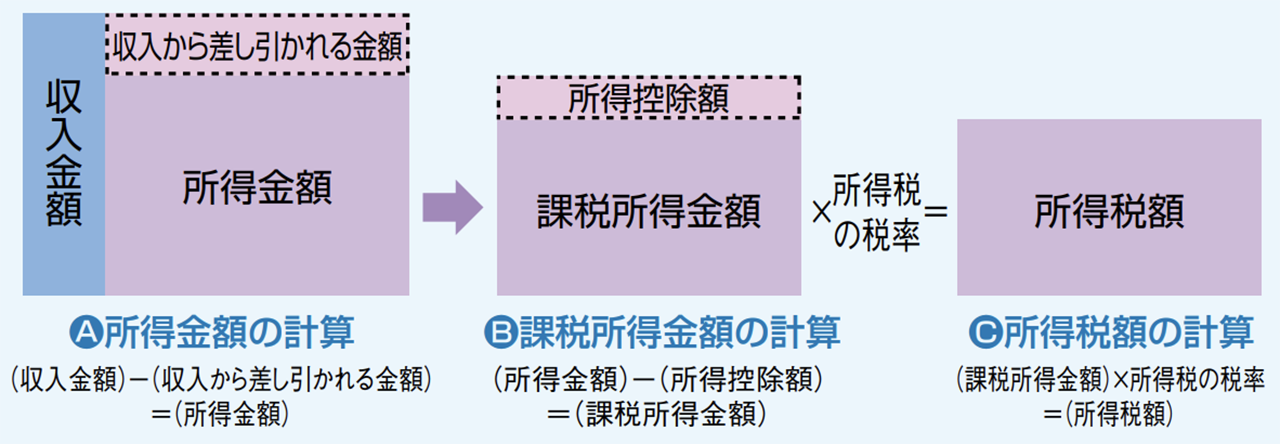

アパート経営に必要な投資を行った場合、その費用は確定申告の際に必要経費として、収入金額から差し引き税負担を軽減できます。

【参考:所得税額の計算】

“具体的にどのような費用を必要経費に算入できるのか” については、次のセクションに続きます。

経費の見直しや節税対策についてお悩みのオーナー様は、物件状況に応じた最適なご提案をいたします。お気軽にご相談ください。

3. アパート経営の経費で落とせる・落とせないの基準

アパート経営の経理に取り組んでいると、

「この費用は、経費で落とせる?落とせない?」と迷うシーンがあるのではないでしょうか。

以下では、何が落とせて何が落とせないのか、明確にしていきましょう。

3-1. 主要な費用のリスト

まずは全体像として、下表をご確認ください。

補足説明が必要な部分について、以下でポイント解説します。

3-2. 税金は固定資産税や事業税が経費として認められる

まず「税金(租税公課)」に関しては、アパートの土地建物にかかる固定資産税・都市計画税、事業税、消費税(税込経理の場合)を経費算入できます。

個人の所得税や住民税は、経費となりません。

なお、上表には記載されていませんが、アパート物件を購入した際にかかる不動産取得税・登録免許税・印紙税も、経費算入できます。

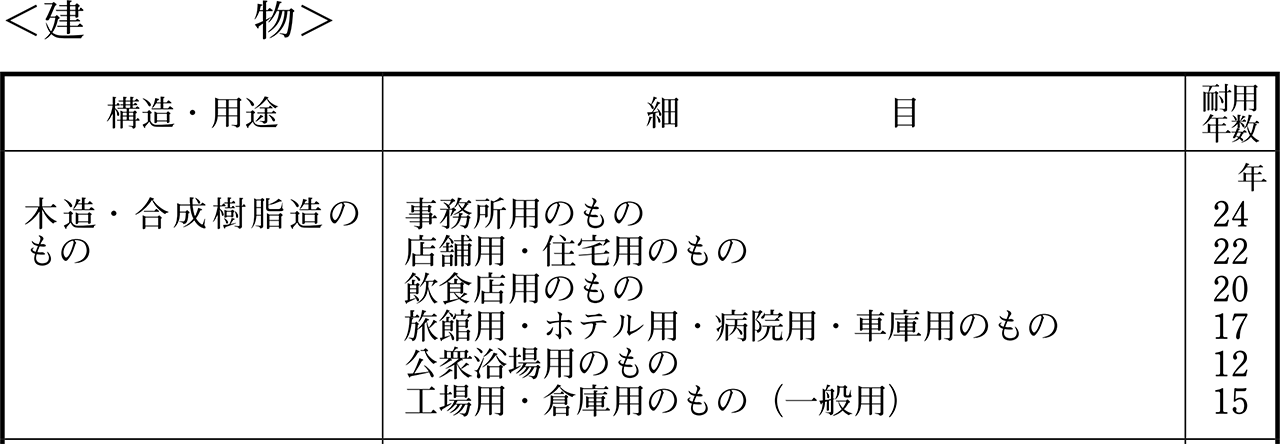

3-3. 建物の建築費用や購入代金は減価償却する

「減価償却」とは、その資産の使用可能期間(*1)の全期間にわたり、分割して必要経費として計上していくことです。建物の建築費用や購入代金は、減価償却の対象となります。

*1:使用可能期間は、財務省令の別表の「法定耐用年数」にて定められています。参考までに木造建物の耐用年数は、以下のとおりです。

たとえば、木造アパート建築費用5,500万円を、耐用年数22年間として減価償却する場合を考えてみましょう。

- 5,500万円 ÷ 22年間=250万円 / 年

上記の計算となり、減価償却費として毎年250万円を経費計上します。

※正確には、それぞれのケースごとに判断が必要ですので、管轄の税務署へご確認ください。

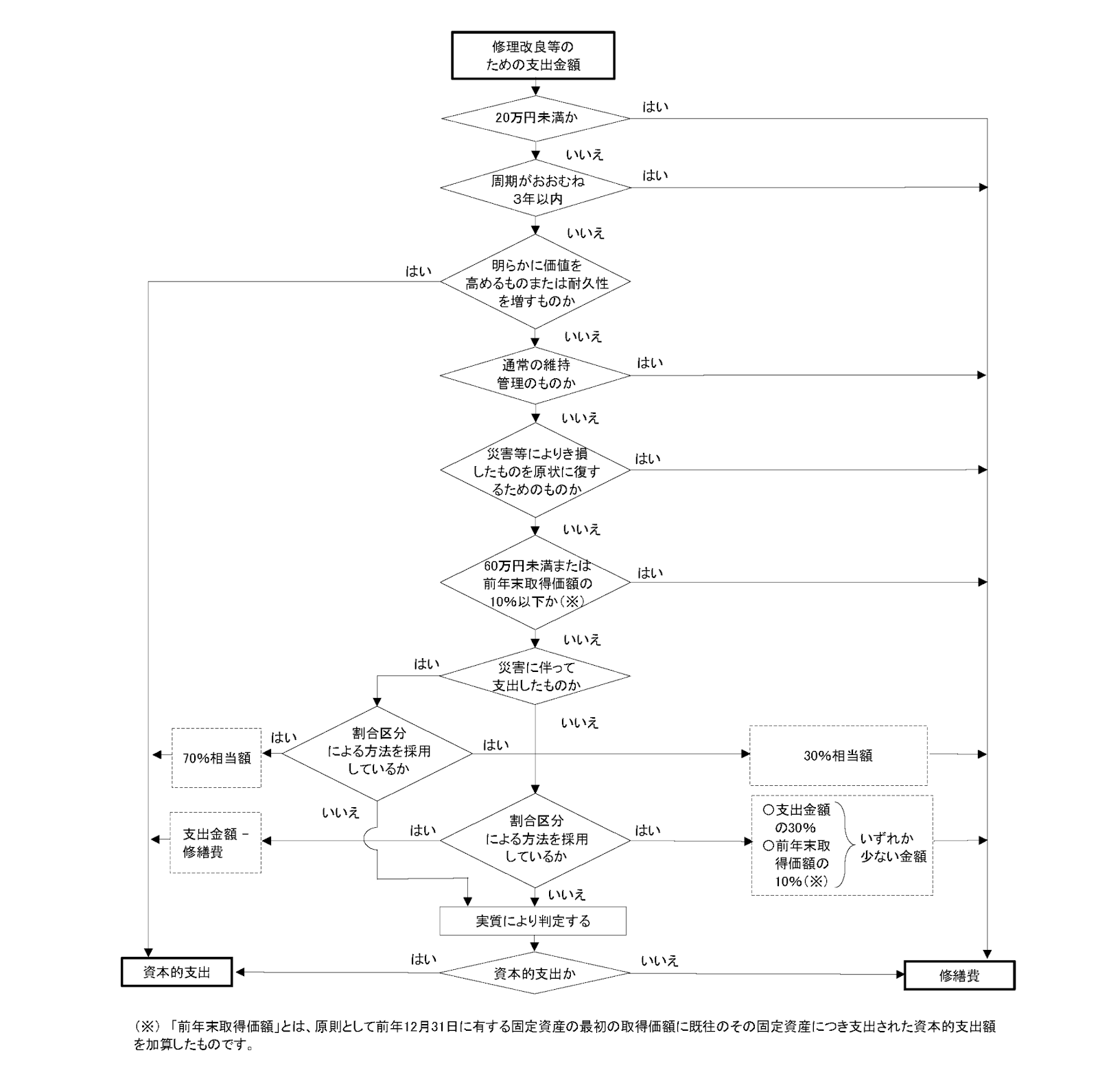

3-4. 修理改良の支出も一部は減価償却となる

減価償却での処理となるのは、開業資金(初期投資)としての建物の取得費用(建築費用や購入代金)だけではありません。

アパート経営の途中で生じる修理改良の支出も、一部は減価償却となります。

支出した当年度に、全額を修繕費として経費算入できないケースがあるため、注意が必要です。

修繕費については、設備の取り付け費用(物理的な変更)、畳からフローリングへの改造費用(用途の変更)、モルタル壁からタイルへの張り替え費用(耐久性の向上)などは「資本的支出」とされ、建物の取得費用に加えたうえで減価償却の対象となる。

出典:価値総合研究所「賃貸住宅の経営について」

修理改良のための支出を「修繕費」として経費算入できるか、それとも「資本的支出」として減価償却の対象となるか判断するためには、以下のフローチャートをご確認ください。

【修繕費と資本的支出の区分(フロー図)】

3-5. 土地代は経費算入も減価償却もできない

ここまで「建物」について話をしてきましたが、「土地の取得費用」に関しては、経費算入も減価償却もできません。

そもそもの前提として、アパートの土地や建物は、会計処理上の「資産」であり、経費ではありません。

しかしながら建物の場合、使用や経年により価値が「減価」し、やがて価値がなくなってしまいます。

そこで、毎年生じる価値の減少(減価)分を、費用として計上する会計処理が「減価償却」です(償却は“埋め合わす”という意味)。

建物の場合は “価値の減少(減価)分を、費用として計上する” というのがポイントです。土地は経年劣化しないため、減価しません。

たとえば、1,000万円の預金を使って1,000万円の土地を購入した場合、会計上は「1,000万円の資産の形態が、預金から土地に換わっただけ」であり、支出は生じていません。

このような背景から、土地代は経費算入も減価償却もできないことを、押さえておきましょう。

3-6. ローン返済は金利分のみ経費になる

アパートの開業資金をローンを組んで調達した場合、ローン返済費の出費があります。このうち、必要経費として認められるのは金利分のみです。

- 必要経費として認められる:借入金利子(土地・建物購入の借入金金利、事業開始後に支払った部分)

- 必要経費として認められない:借入金の元本返済部分

たとえば、毎月のローン返済額が30万円で、そのうち金利分が1万円であれば、1万円を経費算入できます。

3-7. 判断に迷ったときの基準

上記で取り上げたほかに、以下も経費算入が可能な支出です。

- 管理委託費

- 入居者募集のための広告宣伝費

- 税理士・弁護士への報酬

- 共用部分の水道光熱費

- 損害保険料(掛け捨てのもので、その年分のみ)

- 立退料 (賃貸住宅を建て替える場合の立退料や取り壊し費用)

- その他雑費 (掃除、消耗品代など)

「経費で落とせるのか・落とせないのか」の判断に迷ったときには、次の3つのポイントを確認してみてください。

- 事業に関連するか:経費とは、事業を行うために必要な支出を指します。したがって、事業に関連しない支出は経費として計上できません。経費として計上するためには、まずその支出が大家業に関連している必要があります。

- 支出の金額が合理的か:経費として認められるためには、支出の金額が合理的である必要があります。市場価格や通常の取引条件から大きく逸脱した金額では、経費と認められない可能性があります。

- 証明できる根拠資料があるか:費用を必要経費として計上するには、領収書やレシートなど、誰に・いくら支払ったのかを証明できる根拠資料が必要です。

ご自身では確信が持てない場合は、あいまいなまま処理せず、税務署や税理士などの専門家にご確認ください。

最寄りの相談窓口は、税についての相談窓口(国税庁)にて確認できます。

また、税理士をお探しの方は、税理士情報検索サイト(日本税理士会連合会)にて、全国の税理士および税理士法人を検索できます。

経費の見直しや節税対策についてお悩みのオーナー様は、物件状況に応じた最適なご提案をいたします。お気軽にご相談ください。

4. アパート経営の経費に関する悩みは賃貸管理のプロに相談

「経費率をもっと下げたいけれど、どうすればいいか?」

「家賃収入をアップさせるために、何をすればいいか、教えてほしい」

このようなお悩みを抱えているようでしたら、賃貸管理のプロにご相談ください。

弊社ルーム・スタイルは、高品質の管理業務をリーズナブルな管理委託費でご提供しています。

経費率を下げ、収入に大きな差を生む成果をお届けいたしますので、お気軽にご相談いただければ幸いです。

出典:貸したい方へ

詳しくは、オーナー様向け情報「貸したい方へ」 のページにて、ご確認ください。

5. まとめ

本記事では「アパート経営の経費」をテーマに解説しました。要点をまとめておきましょう。

アパート経営にかかる以下の経費や金額目安について、以下を解説しました。

- 開業資金(初期投資)、維持費用(ランニングコスト)が生じる

- 経費率の目安は15〜20%

- 高すぎる経費も低すぎる経費もリスクとなるため見直しが必要

- 必要経費の算入は節税対策となりキャッシュフローの健全化にも寄与する

アパート経営の経費で落とせる・落とせないの基準として、以下のポイントを解説しました。

- 税金は固定資産税や事業税が経費として認められる

- 建物の建築費用や購入代金は減価償却する

- 修理改良の支出も一部は減価償却となる

- 土地代は経費算入も減価償却もできない

- ローン返済は金利分のみ経費になる

経費に関する戦略は、アパート経営において非常に重要といえます。賃貸管理のプロにも相談しながら、持続的に価値を高め、収益を伸ばしていきましょう。

コメント