「不動産の賃貸収入があるけれど、インボイス制度が始まったことでどんな影響があるの?」

「分動産賃貸オーナーもインボイス制度を導入するべき?」

2023年10月からスタートしたインボイス制度ですが、その内容が複雑で「どうしたらいいの?何から始めたらいいの?」と不安に感じている方は少なくありません。

結論からお伝えすると、賃貸オーナーはケースによってインボイス制度導入の必要性が変わってくるので、事前にしっかりと考えて対応しなければいけません。

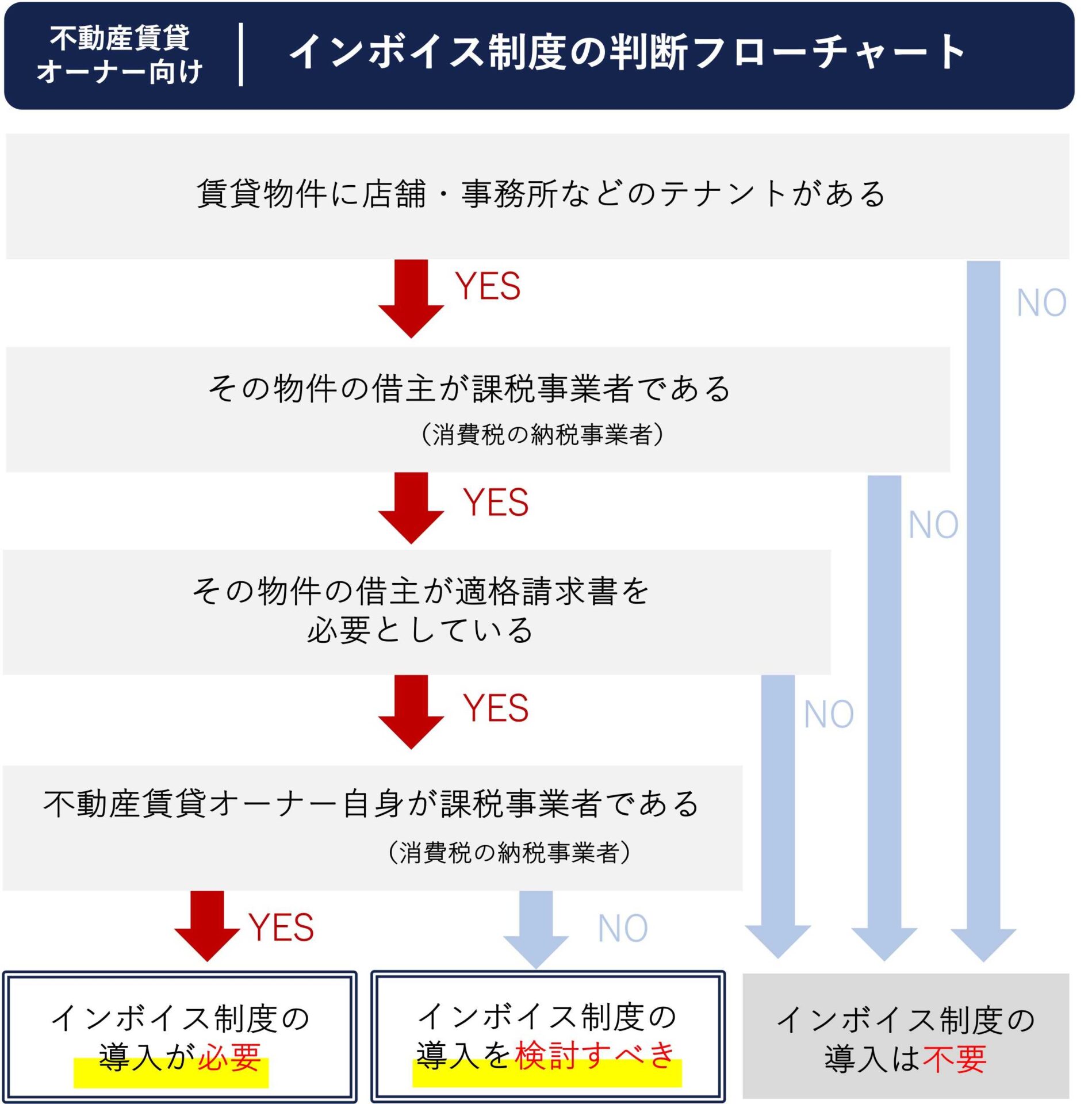

賃貸オーナーがインボイス制度を導入すべきかどうかは、下記のフローチャートで確認できます。

ご自身がインボイス制度の対象なのかが明確になったら、次はどのように対応をするのか理解しておきましょう。

インボイス制度を導入すると、少なからず税負担は増えてしまいますが、正しく対応しておけば余計な税負担を増やすこともありません。

そこで、この記事では不動産賃貸オーナーに関わるインボイス制度について、簡単に解説していきます。

この記事でわかること |

|

とくに、これから不動産賃貸業を拡大していきたいと考えているオーナーの場合は、早い段階でインボイス制度と向き合っておくべきです。

少しでもあなたが背負う税負担を適切な額にできるように、事前にしっかりとインボイス制度に関する知識を身につけていきましょう。

目次

- 1. インボイス制度が不動産賃貸オーナーに与える主な影響3つ

- 1-1. 【導入しない場合】適格請求書が発行できないので競争の際に不利になる

- 1-2. 【導入する場合】今までの仕入税額控除が使えなくなるので取引先を見直す必要がある

- 1-3. 【導入する場合】消費税を支払うことになり、今よりも利益が少なくなる可能性がある

- 2. インボイス制度に対して不動産賃貸オーナーがとるべき対応は2つ

- 2-1. インボイス制度を導入せず、必要に応じて賃料減額交渉などに対応する

- 2-2. インボイス制度を導入して、適格請求書を発行して毎年消費税を払う

- 3. 【フローチャート】不動産賃貸オーナー向けインボイス制度導入の判断基準4つ

- 3-1. インボイス制度の必要なし|個人向けの居住用アパートや戸建て物件

- 3-2. インボイス制度の必要なし|店舗や事務所であり、借主が免税事業者

- 3-3. インボイス制度が必要|店舗や事務所であり、借主が課税事業者

- 3-4. インボイス制度が必要|すでに年間1,000万円以上の課税売上高がある課税事業

- 4. 不動産賃貸オーナーがインボイス制度を導入するステップ

- 4-1. 適格請求書(インボイス)発行事業者登録をする

- 4-2. 登録番号が通知される

- 4-3. 登録番号を記載した請求書フォーマットを作る

- 4-4. 【請求書を発行しない場合】新たに契約書や通知書を用意する

- 5.不動産賃貸オーナー向けインボイス制度Q&A

- 5-1. Q. 駐車場賃料はすべて課税対象外になる?インボイス登録は必要?

- 5-2. Q.共同所有の不動産で賃料収入を得ている場合はどうなる?

- 5-3. Q. 社宅として貸し出している場合は、インボイスの対象になる?

- 6. まとめ

1. インボイス制度が不動産賃貸オーナーに与える主な影響3つ

2023年10月から導入されたインボイス制度が不動産の賃貸オーナーに与える主な影響は、以下の3つです。

- 【導入しない場合】適格請求書が発行できないので、競争の際に不利になる

- 【導入する場合】今までの仕入税額控除が使えなくなるので取引先を見直す必要があり

- 【導入する場合】消費税を支払うことになり、今よりも利益が少なくなる可能性がある

不動産賃貸オーナーにとって、インボイス制度導入は今後の税負担だけでなく集客力にも影響を与えます。

深く考えずにインボイス制度を導入する・導入しないを決めてしまうと、後々後悔する羽目になってしまうかもしれません。

インボイス制度導入で失敗しないためにも、事前にインボイス制度が不動産賃貸オーナーに及ぼす影響についてみていきましょう。

1-1. 【導入しない場合】適格請求書が発行できないので競争の際に不利になる

インボイス制度を導入しない場合、不動産賃貸オーナーは的確請求書を発行できません。

そのため、消費税負担が増えてしまうため、物件選びの段階で「選ばれづらく」不利になってしまいます。

借主側がインボイス制度を導入している場合、賃貸オーナーが適格請求書を発行できるかどうかで、借主の消費税負担が変わってくるのです。

不動産オーナーがインボイス制度を導入しない場合は、以下のようなイメージになります。

※消費税率10%と仮定して計算、税額はイメージです。

インボイス制度を導入しない免税事業者に支払った金額は、借主側では仕入税額控除ができません。

仕入税額控除が使えなくなってしまうと、物件の借主が支払う消費税額が増えてしまいます。

しかし、インボイス制度を導入していると、以下のようにそれぞれの税負担が変わります。

※消費税率10%と仮定して計算、税額はイメージです。

このように、不動産オーナーがインボイス制度を導入しているかどうかで、借主の税負担が変わります。

多くの借主が「少しでも支払う消費税を少なくしたい」と考えているため、賃貸物件を選ぶ際に適格請求書を発行してくれる賃貸オーナーかどうかが、ひとつの判断基準になってくるのです。

もしも借主が、同じ条件の物件で悩んでいる場合、消費税負担を抑えられる適格請求書を発行してくれる賃貸物件を選んでしまうかもしれません。

すでに入居中の借主が、別の物件への移動を検討してしまうきっかけになってしまう可能性もあります。

このように、インボイス制度を導入しない場合は、複数の物件を比較したときに競争で不利になってしまう可能性が高まるのです。

1-2. 【導入する場合】今までの仕入税額控除が使えなくなるので取引先を見直す必要がある

不動産賃貸オーナーが、インボイス制度を導入し課税事業主になった場合、節税効果を維持するために取引先を見直す必要が出てきます。

なぜなら、不動産賃貸オーナー自身もインボイス制度を導入している取引先を選ぶ方が、最終的に支払う消費税を抑えられるからです。

たとえば、以下の業者を選ぶ際に、取引先がインボイス制度を導入していないので、別の業者を探す必要が出てくるかもしれません。

- 設備の点検や修理業者

- 物件のリフォーム業者

- 管理物件の清掃や不用品管理業者 など

「1-1. 【導入しない場合】適格請求書が発行できないので競争の際に不利になる」では、インボイス導入の有無が選ばれる基準になるとお話ししました。

これは逆もしかりで、賃貸オーナー側もより自社にとってメリットの多い取引先を選ぶ必要が出てくるのです。

取引先がインボイス制度を導入しない場合は、取引を継続するか、適格請求書を発行してくれる業者に乗り換えるべきかを検討する必要があります。

1-3. 【導入する場合】消費税を支払うことになり、今よりも利益が少なくなる可能性がある

免税事業者だった不動産賃貸オーナーがインボイス制度を導入する場合、今まで支払っていなかった消費税を支払わなければいけません。

今までは、賃貸収入から経費だけを差し引いた金額を利益として受け取っていたかと思います。

しかし、インボイス制度を導入して課税事業者になったことで、受け取った消費税額から支払った消費税額などを差し引いた金額を、確定申告後にまとめて支払わなければいけません。

所有している物件の賃料は今までと変わらないのに対して、消費税の支払いが発生してしまうと、最終的な利益が減ってしまいます。

2. インボイス制度に対して不動産賃貸オーナーがとるべき対応は2つ

2023年10月に導入されたインボイス制度に対して、不動産賃貸オーナーがとるべき対応は以下の2つのどちらかです。

- インボイス制度を導入せず、必要に応じて賃料減額交渉などに対応する

- インボイス制度を導入して、毎年消費税を払っていく

どちらの対応方法を選ぶかによって、不動産賃貸オーナーが今後抱えていく負担も変わってきます。

「よく分からないので、とりあえず何もせず放置する」を選んでしまうと、後から焦って対応策を探す羽目になってしまうかもしれません。

焦るあまり間違えた対応をしてしまい、結果的に損をしないためにも、これからの対応についてしっかりと考えていきましょう。

2-1. インボイス制度を導入せず、必要に応じて賃料減額交渉などに対応する

インボイス制度を導入しない場合は、必要に応じて賃料の減額交渉などへの対応が必要になる可能性があります。

借主側より「借主側が負担した消費税分、賃料を減額してほしい」という交渉が発生するかもしれません。

場合によっては、賃料減額以外でも何かしらの交渉が発生する可能性があると心得ておきましょう。

しかし、借主側の消費税負担を理由にどのような交渉が発生したとしても、必ずしもその交渉に応じなければいけないというわけではありません。

あくまでも入居者を逃さないために、賃料を減額するのもひとつの選択肢だと覚えておきましょう。

もちろん、すぐ次の入居者が決まるような人気物件であれば、交渉に応じる必要はないかもしれません。

このように対応を決める際には、賃貸オーナーとしてどちらが得になるのかをしっかりと考えることが重要です。

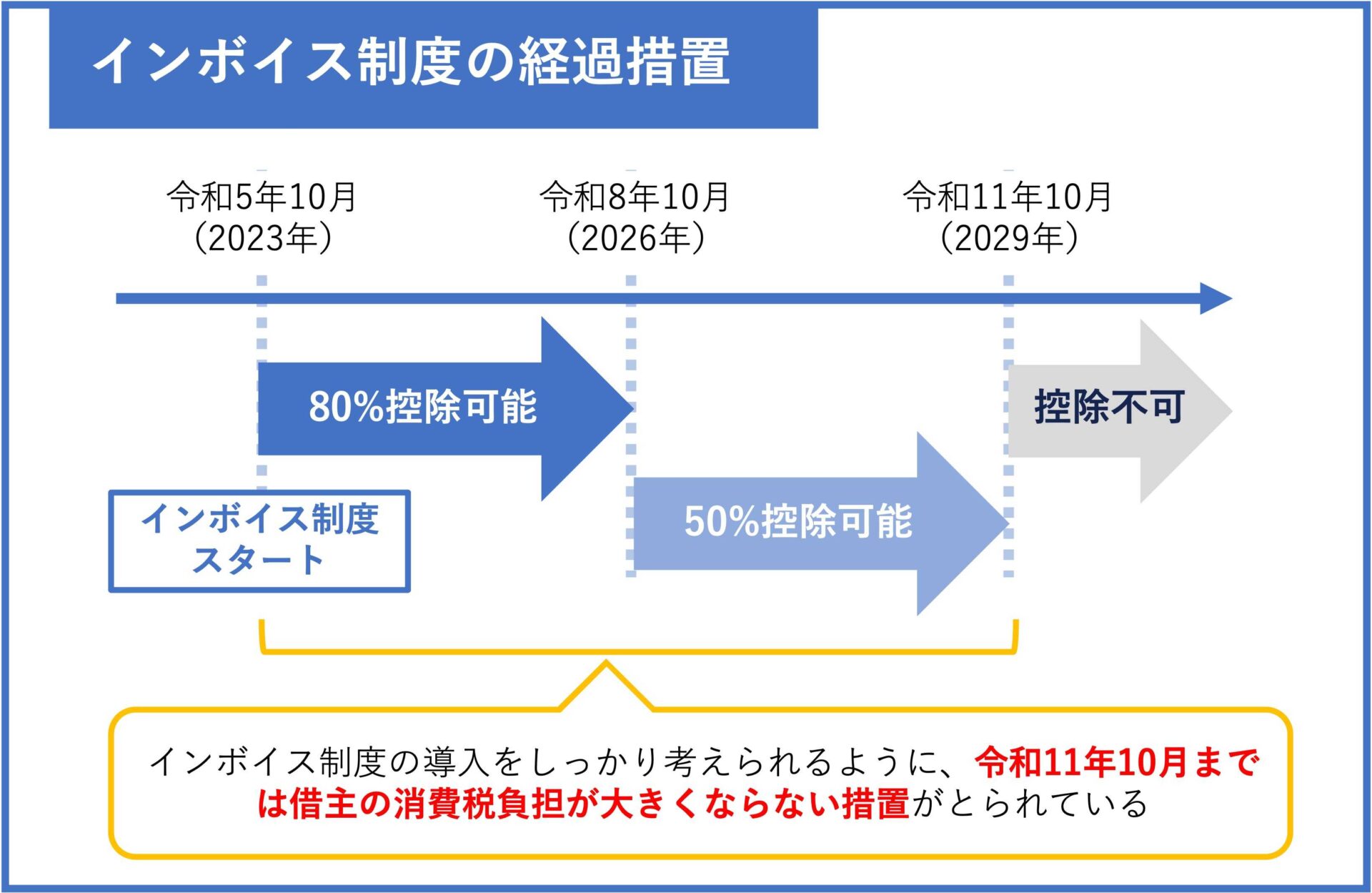

| 【インボイス制度には経過措置があるので、焦らずにしっかり考えよう】 インボイス制度導入には経過措置期間が設けられているので、今すぐ消費税分の減額に対応する必要はありません。 なぜなら、令和11年10月までは、インボイス制度を導入していない場合でも借主側の消費税負担が重くならない措置が取られているからです。

「減額交渉されたから、すぐに応じなければ」と焦らずに、慎重に考えるようにしてください。 |

2-2. インボイス制度を導入して、適格請求書を発行して毎年消費税を払う

今後、所有物件の借主から適格請求書の発行を求められたことを想定して、インボイス制度を導入して課税事業者になるのも選択肢です。

不動産賃貸オーナーが課税事業者になることで、インボイス制度を導入して適格請求書を発行できるようになります。

借主の消費税負担がなくなるので賃料を減額する必要はありませんが、課税事業者になったことで、これから毎年消費税を支払っていかなければなりません。

不動産収入の金額は維持できますが、毎年確定申告後に消費税を納税する必要があるので、賃貸オーナーの税負担が重くなるのです。

賃貸オーナーの税負担は増えてしまいますが、適格請求書を発行できるのが強みとなり、物件が空室になる可能性は少なくなるでしょう。

【課税事業者から免税事業者に戻ることもできる】

慌てて課税事業者になったけれど、適格請求書が必要なかった場合もあります。

課税事業者でいる必要がない場合は、免税事業者に戻る手続きもできるので安心してください。

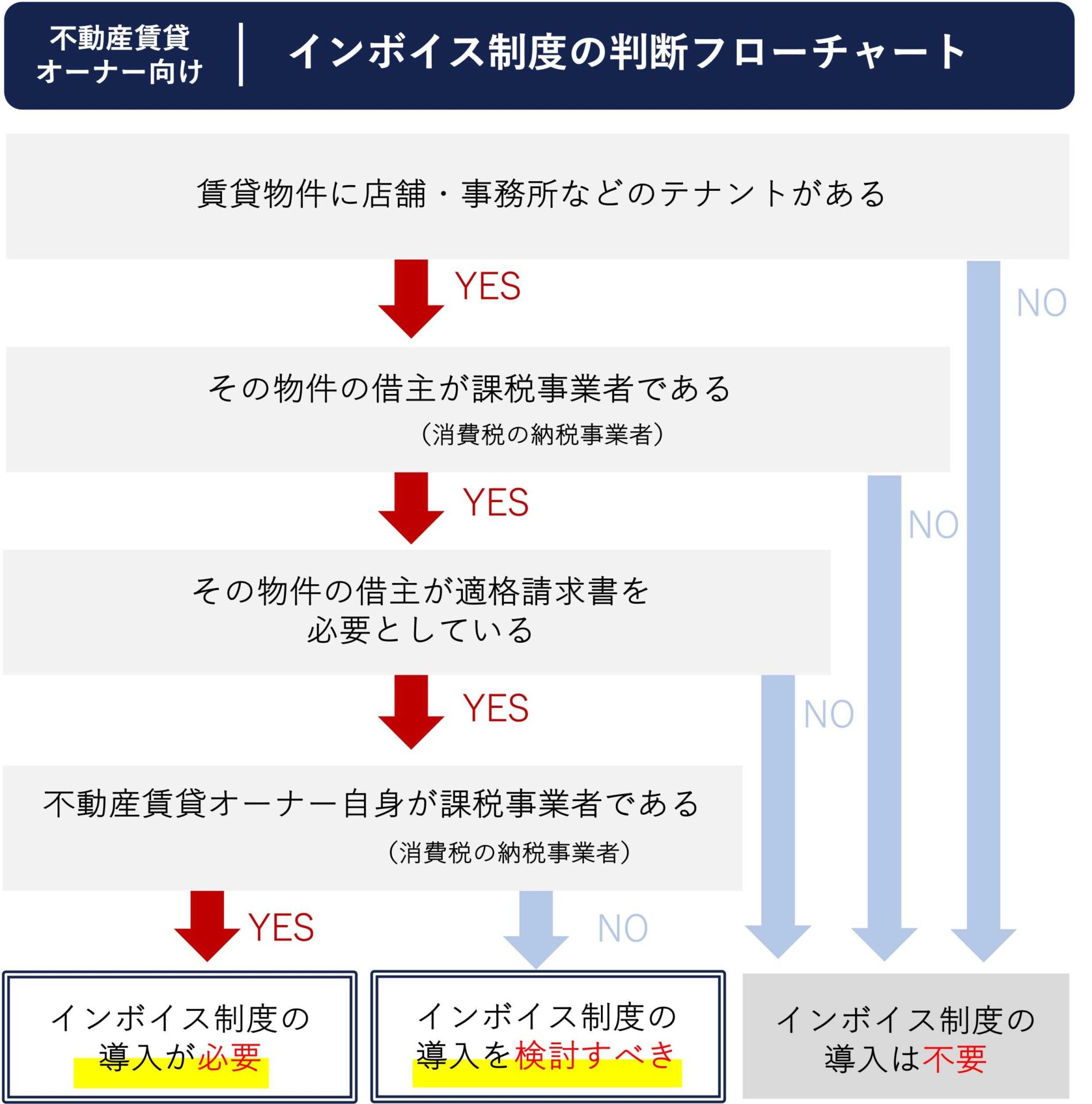

3. 【フローチャート】不動産賃貸オーナー向けインボイス制度導入の判断基準4つ

不動産賃貸オーナーのなかでは「インボイス制度の影響はわかったけど、結局導入すべき?しないべき?」と、判断できなくなっている方がほとんどではないでしょうか。

賃貸収入を得ているあなたがインボイス制度を導入すべきか否かは、下記のフローチャートで判断できます。

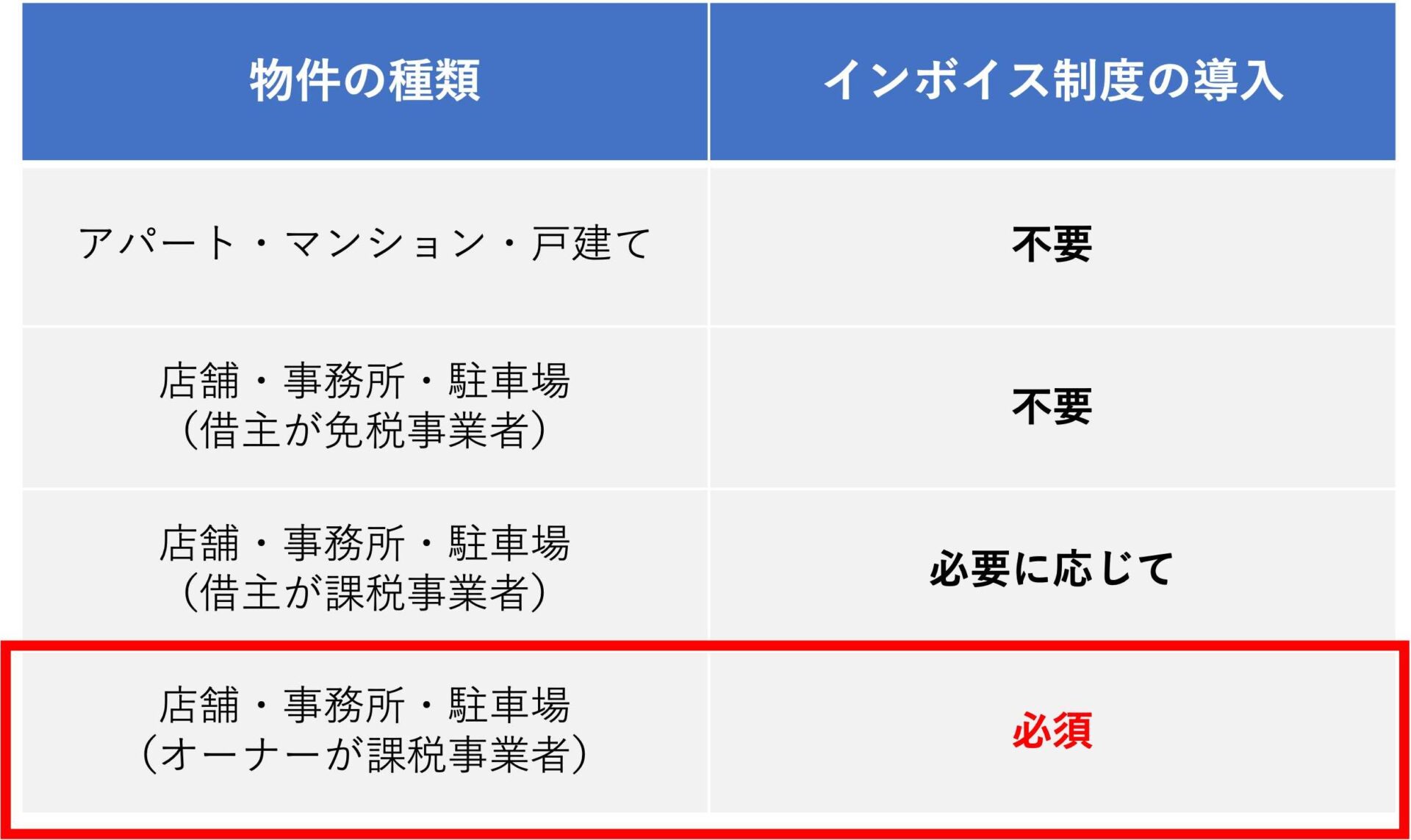

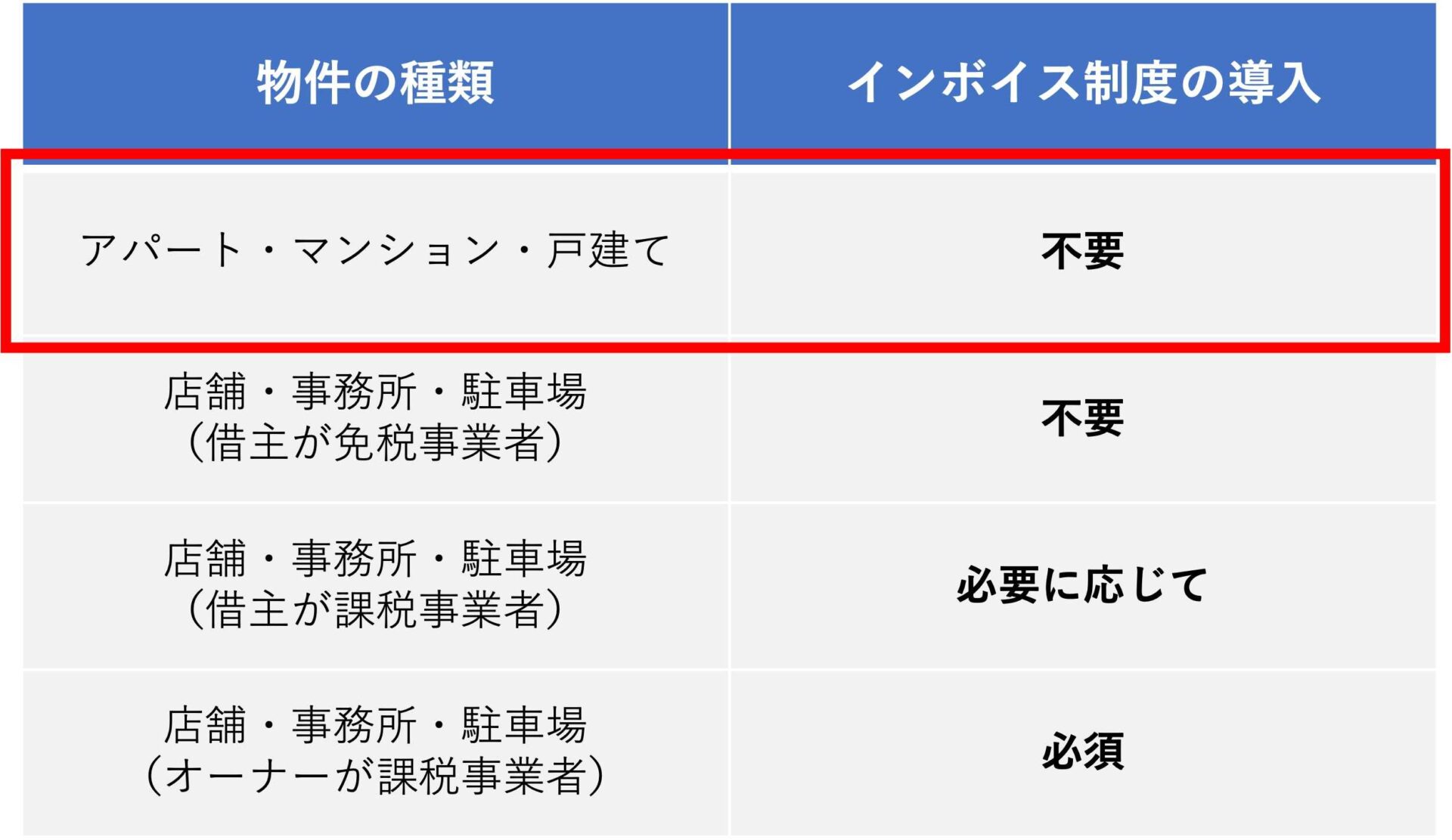

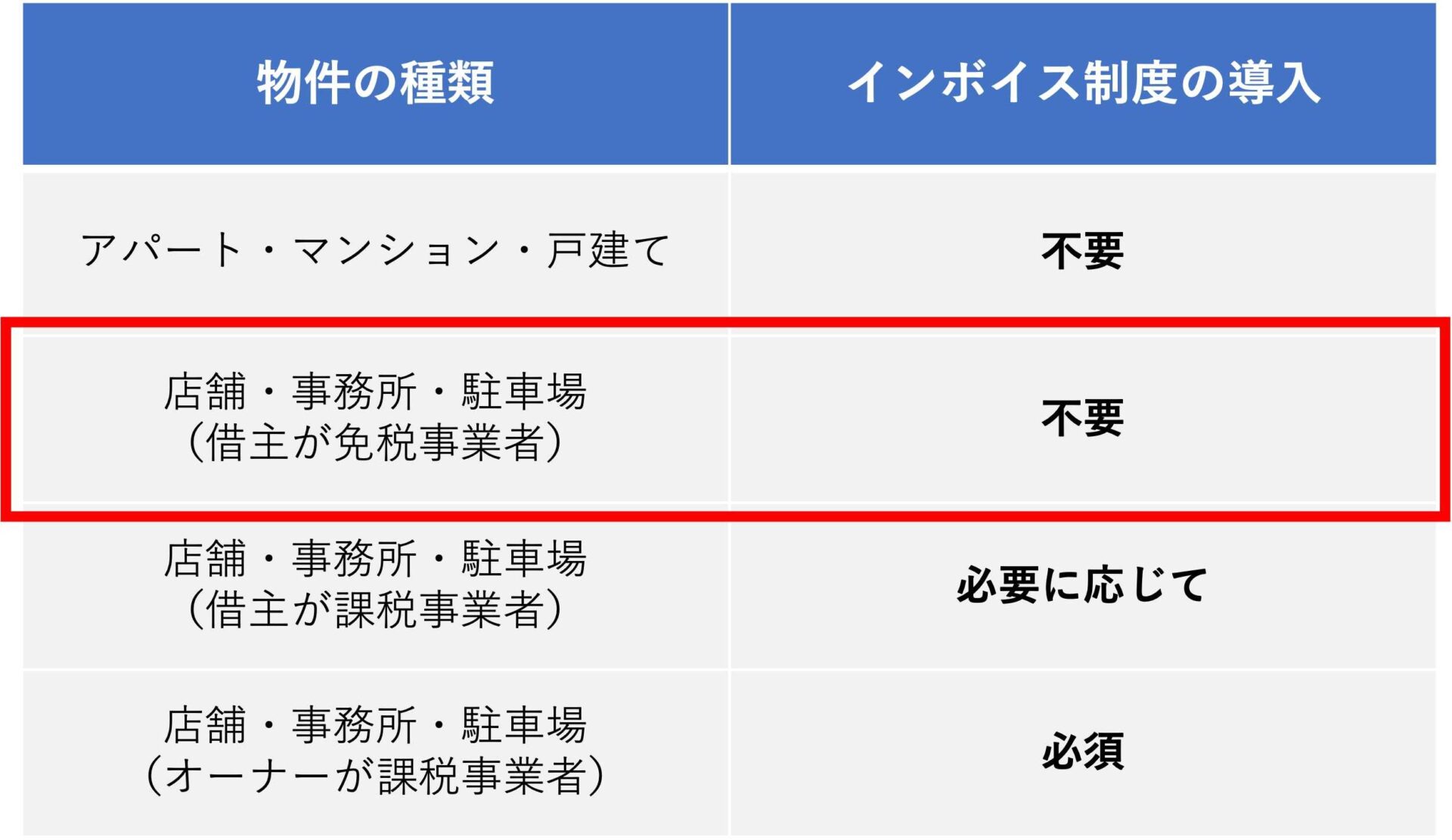

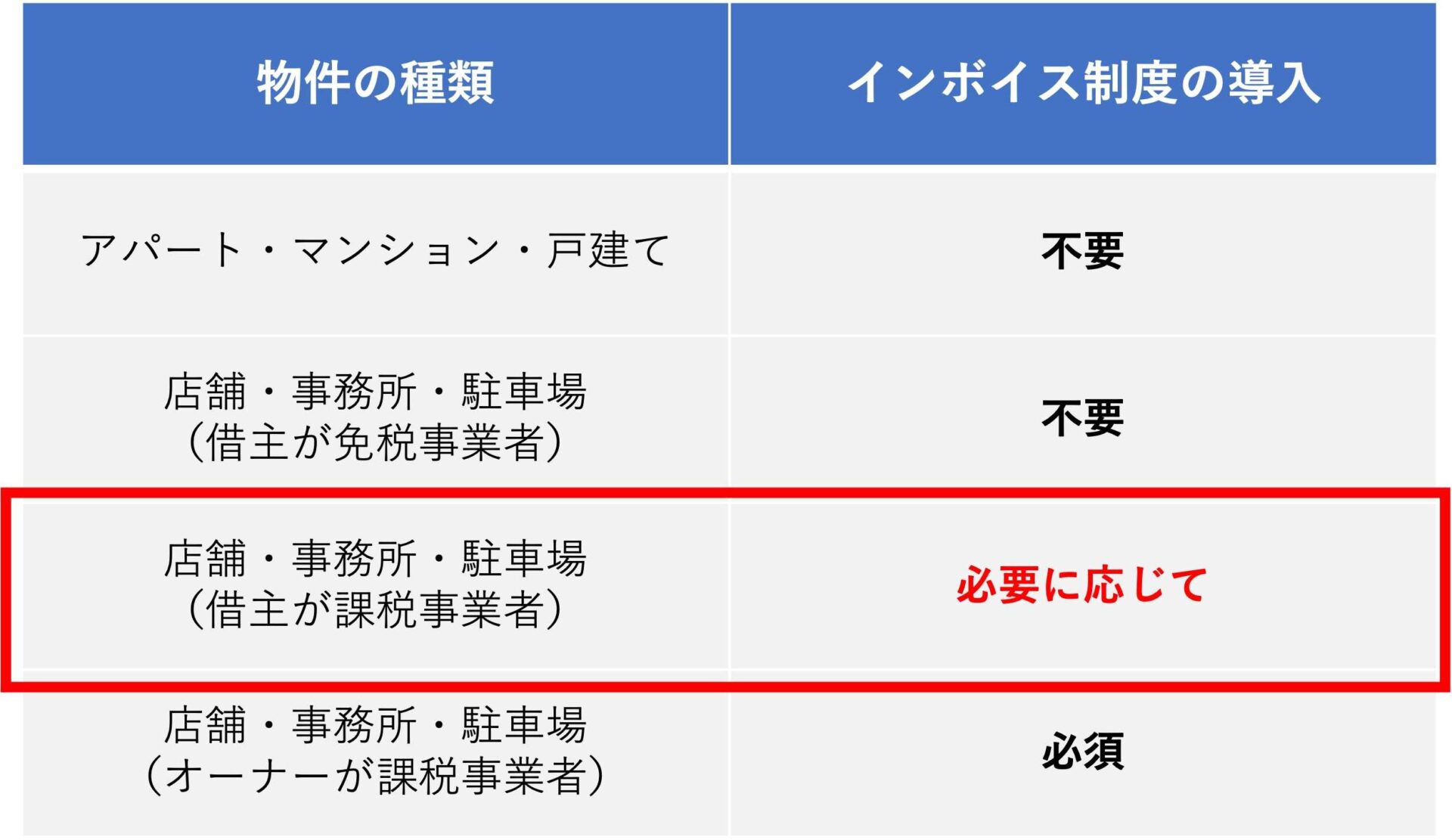

不動産賃貸オーナーがインボイス制度を導入すべきかどうか判断できる基準は、主に以下の4つにわけられます。

- インボイス制度の必要なし|個人向けの居住用アパートや戸建て物件

- インボイス制度の必要なし|店舗や事務所であり、借主が免税事業者

- インボイス制度が必要|店舗や事務所であり、借主が課税事業者

- インボイス制度が必要|すでに年間1,000万円以上の課税売上高がある課税事業者

あなたが賃貸オーナーとしてインボイス制度を導入すべきか判断して、適切に対処できるようにするために、それぞれについて詳しくみていきましょう。

3-1. インボイス制度の必要なし|個人向けの居住用アパートや戸建て物件

管理している物件が、主に個人向けの居住アパートや戸建ての場合は、インボイス制度を導入する必要はありません。

なぜなら、そもそも居住用の賃料には消費税が発生しないからです。インボイス制度は、消費税に関する制度なので、課税対象外になるものには影響しません。

不動産賃貸の取引において、課税対象外と課税対象は以下のようにわかれます。

| 課税対象ではない | 課税対象 |

|

|

出典:国税庁「地代、家賃や権利金、敷金など」

※住宅の賃料は、賃貸契約期間が1ヶ月以上のものとする

多くの賃貸オーナーが、アパートやマンションを居住用の物件として個人に貸し出しています。そのため、賃料が課税対象外になる場合がほとんどです。

この場合は、そもそも賃料に対して消費税が発生していないので、インボイス制度の導入について悩む必要はありません。

3-2. インボイス制度の必要なし|店舗や事務所であり、借主が免税事業者

店舗や事務所として物件を貸し出している場合、基本的にその賃料は課税対象となるため、ボイス制度導入について検討しなければいけません。

店舗や事務所を貸し出している場合は、借主が免税事業者であるかどうかが重要です。

借主が免税事業者の場合は、そもそも借主側に適格請求書の必要性がないので、あなたがインボイス制度を導入する必要もありません。

インボイス制度を導入すべきか判断するためにも、借主が免税事業者と課税事業者のどちらなのかを確認しておくことが重要です。

3-3. インボイス制度が必要|店舗や事務所であり、借主が課税事業者

物件を店舗や事務所として貸し出しており、なおかつ借主が課税事業者の場合は、「2. インボイス制度に対して不動産賃貸オーナーがとるべき対応は2つ」で紹介した、いずれかの対応を選ばなければいけません。

2023年11月現在では、インボイス制度が導入されたばかりなので、課税事業主である借主の消費税に対する考え方もさまざまです。

- 消費税負担が増えるのはしょうがないと割り切る、減額交渉や転居などはしない

- 消費税の支払いが増えるので、税負担を抑えるために賃料減額を交渉する

- 消費税の支払いが増えるので、税負担を抑えるために適格請求書が発行できる不動産屋へ乗り換える(転居する)

このように、借主の考え方次第で、賃貸オーナーがとるべき対応も変わってくるのです。

課税事業者のなかには、現状の賃料のままで契約を継続してくれるケースもあります。そのような場合は、賃貸オーナーであるあなたが何かアクションを起こす必要はありません。

しかし、賃料の減額交渉や、適格請求書の発行依頼などがくる可能性も増えてくるので、臨機応変に対応できるようにしておきましょう。

3-4. インボイス制度が必要|すでに年間1,000万円以上の課税売上高がある課税事業

借主の状態だけではなく、不動産賃貸オーナーであるあなたが課税事業者であるかどうかも重要です。

すでにあなたが課税事業者である場合は、インボイス制度を導入しなければいけません。

課税事業者が該当するかどうかは、以下の基準を参考に判断できます。

【課税事業者とは】

課税期間中(2年前)の課税売上高が1,000万円を超えている事業者は、消費税の課税事業者(消費税の納税義務者)となる。ただし、課税売上高が1,000万円以下の場合でも、その年の前年の1月1日から6月30日までの期間だけで課税売上高が1,000万円を超えている場合も、課税事業者となる。

出典:国税庁「消費税のしくみ」

課税事業者は、すでに毎年の消費税を支払っていることもあるかと思います。

課税事業者がインボイス制度を導入しない場合、消費税の仕入税額控除が利用できないので消費税を多く支払わなければいけません。

毎年の消費税負担を少しでも抑えるためにも、早い段階でインボイス制度に対応しておくべきです。

4. 不動産賃貸オーナーがインボイス制度を導入するステップ

不動産賃貸オーナーが、インボイス制度を導入するべきかどうかがわかってきたのではないでしょうか。

導入しないと決めた場合は、臨機応変に対応できるようにしておくべきですが、導入を決めた場合は早めに手続きを進めなければいけません。

不動産賃貸オーナーがインボイス制度を導入する方法は以下のとおりです。

| インボイス制度を導入するステップ |

|---|

|

すぐに手続きをはじめられるように、それぞれ手続き内容と準備しておくべきことについて解説していきます。

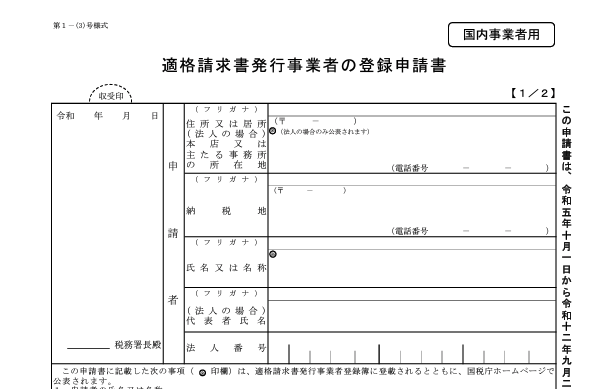

4-1. 適格請求書(インボイス)発行事業者登録をする

この記事を読んでいる段階で、多くの方が免税事業者の賃貸オーナーではないでしょうか。

現段階で免税事業者の方は、税務署に適格請求書(インボイス)発行事業者登録をすることで、適格請求書を発行できるようになります。

申請に必要な登録申請書は、国税庁のホームページよりダウンロード可能です。

出典:国税庁「適格請求書発行事業者の登録申請手続き(国内事業者用)」

記入した登録申請書は、

- 窓口:管轄の税務署窓口へ持ち込み

- 郵送:管轄のインボイス登録センターに郵送(郵送による提出先のご案内)

- e-Tax:e-Tax経由で書類作成をして申請手続き

などで提出可能です。

e-Taxを使うと、画面上に表示される質問に答えていくだけで、簡単に登録申請書が作成できます。

e-Taxを使った適格請求書発行事業者登録の具体的な手順については、登録申請データ作成マニュアルが用意されているので参考にしてみてください。

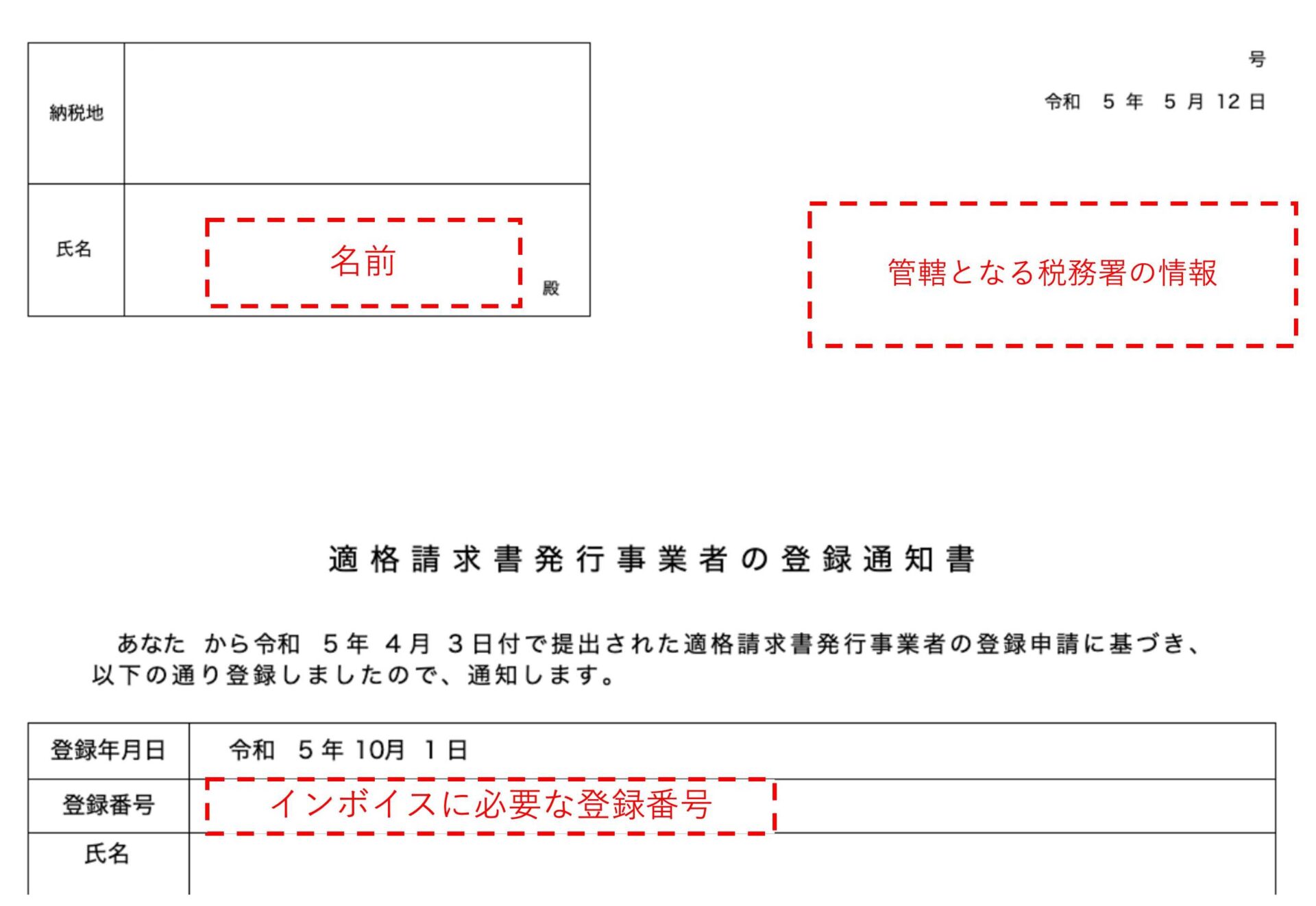

4-2. 登録番号が通知される

登録申請が完了したら、登録番号通知が届くまで待つ必要があります。登録番号が届くまでの期間の目安は以下のとおりです。

- e-Taxで提出した場合:提出から約1ヶ月

- 書面提出の場合:提出から約1ヶ月

※2023年11月時点の目安

適格請求書を発行するためには、登録番号が必要ですが、登録申請後に登録番号を受け取るには少なくとも1ヶ月以上の時間がかかってしまいます。

受け取るまでの時間は、混み具合によって長くなる場合もあるので注意しなければいけません。

登録が完了すると、書面もしくは電子通知(メール)で登録番号を受け取れます。

以下のような通知書が届いたら、登録番号を確認しましょう。

▼登録通知書のイメージ

登録番号は、登録通知書に記載されている「Tから始まる14桁の番号」です。この登録番号を使って、今後請求書などを発行していくので大切に保管しておきましょう。

また、登録通知書に記載されている情報は、誰でも閲覧できる「適格請求書発行事業者公表サイト」で開示されると覚えておくのがおすすめです。

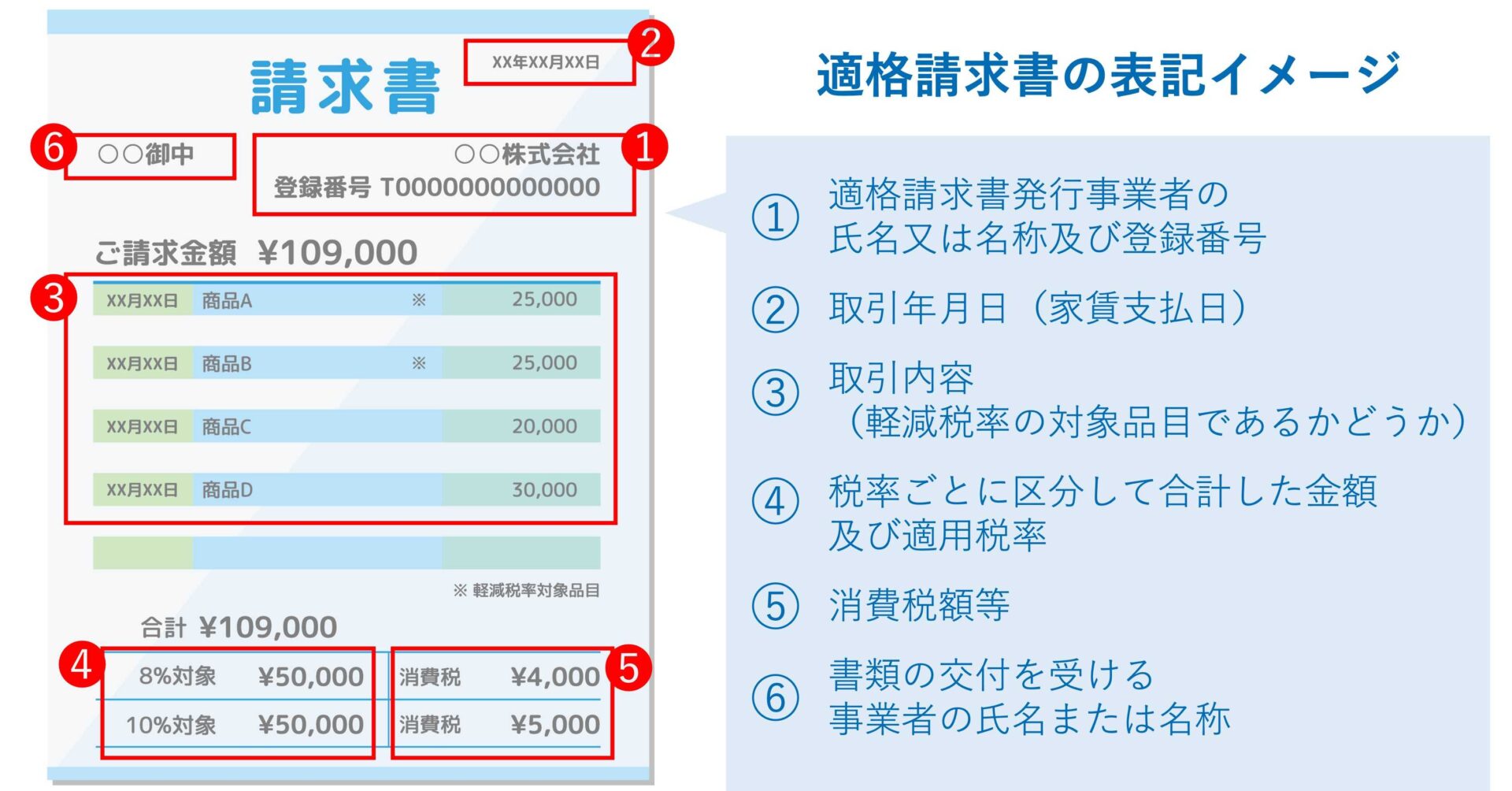

4-3. 登録番号を記載した請求書フォーマットを作る

適格請求書を発行するための登録番号を取得したあとは、適切な適格請求書を発行できるように請求書や領収書のフォーマットを整えておかなければいけません。

適格請求書に新たに記載しなければいけない項目は、以下の6つです。

| 適格請求書の記載事項 |

|---|

|

出典:国税庁「適格請求書の記載事項」

出典:国税庁「適格請求書の記載事項」

上記の必須項目が記載されていなければ、その書類は適格請求書だと認められず、受け取った借主が困ってしまいます。

正しい方法で請求書などを発行できるように、早い段階でフォーマットを整えておきましょう。

適格請求書を発行したら、写しを保存を忘れずに!

インボイス制度では、適格請求書を発行した事業者の義務として「写しの保存」が必要になります。

たとえば、適格請求書を作るときに作成したデータなどでの保管も可能です。

保管期間は7年間と長期なので、どのような方法で保管するのかを事前に決めておきましょう。

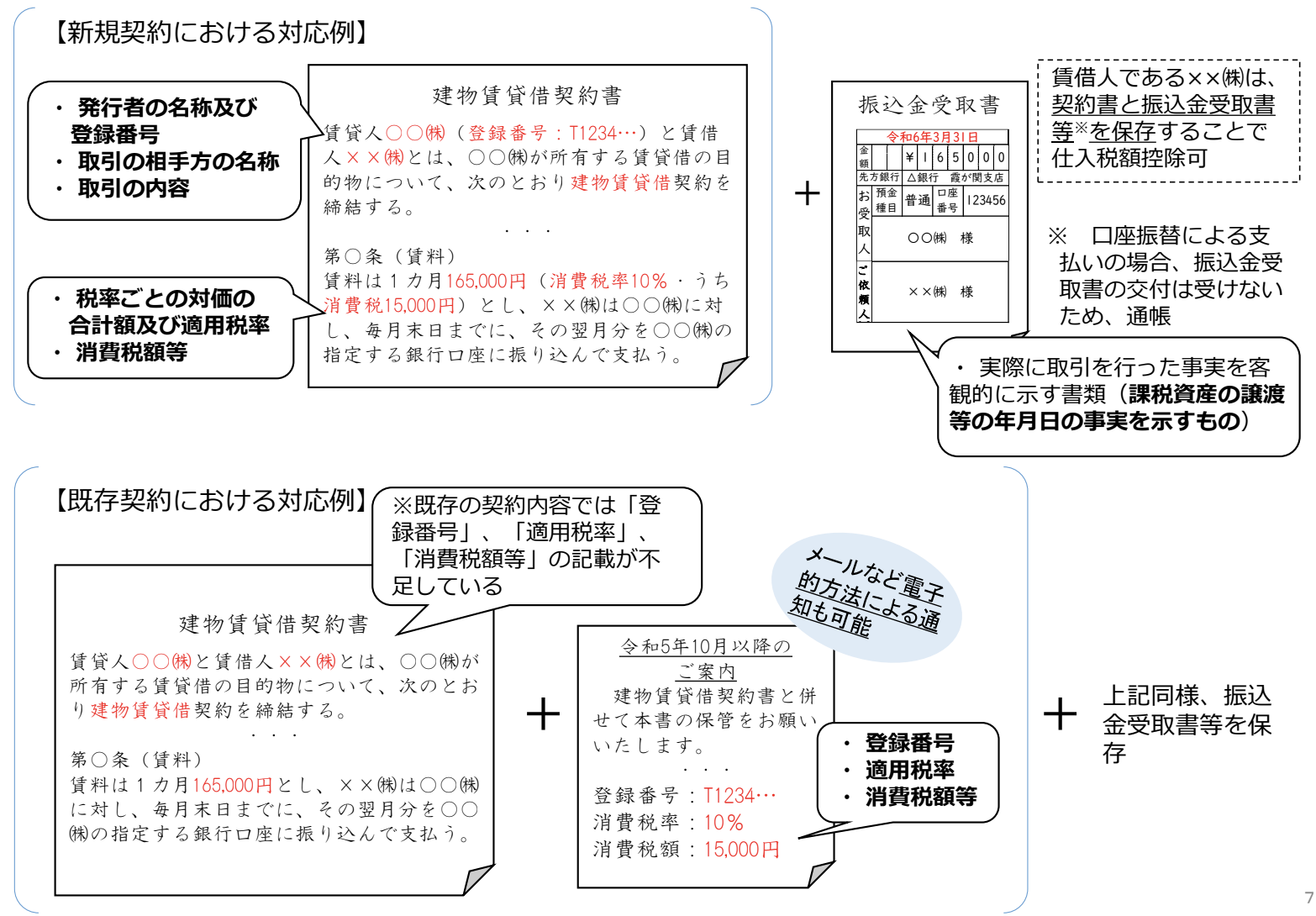

4-4. 【請求書を発行しない場合】新たに契約書や通知書を用意する

毎月の請求書での支払いではなく、口座引き落としなどで賃料を回収している不動産オーナーの方も多いと思います。

請求書を発行しないケースでは、必須項目が記載された契約書や通知書とあわせて、家賃支払日が確認できる控えなどで適格請求書とみなすケースもあるので安心してください。

具体的には以下のようなイメージです。

出典:国税庁軽減税率・インボイス制度対応室「インボイス制度オンライン説明会」

出典:国税庁軽減税率・インボイス制度対応室「インボイス制度オンライン説明会」

このように、契約書に「4-3. 登録番号を記載した請求書フォーマットを作る」で解説した必須項目を記載しておきます。

そして、実際に家賃引き落としがあった日に、メールなどで借主に通達を送ってください。

借主側では、契約書や通知書と合わせて、家賃を支払った日を証明できる情報があれば、それぞれを組み合わせて適格請求書と同等なものとして認められます。

インボイス制度は、賃貸オーナーだけではなく借主にも、今までとは違う作業が発生してしまうので、ミスなく手続きできるよう準備しなければいけません。

| インボイス対応も含めて管理会社に任せるのがおすすめ! |

|---|

| 不動産賃貸オーナーのインボイス制度導入は、複雑な手続きや、その都度借主に連絡しなければいけない点など、やることがたくさんあります。 「なにからはじめるべきか、わからない」や「適切に判断・対処できるか不安」という方は、家賃請求なども含めて、管理会社に任せるのもひとつの方法です。 まずは、専門知識のある管理会社に相談して、どのような方法が適しているのか考えてみましょう。 |

5.不動産賃貸オーナー向けインボイス制度Q&A

不動産賃貸オーナーといっても、さまざまなケースがあるかと思います。そこで、実際によくある疑問点について回答していきます。

5-1. Q. 駐車場賃料はすべて課税対象外になる?インボイス登録は必要?

A.駐車場賃料は基本的に課税対象なので、インボイス制度導入を検討しましょう。

とくに月極駐車場や契約駐車場を複数所有している場合は、賃料が高額になる場合もあり課税売上1,000万円を超えたことで、課税事業者になる場合もあります。

ただし、駐車場料金が住居家賃に含まれている場合や、駐車場賃料が1万円未満になる場合は、課税対象ではないのでインボイス制度を使う必要はありません。

5-2. Q.共同所有の不動産で賃料収入を得ている場合はどうなる?

A.共有不動産に適格請求書発行が求められた場合、名義人の数だけインボイス制度導入が必要になります。

そのため、所有者それぞれがインボイス制度を導入して登録番号を借主に通知しなければいけません。

万が一、所有者の一部が「インボイス制度を導入しない」と決めてしまった場合は、その持分割合に応じてそれぞれが適格請求書を発行することになります。

場合によっては、インボイス制度を導入している所有者には今まで通りの家賃を支払って、導入しない所有者の分だけ賃料減額交渉が発生するかもしれません。

借主側の税務手続きも複雑になるため、所有者同士でしっかりと話し合って対応について考えておくべきです。

5-3. Q. 社宅として貸し出している場合は、インボイスの対象になる?

A.所有物件を社宅や従業員寮の場合でも、基本的には住宅用の賃料に該当するので消費税の対象外となります。

そのため、インボイス制度を導入する必要はありません。

6. まとめ

この記事では、不動産賃貸オーナーに影響するインボイス制度について解説してきました。

▼不動産賃貸オーナーへの影響

- 【導入しない場合】適格請求書が発行できないので、競争の際に不利になる

- 【導入する場合】今までの仕入税額控除が使えなくなるので取引先を見直す必要があり

- 【導入する場合】消費税を支払うことになり、今よりも利益が少なくなる可能性がある

▼不動産賃貸オーナーがインボイス制度にとるべき対応

- インボイス制度を導入せず、必要に応じて賃料減額交渉などに対応する

- インボイス制度を導入して、毎年消費税を払っていく

不動産賃貸で収入を得ている方は、賃貸収入額と借主が課税事業者であるか否か、そしてご自身の消費税負担などを考慮したうえで、インボイス導入を検討しましょう。

インボイス制度は、かならずしもすべての不動産賃貸オーナーが導入しなければいけないというわけではありません。

インボイス導入の判断で間違ってしまわないためにも、この記事で紹介した情報を参考にしてみてくださいね。

コメント