「まだ物件を購入したばかりだけど、今から賃貸の出口戦略について考えるべきか…」

「出口戦略は実際、どのように準備したらいいのだろう?」

賃貸経営を行う上で、必ず考えておかなくてはいけないのが「出口戦略」です。

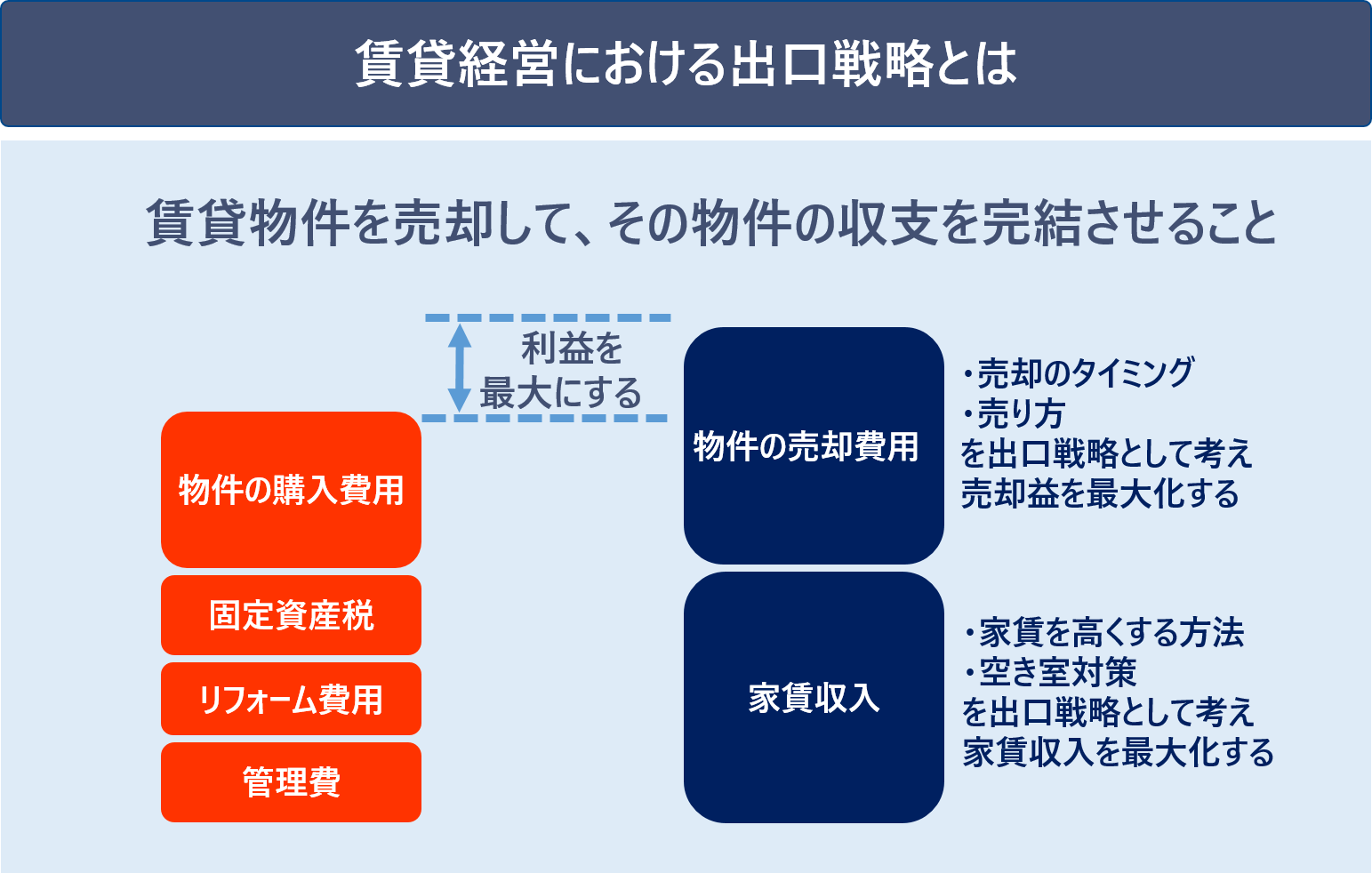

賃貸経営での出口戦略は、一言でいえば「賃貸に出していた物件を売却すること」です。

購入し貸し出していた物件を、売却して売却益を得て、その物件での収支を完結させるまでの一連の流れを指します。

賃貸物件において出口戦略は、「売る」時だけを考えればいいというものではありません。

「売る」時だけでなく、「貸す」時にもさまざまな戦略を立て、賃貸物件から得られる利益を最大にしていくことが重要なのです。

例えば、賃貸物件は建物ですから、株式などとは違い時間の経過とともに価値は下がっていきますよね。

老朽化が進めば、借り手がつかなくなることもあります。

借り手がつかなければ、賃貸物件から得られる収入はゼロとなり、物件を購入した時のローンが残っていれば収支はマイナスになってしまうでしょう。

出口戦略を考えず、ただ物件を貸しているだけでは、得られる利益は少なくなります。

物件を購入した時の購入費用や固定資産税などの税金だけを払い、資産はマイナスになっていくだけなのです。

とはいえ、賃貸経営初心者の場合、出口戦略はどのように考え、進めていけばいいのかわからず困ってしまうこともありますよね。

そこでこの記事では、賃貸経営を成功させたい方のために、どう考え、どう進めればいいのかという、出口戦略を成功させるためのポイントを7つのSTEPで解説します。

| この記事を読めばわかること |

|---|

|

この記事を読み、7つのSTEPを進めていくことで、出口戦略を成功させることができるようになります。

出口戦略を成功させるということは、物件から得られる収益を最大にし、損をせず、賃貸経営を行っていくことができるようになるということです。

ぜひ最後までお読みください。

目次

- 1.賃貸経営の出口戦略を成功させる7STEP

- 2.STEP1|家賃収入の実質利回りを計算する

- 3.STEP2|大規模修繕や税率のタイミングを加味して売却時期に目星をつける

- 3-1.賃貸物件の大規模修繕が行われる前

- 3-2.長期譲渡所得で税率が下がった後

- 3-3.減価償却期間が終了した後

- 3-4.デットクロスになる前

- 4.STEP3|売却時期に合わせた貸し出しを行う

- 5.STEP4|利回りを上げるための条件を検討する

- 6.STEP5|利回りを上げるためのリフォームを検討する

- 7.STEP6|適正な賃貸管理で空き室リスクを減らす

- 8.STEP7|売り時を見極めて売却する

- 8-1.入居者が退去した時(区分所有マンションや一戸建ての場合)

- 8-2.地価が見直された(上昇した)時

- 8-3.周辺環境にマイナス要因が起こることが分かった時

- 9.賃貸経営の出口戦略を成功させるためには賃貸管理会社選びも重要!

- 10.まとめ

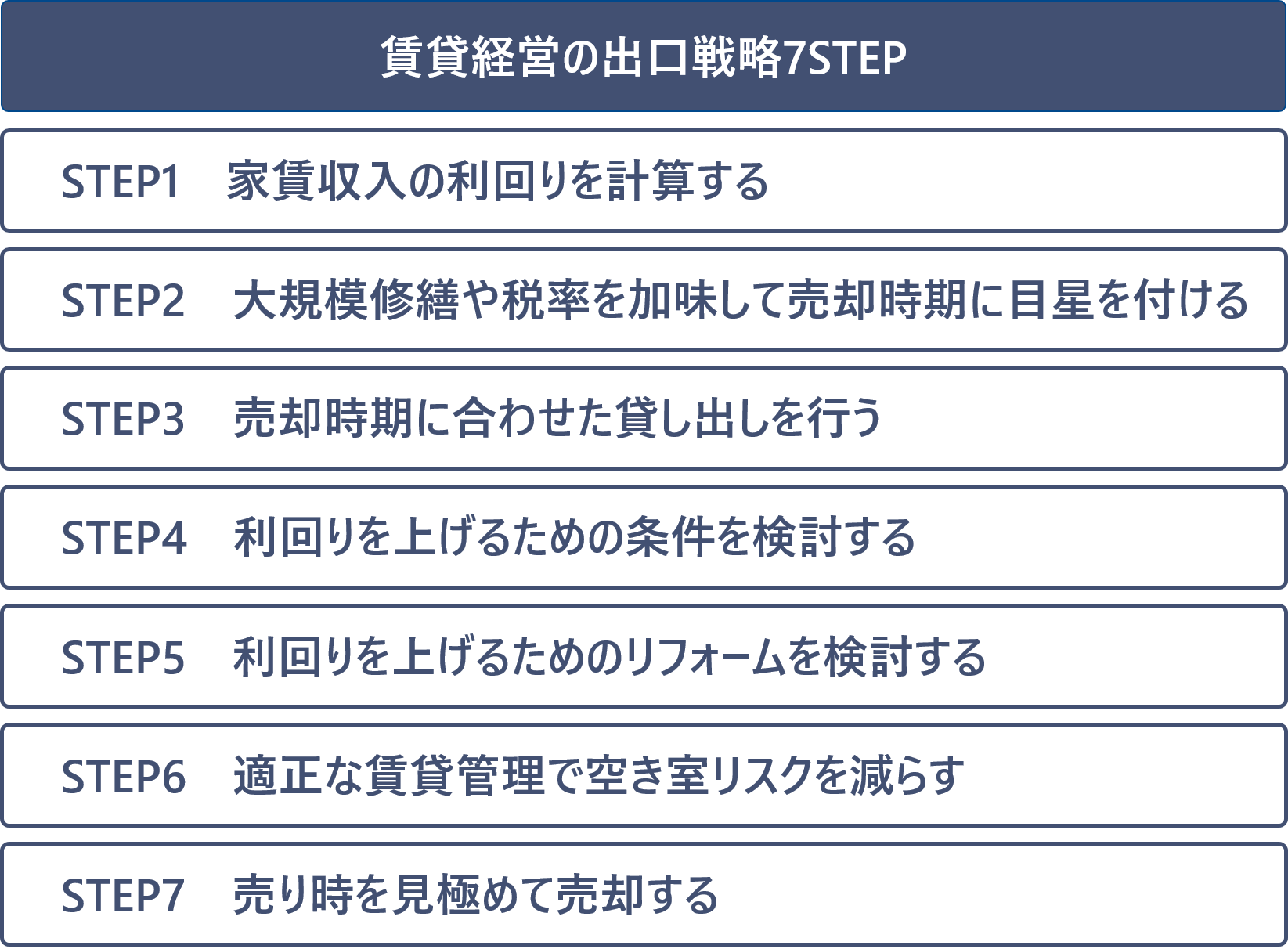

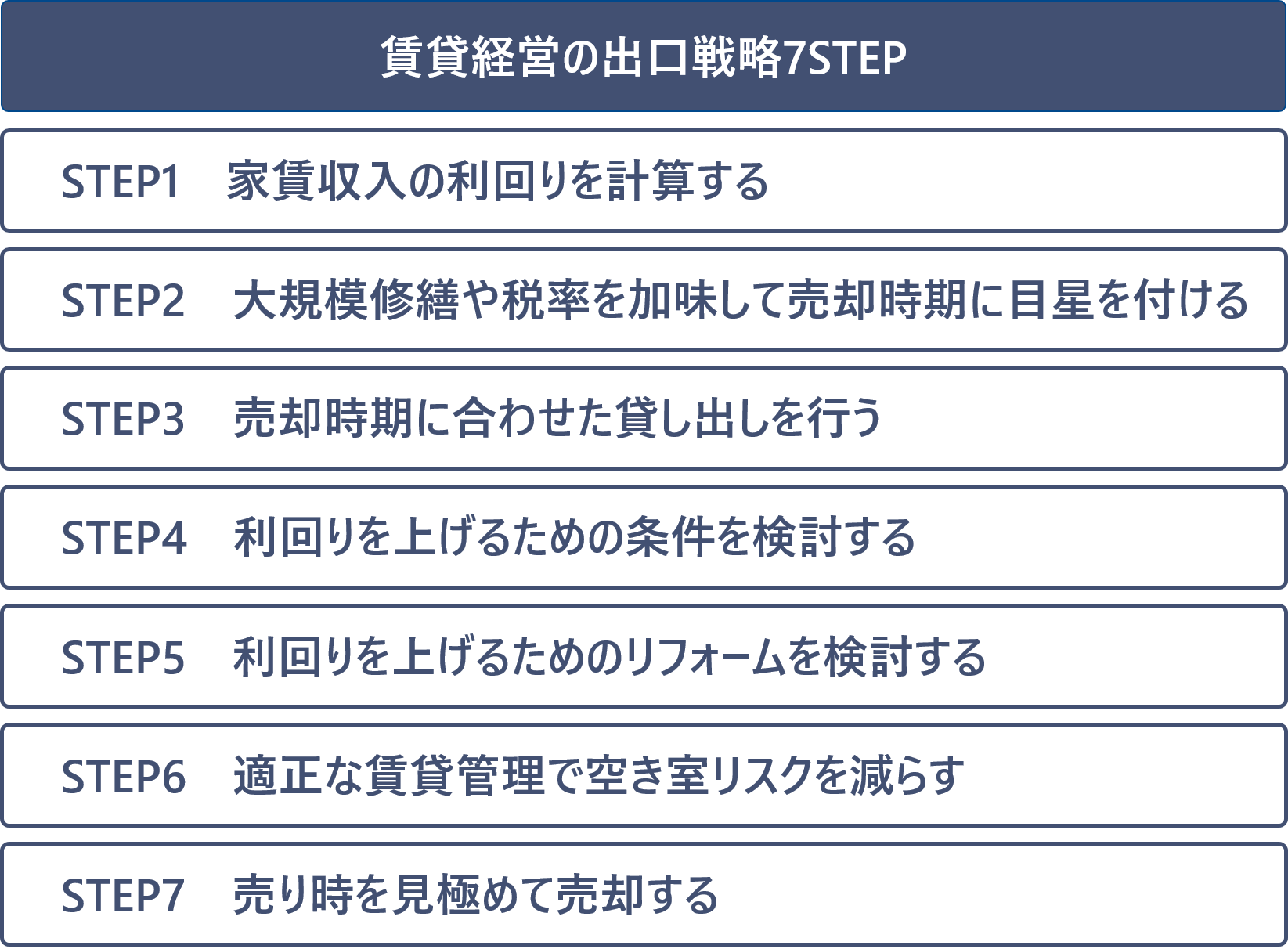

1.賃貸経営の出口戦略を成功させる7STEP

賃貸経営の出口戦略は、次の7STEPで成功させることができます。

賃貸経営の出口戦略を立てるには、賃貸物件を「売る時」だけでなく、「貸す時」から考えて、計画を立て、進めていかなくてはいけません。

賃貸経営の出口戦略を立てるというと、つい、物件を売却するタイミングや方法だけを考えればいいと思いがちです。

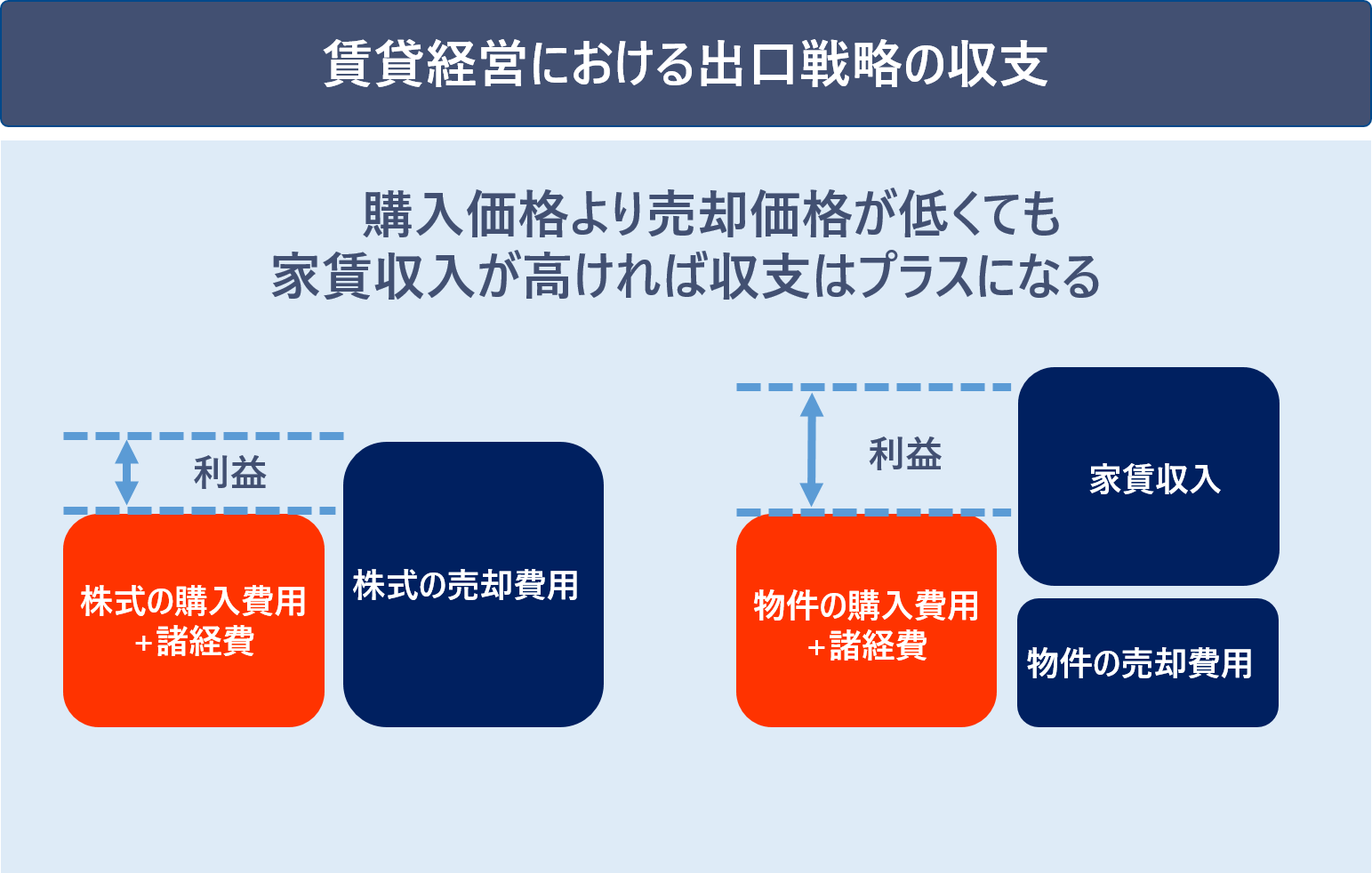

しかし、株式投資などとは違い、賃貸経営の場合は家賃収入があります。

ひとつの賃貸物件において「利益を確定させる」のであれば、家賃収入を含めて収支を考えていかなくてはならないのです。

建物は築年数とともに価値が下がるため、物件の購入価格よりも売却価格は年数が経てば経つほど低くなります。

しかし、その間しっかりと家賃収入を得ていれば、賃貸経営としての収支はプラスになるのです。

それぞれのSTEPについては次の章から詳しく解説していきます。

2.STEP1|家賃収入の実質利回りを計算する

賃貸経営の出口戦略を成功させるSTEPの1つめは、「家賃収入の利回りを計算する」ことです。

自分が所有している賃貸物件の適正な家賃について知ることで、空き部屋リスクを減らしつつ、利回りを最大にすることができます。

利回りとは、「投資した金額に対して得られた利益を1年当たりの平均にした割合」のことです。

簡単に言えば、賃貸物件の場合、賃貸物件を買うために支払った購入費用に対し、どれくらい家賃が得られているかという割合になります。

賃貸経営の出口戦略を考えるために、実質利回りを計算してみましょう。

※表面利回りは、家賃収入と物件の購入価格だけで計算されており、情報不足です。

計算方法は次の通りです。

| 実質利回りの計算方法 |

|---|

| {(年間家賃収入-年間支出)÷物件の購入価格}×100 |

実質利回りは、年間の家賃収入から修繕積立金や固定資産税などの支出を引いて計算します。

実際にかかる支出を引くため、手元に入る本当の利益がわかります。

例えば月の家賃収入が10万円、購入価格1500万円の物件で考えてみましょう。

| 実質利回りの計算シミュレーション | |

|---|---|

| 家賃収入 | 年間120万円(月額10万円) |

| 物件購入価格 | 1200万円 |

| 物件購入時の経費(仲介手数料など) | 120万円 |

| 年間の経費(修繕積立金、管理費など) | 15万円 |

先ほどの計算式に当てはめてみましょう。

{(120万円-15万円)÷(1200万円+120万円)}×100=7.95

となり、実質利回りは7.95であることがわかりました。

| 利回りの計算に入れるべき支出 |

|---|

|

この利回りが高ければ高いほど、賃貸物件から得られる利益が高いということです。

賃貸経営の出口戦略を考える上で、利回りはとても重要になりますから、まずは利回りをしっかり計算し把握しましょう。

現在の家賃が適正かどうかについては「収益を最大化する賃貸物件の家賃の決め方|計算方法と理想の家賃」の記事を参考にしてください。

3.STEP2|大規模修繕や税率のタイミングを加味して売却時期に目星をつける

賃貸経営の出口戦略を成功させるSTEPの2つめは、「築年数や大規模修繕のタイミングを加味して売却時期に目星をつける」です。

出口戦略を考える上で、賃貸物件を「いつまで所有するか」ということはとても重要だからです。

売却時期に目星をつけておくことで、より出口戦略が明確になります。

売却時期の目星となるタイミングは次のようなものがあります。

| 売却時期の目星となるタイミング |

|---|

|

それぞれ詳しくみていきましょう。

3-1.賃貸物件の大規模修繕が行われる前

売却時期の目星となるタイミングのひとつめが、賃貸物件の大規模修繕が行われる前です。

区分所有のマンションを賃貸物件として持っている場合、マンションの大規模修繕の時期が来る前に売却するのがおすすめです。

大規模修繕には多額の費用がかかります。

毎月修繕積立金を集めていたとしても、想定よりも修繕費用がかかり、追加の修繕費用を徴収される、修繕積立金が上がるといった可能性があります。

追加の修繕費用や修繕積立金の値上がりを計算すれば、利回りがぐっと下がってしまうこともあるのです。

大規模修繕は12年から15年周期で行われることが多く、マンション理事会などで計画されます。

所有者には計画があらかじめ知らされますから、修繕時期を調べた上で売却時期の目星にするとよいでしょう。

3-2.長期譲渡所得で税率が下がった後

売却時期の目星となるタイミングのふたつめが、長期譲渡所得で税率が下がった後です。

マンションやアパートなどの不動産は、所有していた期間によって売却した時の税率が変わります。

所有期間が5年以下の場合は短期譲渡所得となり、税率が高くなってしまうのですが、5年以上所有していた場合は長期譲渡所得となり、所得税の税率が30%から15%とぐっと下がります。

売却時期で納める税金の額が大きく変わりますから、売却時期の目星となるタイミングはなるべく5年超とみなされる時期で検討しましょう。

| 所有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計 | |

|---|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 5年を超える | 15% | 5% | 0.315% | 20.315% |

ここで注意したいのが、5年以下、5年を超えるという基準は、物件を購入した日ではなく、「譲渡した年の1月1日現在で所有期間が5年を超える土地建物」であることです。

簡単に言えば、2024年5月1日に購入した物件を2029年5月2日に売却しても、5年超とはみなされません。

売却した年の2029年1月1日の時点では、まだ物件を所有してから5年経過していないからです。

2024年5月1日に購入した物件が長期譲渡所得とされるのは、2030年1月1日以降となります。

わかりにくい場合は、物件を取得してから6年経ってから売却すれば、確実に長期譲渡所得となります。

長期譲渡所得となる時期で売却時期の目星となるタイミングを考える際は、6年所有を目安にしましょう。

参考:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

3-3.減価償却期間が終了した後

売却時期の目星となるタイミングのみっつめが、減価償却期間が終了した後です。

減価償却とは、賃貸物件を購入した時の費用を建物の耐用年数に応じて、分割して費用として計上できる仕組みのことです。

賃貸物件の購入費用は高額なため、費用として計上することで家賃収入だけでなく、給与所得や他の事業所得と合わせて計算することで、納める税金の額を下げることができます。

この減価償却期間が終了すれば、今までよりも所得税や住民税を納める額が上がり、手元に残るお金は少なくなってしまうのです。

特に賃貸経営を節税対策として行っている場合は、減価償却期間が終わる時期を出口戦略の目星として考えておくとよいでしょう。

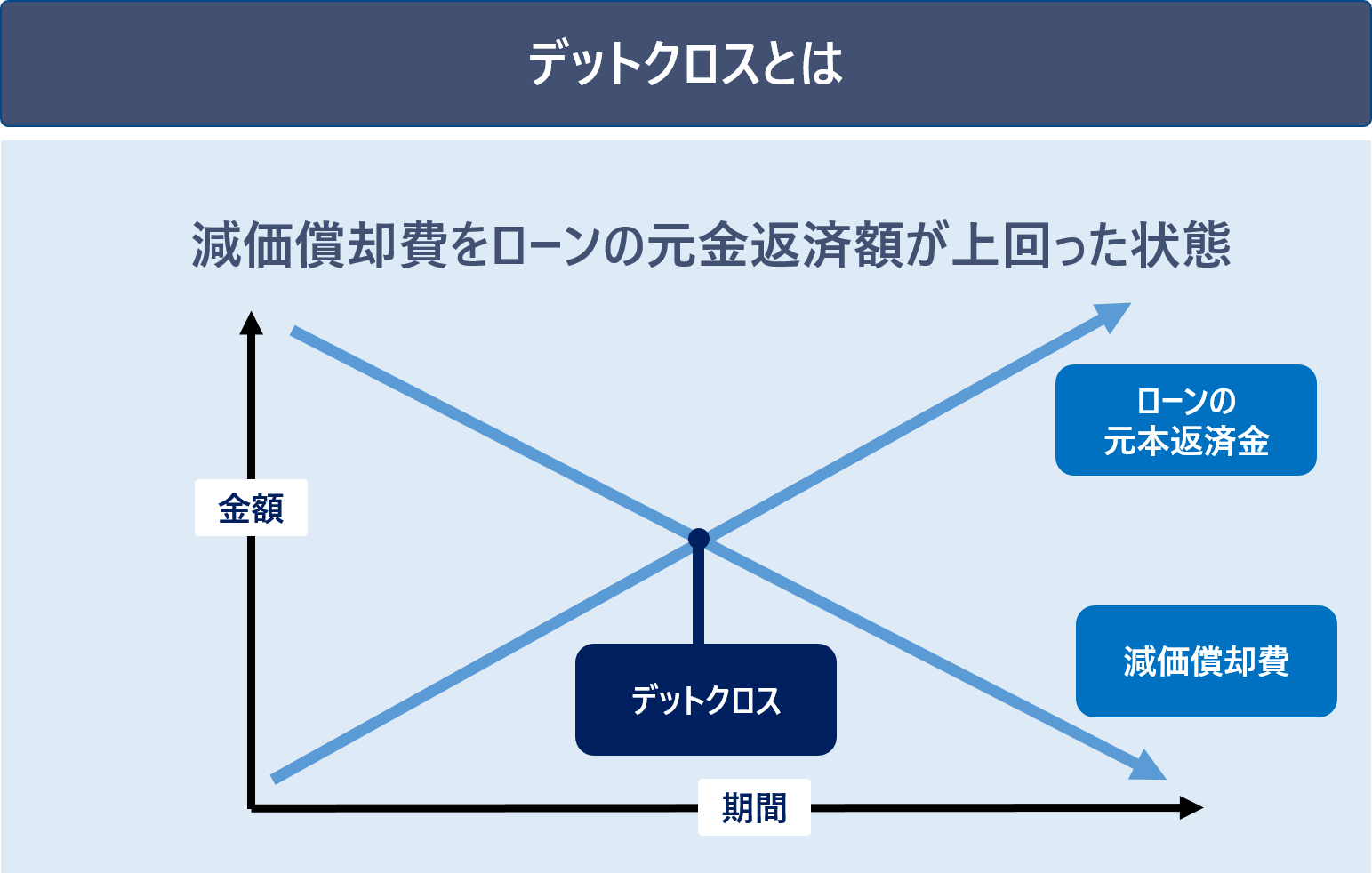

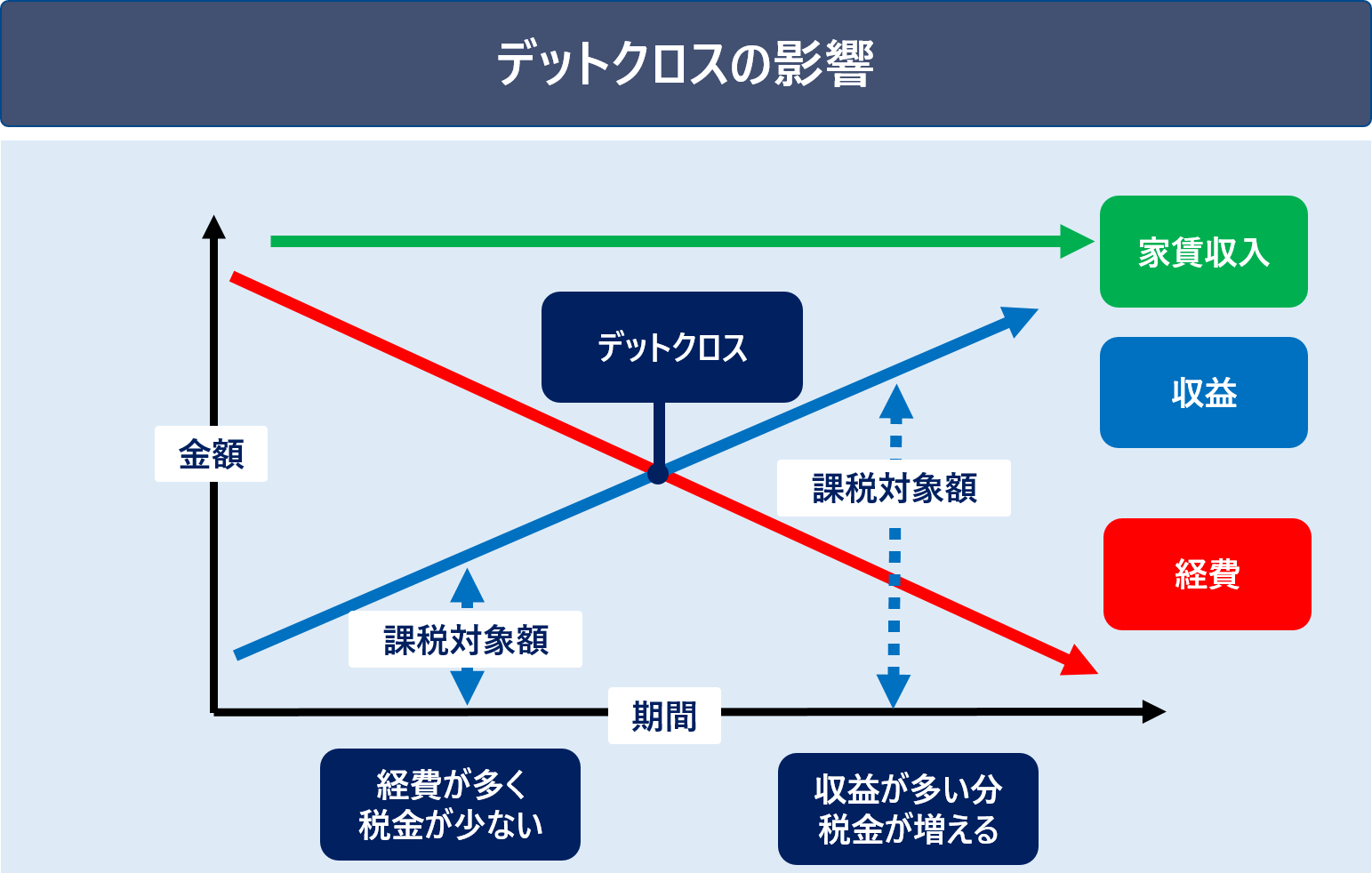

3-4.デットクロスになる前

売却時期の目星となるタイミングのよっつめが、デットクロスになる前です。

デットクロスとは、減価償却費をローンの元金返済額が上回ったことをいいます。

賃貸物件を購入するために利用したローンの返済額のうち、利息は経費として計上できますが、元本部分は計上できません。

元利均等返済でローンを組んでいる場合、返済初期は、利息の割合が多いため減価償却費よりも元本返済額が低いことがほとんどです。

しかし、返済期間が進むと利息の割合が減り、元本の割合が増えていき、デットクロスに近づいていきます。

デットクロスになってしまうと、帳簿上では利益が出ていることになりますが、この利益に対して所得税などの税金がかかってきてしまうため、税金などを計算すると手元に残るお金は少なくなってしまうのです。

賃貸経営の出口戦略として売却時期の目星となるタイミングを考える際は、ローンの返済額に含まれる元本返済額についても考慮し、デットクロスになる前に売却できるようタイミングを計算するとよいでしょう。

4.STEP3|売却時期に合わせた貸し出しを行う

賃貸経営の出口戦略を成功させるSTEPの3つめは、「売却時期に合わせた貸し出しを行う」です。

「3.STEP2|築年数や大規模修繕のタイミングを加味して売却時期に目星をつける」である程度売却時期に目星がついたら、それに合わせた貸し出し方を考えておきます。

賃貸物件には、普通賃貸借契約と定期賃貸借契約の2つの種類があります。

| 定期賃貸借契約 | 普通賃貸借契約 | |

|---|---|---|

| 特徴 | 契約期間を自由に設定できる賃貸契約方法。 更新がなく、期間の満了により終了する。 | 一般的な賃貸契約の方法。 更新を前提にしており、貸主側から出て行ってもらうことが難しい |

| 契約期間 | 自由に定められる (一年未満も可能) | 一年以上 |

| 契約期間終了後 の更新 | 更新せずに終了 | 借主が更新希望の場合 正当な理由がないと拒めない |

| おすすめの ケース |

|

|

定期賃貸借契約か普通賃貸借契約かどちらがよいか貸し出し方を考えるポイントは、売却の目星をつけた時期までの期間です。

5年以内に売却時期の目星をつけているのなら、定期賃貸借契約で売却時期には賃貸契約を終了し、物件を空き部屋の状態にできるようにしておくのがおすすめです。

特に区分所有マンションや一軒家の場合、賃貸契約中で借主が居住していると、賃貸物件としてしか売却できません。

この場合、不動産投資をしている人に借り手が限定されてしまうため、売却しにくく価格が下がってしまうのです。

定期賃貸借契約で売却時期には空き家にしておくことで、通常の売却を行うことができるため、借り手が住んでいる場合よりも高く売却できる可能性が高まります。

ただし、長期間賃貸物件として所有する予定の場合や、目星をつけた売却予定が5年以上先の場合は普通賃貸借契約がおすすめです。

なぜなら普通賃貸借契約の方が借り手がつきやすく、家賃相場も高くなりやすいからです。

ある程度賃貸として所有し家賃収入を得ていくのであれば、普通賃貸借契約のほうが安定した賃貸経営を行えます。

公益財団法人日本賃貸住宅管理協会による第26回賃貸住宅市場景況感調査「日管協短観」によれば、賃貸物件の平均居住期間は全体で4年1ヶ月、単身者の場合は3年3カ月、ファミリー向けの場合が5年1ヶ月です。

あくまで目安ですが、5年以上賃貸物件を所有する予定であれば、普通賃貸借契約でも売却時期に影響が出にくくなると考えられます。

マンション一棟、アパート一棟を丸ごと所有している場合は、購入者が不動産投資目的の人に限られるため、満室に近い方が収益性が高く売却できる可能性が高まります。

こちらも空室リスクが少ない普通賃貸借契約を結ぶとよいでしょう。

5.STEP4|利回りを上げるための条件を検討する

賃貸経営の出口戦略を成功させるSTEPの4つめは、「利回りを上げるための条件を検討する」です。

「2.STEP1|家賃収入の利回りを計算する」で計算した利回りですが、この利回りを上げることが出来れば、出口戦略が大きく成功に近づきます。

なぜなら賃貸経営の最終的な収支は、家賃収入と売却価格を足した額で計算できるからです。

利回りが高くなればなるほど、売却価格が低くなっても実際の収支はプラスになります。

利回りを上げるためには、次のような条件を賃貸物件にプラスするのがおすすめです。

| 利回りを上げることに繋がる賃貸の条件 |

|---|

|

礼金ゼロやフリーレントは、一見収入が減るように感じますが、目を惹く特典を付けることで、実際の家賃が高くても借り手がつきやすくなります。

家賃収入は長期間得られるものですから、最初の特典を大きくして空き室を埋めつつ、相場よりも高めの家賃収入を得ることで、実際の利回りを上げることができるのです。

家賃をただ高くするのではなく、借り手がしっかりと付くような条件を考えていくのがよいでしょう。

6.STEP5|利回りを上げるためのリフォームを検討する

賃貸経営の出口戦略を成功させるSTEPの5つめは、「利回りを上げるためのリフォームを検討する」です。

今の家賃よりも高い家賃でも借り手がつけば、それだけ利回りが上がり、出口戦略を成功させることにもつながります。

ただし、物件は同じで家賃だけを上げたとしても、借り手がつかず空き室のままです。

空き室では家賃収入は入らず、利回りはマイナスになってしまいます。

リフォームで賃貸物件の魅力を上げることで、家賃を上げても借り手のつく物件にすることができるのです。

ただし、リフォームには費用がかかります。ただやみくもにリフォームすればいいという訳ではありません。

市場動向などを見極め、借り手がどのような設備、物件を求めているのかを考え、費用対効果の高いリフォームを行う必要があります。

どのようなリフォームがよいのかについては、市場を調べたり、不動産の動向に詳しい賃貸管理会社や不動産会社の担当者などに相談し、検討するとよいでしょう。

賃貸物件の市場の動向や空き室対策については次の記事も参考にしてください。

7.STEP6|適正な賃貸管理で空き室リスクを減らす

賃貸経営の出口戦略を成功させるSTEPの6つめは、「適正な賃貸管理で空き室リスクを減らす」ことです。

賃貸経営において、空き室は大きなマイナス要因です。

特に物件購入のためにローンを組んでいる場合、ローンの支払いというマイナスがあるのにもかかわらず賃貸物件が空き室になってしまえば、家賃収入が入らず、マイナスだけが加算されていきます。

家賃収入が入らない、空き室状態が続いてしまえば、売却価格が多少高くなったとしても、トータルで見た出口戦略はマイナスとなり、失敗してしまうのです。

賃貸管理はオーナー自ら行うことも出来ますが、本業がある場合などは手が回らず、入居者の不満につながることもあります。

適切な賃貸管理を行うためにも、まずはよい賃貸管理会社を選び、しっかりとした管理を行ってもらうようにしましょう。

よい賃貸管理会社の選び方は「【賃貸管理会社の選び方】初心者でも失敗しない3ステップと注意点」の記事を参考にしてください。

8.STEP7|売り時を見極めて売却する

賃貸経営の出口戦略を成功させるSTEPの7つめは、「売り時を見極めて売却する」です。

「3.STEP2|築年数や大規模修繕のタイミングを加味して売却時期に目星をつける」である程度売却時期に目星はつけておきつつ、実際の市場動向や賃貸物件の周辺環境の変化などを把握し、売り時を見極めます。

| 売り時と思われるタイミング |

|---|

|

それぞれ詳しくみていきましょう。

8-1.入居者が退去した時(区分所有マンションや一戸建ての場合)

賃貸物件の売り時となるタイミングのひとつめが「入居者が退去した時」です。

区分所有マンションや一戸建てを賃貸物件にしている場合、あらかじめ考えておいた売り時の目星の時期の前後で入居者が退去した場合は、売却を検討しましょう。

なぜなら、入居者がいる状態では投資用物件としてしか売却できないのに対し、空き室の状態なら、自分が住むための物件として売却が可能なため、買手がぐっと多くなるからです。

自宅として住みたい方に対しても売却の幅が広がることで、投資用物件として売却するよりも需要が増え、高値で売却できる可能性が高まります。

普通賃貸借契約の場合、入居者が更新の意思を示した場合は基本的に更新しなくてはならず、オーナーの都合で退去してもらうためには立ち退き交渉を行い、立ち退き料を支払う必要が出てきてしまいます。

あらかじめ目星をつけた売却時期の前後で入居者が退去した時は、絶好の売却のタイミングです。

入居者を募集する前に出口戦略を見直し、売却を検討しましょう。

ただし、マンション一棟、アパート一棟など収益物件の場合は満室の方が売却しやすくなりますから、逆に満室状態が解消されてしまう前に売却するのがよいでしょう。

8-2.地価が見直された(上昇した)時

賃貸物件の売り時となるタイミングのふたつめが「地価が見直された(上昇した)時」です。

毎年3月の中旬に、国土交通省が新しい地価の公示価格を発表します。

この公示価格が上がっていた場合、物件の価値も上がり、高値で売れる可能性が高まります。

地価が上昇した場合は売却のタイミングが来たと考えて、売却を検討しましょう。

工事価格については国土交通省「国土交通省地価公示・都道府県地価調査」で調べられます。

定期的に確認しましょう。

8-3.周辺環境にマイナス要因が起こることが分かった時

賃貸物件の売り時となるタイミングのみっつめが「周辺環境にマイナス要因が起こることが分かった時」です。

例えば所有している賃貸物件の入居者が、近くの大学の学生がほとんどという場合で、5年後に大学の移転が決まったとしたら、入居者が決まりにくくなることがわかります。

このように、自分の持つ賃貸物件の入居率や家賃相場にマイナスとなる要因が起こることが分かった時には、いち早く情報をキャッチして売り時を見極めることが大切です。

ただし、周辺環境については自分だけではなかなか情報を得ることは難しいため、賃貸管理会社など不動産のプロに相談しておくのもよいでしょう。

9.賃貸経営の出口戦略を成功させるためには賃貸管理会社選びも重要!

賃貸経営の出口戦略を成功させるには、賃貸管理会社選びも重要です。

なぜなら、賃貸管理の出口戦略で考える賃貸物件の収支は、購入価格と売却価格の差額だけでなく、賃貸物件から得られる家賃収入が大きなウエイトを占めるからです。

建物の価値は築年数と共に下がりますが、家賃収入をしっかりと得ることで、トータルで見た収支をプラスにすることができます。

なるべく高い家賃を安定して得るためには、建物の管理や入居者対応をきちんと行う賃貸管理会社に任せることが大切になるのです。

賃貸経営の出口戦略では、売却する時や方法を考えることも大切ですが、賃貸管理を考え、家賃収入の利回りを上げていくことも計画に入れておきましょう。

10.まとめ

賃貸経営の出口戦略についてご紹介しました。

賃貸経営の出口戦略は、次の7STEPで成功させることができます。

賃貸経営の出口戦略と言うと、売却することだけを考えがちですが、物件を所有し貸しているときから利回りを上げるなどしっかりと計画し、進めていくことが大切です。

きちんとした出口戦略で、賃貸経営を成功させ、賃貸経営を成功に導きましょう。

コメント